“工農(nóng)中建”四大行,越漲越慌越癢

(圖片來(lái)源:攝圖網(wǎng))

作者|陳江 來(lái)源|錦緞

滬指下破2900點(diǎn)大關(guān),整個(gè)市場(chǎng)風(fēng)聲鶴唳。銀行卻一枝獨(dú)秀,逆勢(shì)爆發(fā),尤其是四大行近期幾乎天天刷新歷史新高。

拉長(zhǎng)時(shí)間看,年初至今,銀行暴漲27%,為申萬(wàn)31個(gè)行業(yè)中漲幅最高的板塊,而同期Wind全A指數(shù)累跌11%,相當(dāng)于跑贏大盤38個(gè)百分點(diǎn),妥妥大贏家。

銀行逆勢(shì)大漲意味著什么?

01

領(lǐng)漲之謎

有人說(shuō),銀行大漲是救市救出來(lái)的結(jié)果。從數(shù)據(jù)上看,這種說(shuō)法并非虛言。

據(jù)一季度基金披露數(shù)據(jù)看,中央?yún)R金增持華泰柏瑞滬深300ETF、易方達(dá)滬深300ETF、華夏上證50ETF、嘉實(shí)滬深300ETF、華夏滬深300ETF份額分別為457億份、158.7億份、156億份、169.9億份。按照一季度成交均價(jià)估算,中央?yún)R金通過(guò)300ETF、50ETF累計(jì)增持超過(guò)3100億元。

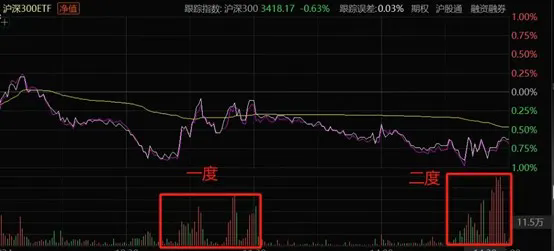

一季度之后,伴隨著市場(chǎng)回暖,中央?yún)R金在二季度增持ETF節(jié)奏放緩,不過(guò)仍有300億元。7月以來(lái),市場(chǎng)持續(xù)下跌,中央?yún)R金繼續(xù)增持,從滬深300ETF盤中成交突然放量能夠看出一些端倪。

7月24日滬深300ETF成交表現(xiàn),來(lái)源:金融終端

上證50、滬深300第一大權(quán)重股均為銀行,分別占19.88%、13.14%,且銀行成分股排名相對(duì)靠前的包括四大行與招行。可見,銀行是救市最為受益的板塊。

并且,增持銀行有示范效應(yīng),對(duì)其他主力資金亦有引導(dǎo)作用,容易形成一股強(qiáng)大合力,抱團(tuán)上漲。

從邏輯上講,銀行逆勢(shì)爆發(fā)并不是因?yàn)榛久娓纳茙?lái)的,而是由于市場(chǎng)風(fēng)險(xiǎn)偏好低帶來(lái)的避險(xiǎn)效應(yīng)。

大盤跌跌不休,食品飲料、生物醫(yī)藥、電力設(shè)備等成長(zhǎng)板塊均持續(xù)下跌,深不見底,導(dǎo)致市場(chǎng)風(fēng)險(xiǎn)偏好遲遲無(wú)法得以修復(fù)。從基本面角度講,宏觀經(jīng)濟(jì)經(jīng)歷了一季度超預(yù)期表現(xiàn)后,在5月、6月便又迎來(lái)下行通道。對(duì)應(yīng)到微觀企業(yè)上,業(yè)績(jī)表現(xiàn)繼續(xù)下探,亦是繼續(xù)調(diào)整的重要因素。

不少人認(rèn)為,銀行估值低也是被主力資金選中的一個(gè)因素。在年初以前,中證銀行指數(shù)PB僅有0.52倍,處于歷史極低水平,僅比2022年11月創(chuàng)下的0.49倍高一些。如今,PB已經(jīng)回升至0.59倍。

中證銀行PB走勢(shì)圖,來(lái)源:Chocie

中長(zhǎng)期看,銀行PB估值一路走低,從邏輯上講也是合理的。因?yàn)楹暧^經(jīng)濟(jì)增速下移,銀行業(yè)業(yè)績(jī)也不可避免地跟隨下降。今年一季度,42家上市銀行營(yíng)收下滑1.7%,撥備前利潤(rùn)下滑3%,歸母凈利潤(rùn)下滑0.6%。這已經(jīng)是營(yíng)收、利潤(rùn)持續(xù)下滑的第10個(gè)季度了(中間有個(gè)別季度短暫回升)。

仔細(xì)想一想,過(guò)去很多時(shí)候銀行估值也很低,且出現(xiàn)大面積破凈,為何沒(méi)有獲得主力資金青睞,推動(dòng)估值修復(fù)呢?

可見,銀行估值低并不是驅(qū)動(dòng)大資金抱團(tuán)銀行股的核心邏輯(很多行業(yè)也跌至了歷史新低,同樣沒(méi)有得到資金眷顧),市場(chǎng)風(fēng)險(xiǎn)偏好低引發(fā)避險(xiǎn)效應(yīng)、神秘力量救市被動(dòng)增持銀行才是大漲主因。

02

內(nèi)部分化

主力資金抱團(tuán)銀行,也不是亂漲一通。年初至今,漲幅TOP5分別為南京銀行、成都銀行、交通銀行、農(nóng)業(yè)銀行以及杭州銀行,漲幅均達(dá)到35%以上,而鄭州銀行、蘭州銀行卻逆勢(shì)大跌10%以上。

其實(shí),幾個(gè)優(yōu)秀的城商行、農(nóng)商行(渝農(nóng)商行、常熟銀行)都遠(yuǎn)遠(yuǎn)跑贏銀行板塊整體表現(xiàn),背后有一定邏輯支撐。

這些地區(qū)性銀行大多處于中國(guó)經(jīng)濟(jì)較為發(fā)達(dá)的城市,信貸業(yè)務(wù)表現(xiàn)可能會(huì)明顯優(yōu)于全國(guó)大盤。此外,這些銀行發(fā)展速度不及國(guó)有行以及股份行,大多還處于靠資產(chǎn)規(guī)模做大做強(qiáng)的階段,后期還可依靠提升零售占比,來(lái)維持業(yè)績(jī)?cè)鲩L(zhǎng)。

成都銀行便是其典型代表。看盈利質(zhì)量。成都銀行2023年不良貸款率為0.68%,且較2018年下滑0.86%。這是所有上市銀行中最低的,甚至低過(guò)以資產(chǎn)質(zhì)量?jī)?yōu)秀著稱的招行(0.95%)。

在不良?jí)馁~率持續(xù)走低之際,成都銀行壞賬撥備覆蓋率卻持續(xù)攀升(注:這通常會(huì)被業(yè)界認(rèn)為系隱藏利潤(rùn)的表現(xiàn))。2024年一季度,該指標(biāo)為503.8%,而2016年時(shí)僅為155%。

五大銀行壞賬撥備覆蓋率走勢(shì)圖,來(lái)源:Wind

除成都銀行外,杭州銀行、南京銀行等城商行業(yè)績(jī)表現(xiàn)也遠(yuǎn)遠(yuǎn)超越銀行業(yè)整體表現(xiàn),股價(jià)表現(xiàn)也大幅優(yōu)于行業(yè)平均水平。

而過(guò)去被市場(chǎng)視為優(yōu)秀成長(zhǎng)股代表的招行、寧波反彈力度則中規(guī)中矩。主要源于業(yè)績(jī)從過(guò)去高增長(zhǎng)過(guò)渡至低增長(zhǎng),乃至負(fù)增長(zhǎng),之前大幅溢價(jià)的估值持續(xù)收窄。

如今,招行、寧波PB為0.85倍、0.77倍,而成長(zhǎng)性更好的成都銀行PB為0.83倍,杭州銀行為0.79倍,均位于上市銀行估值前5,給予的估值水平相對(duì)合理。

當(dāng)然,42家上市銀行中也有一些城商行表現(xiàn)糟糕,包括鄭州銀行、蘭州銀行、西安銀行,股價(jià)持續(xù)新低。

其中,2022年以來(lái),鄭州銀行歸母凈利潤(rùn)持續(xù)雙位數(shù)下滑。最新不良貸款率為1.87%,是42家銀行中最高的,不良貸款撥備率僅193%,處于行業(yè)中下游水平。并且,鄭州銀行亦是42家銀行中唯一不分紅的銀行,且已經(jīng)持續(xù)4年之久。

03

越漲越慌越癢

在宏觀經(jīng)濟(jì)承壓的當(dāng)下,股票市場(chǎng)萎靡不振,債券市場(chǎng)卻走出了單邊大牛市。近期,即便在央行親自下場(chǎng)賣空國(guó)債的大背景下,10年期、30年期國(guó)債主力期貨價(jià)格仍在不斷刷新歷史新高。

30年期國(guó)債期貨主力合約走勢(shì)圖,來(lái)源:Chocie

兩大金融市場(chǎng)均在反應(yīng)一個(gè)現(xiàn)實(shí)問(wèn)題:資金不愿意冒險(xiǎn),更愿意追求穩(wěn)定收益。

其實(shí),銀行越漲代表股票市場(chǎng)風(fēng)險(xiǎn)偏好越低,那么股民、基民重倉(cāng)的成長(zhǎng)板塊很可能無(wú)法形成市場(chǎng)合力止跌企穩(wěn),回本之路更加遙遙無(wú)期。

截止今年一季度,公募基金(背后是基民,也一定程度上代表股民倉(cāng)位狀態(tài))重倉(cāng)TOP3行業(yè)分別為食品飲料、生物醫(yī)藥、電力設(shè)備,比例分別為13%、11.7%、10.8%。

2021年2月18日以來(lái),食品飲料累計(jì)大跌超過(guò)55%,蒸發(fā)市值3.85萬(wàn)億(白酒蒸發(fā)2.7萬(wàn)億)。2021年7月以來(lái),中證醫(yī)療指數(shù)累計(jì)大跌70%,已跌回2014年,蒸發(fā)市值3.76萬(wàn)億。2021年11月23日以來(lái),電力設(shè)備累計(jì)大跌59%,蒸發(fā)市值4.5萬(wàn)億(電池蒸發(fā)2.4萬(wàn)億,光伏蒸發(fā)1.5萬(wàn)億)。

以上三大成長(zhǎng)板塊調(diào)整時(shí)間如此之長(zhǎng)、調(diào)整幅度如此之深,遠(yuǎn)超過(guò)去2015年、2018年股災(zāi)的時(shí)候了。且三大板塊累計(jì)蒸發(fā)12萬(wàn)億之巨,占到全市場(chǎng)規(guī)模縮水總額的近70%。

這導(dǎo)致投資信心受到重創(chuàng),基民也形成了負(fù)面循環(huán)的贖回潮。

據(jù)長(zhǎng)江證券統(tǒng)計(jì),A股主動(dòng)權(quán)益基金規(guī)模在今年二季度末回落至3.22萬(wàn)億元,凈減少3102億元。剔除下跌引發(fā)被動(dòng)縮水外,今年二季度存量基金遭凈贖回2634億元。這個(gè)規(guī)模在2005年以后單季度凈贖回排名第三,僅次于2015年三季度的8051億元和2024年一季度的2797億元。

主動(dòng)權(quán)益基金規(guī)模走勢(shì)(2004-2022),來(lái)源:長(zhǎng)江證券

其實(shí),今年上半年基民主動(dòng)贖回金額達(dá)到5199億元。贖回資金又去了哪兒?

上半年,股票型ETF增加了3591億元,但這并不是基民主動(dòng)權(quán)益基金贖回后去加倉(cāng)申買的,而是神秘力量救市大幅買入的(3400億,基本匹配)。可見,部分基民在持續(xù)多年虧損后,堅(jiān)定離場(chǎng),不玩了。

離場(chǎng)后,一部分資金必然分流到固收市場(chǎng)了。上半年,貨幣基金新增規(guī)模1.9萬(wàn)億,債券基金新增1.57萬(wàn)億。基民資金遷移,同樣反應(yīng)了一個(gè)尷尬現(xiàn)實(shí):避險(xiǎn)求穩(wěn)。

銀行股逆勢(shì)爆發(fā),是場(chǎng)內(nèi)大資金表達(dá)避險(xiǎn)的一種方式。但這樣的抱團(tuán)上漲,場(chǎng)內(nèi)多數(shù)散戶恐怕也高興不起來(lái),因?yàn)閭}(cāng)位壓根就沒(méi)在銀行上——2024年一季度,公募基金銀行持倉(cāng)占比2.46%。

銀行越漲、越慌、越癢,風(fēng)險(xiǎn)偏好起不來(lái),市場(chǎng)大幅走強(qiáng)短期或許仍是一種奢望。

編者按:本文轉(zhuǎn)載自微信公眾號(hào):錦緞(ID:),作者:陳江

前瞻經(jīng)濟(jì)學(xué)人

專注于中國(guó)各行業(yè)市場(chǎng)分析、未來(lái)發(fā)展趨勢(shì)等。掃一掃立即關(guān)注。