預見2022:《2022年中國風電運維行業全景圖譜》(附市場規模、競爭格局、發展前景等)

風電運維行業主要上市公司:金風科技(002202)、明陽智能(601615)、電氣風電(688660)、科雷斯普(833333)、節能風電(601016)、龍源電力(00916.HK)等

本文核心數據:風電運產業鏈、行業規模、應用市場結構、競爭格局、發展前景預測等

行業概況

1、定義及內容:風電運維貫穿風電場全生命周期

伴隨著風電產業的高速發展,在風電項目的開發過程中,風機能否在運轉時期發揮最佳性能是衡量風場投資成敗的關鍵因素之一。因此,除考驗風機本身質量外,其生命周期內的運營維護更為重要。

風電運維服務既橫跨從項目前、中、后期三大階段,囊括咨詢、設計、評估、融資、采購、運輸、施工、運維、備件供應、維修、技術支持、職業培訓、檢查、保險等一系列活動;也包含貫穿整個生命周期的準則化、職能管理以及評價體系開發等,是具有多業務領域、長時間跨度、高專業水平、強整合需要等特點的行業。

2、產業鏈剖析:風電運維產業鏈覆蓋范圍廣

風電運維作為貫穿風電場全生命周期的后市場服務,是風電產業鏈下游的重要一環。從風電運維產業鏈來看,其上游即風電機組的制造與風電場的開發;中游及風電運維設備的制造與運維服務,運維設備制造包括檢測設備、監測設備、通訊設備及維修設備等,運維服務包括風電設備運維、技術運維、安全運維、人員管理及成本維護等;下游則是風電傳輸、塔架制造及售電市場。

風電運維產業鏈的參與者主要包括風電整機制造商、風電場開發商與第三方運維服務商。風機制造商作為產業鏈中技術主導方,擁有絕對的技術優勢,因此在目前的運維市場領域也占據重要地位,代表企業有金風慧能、國電思達、中車株洲、明陽智能等;風電場開發商在開拓運維市場之時占盡先天優勢,代表企業有吉電股份、節能風電、江蘇新能與新天綠能等;第三方運維服務商代表有東潤能源、優利康達與安維士等。

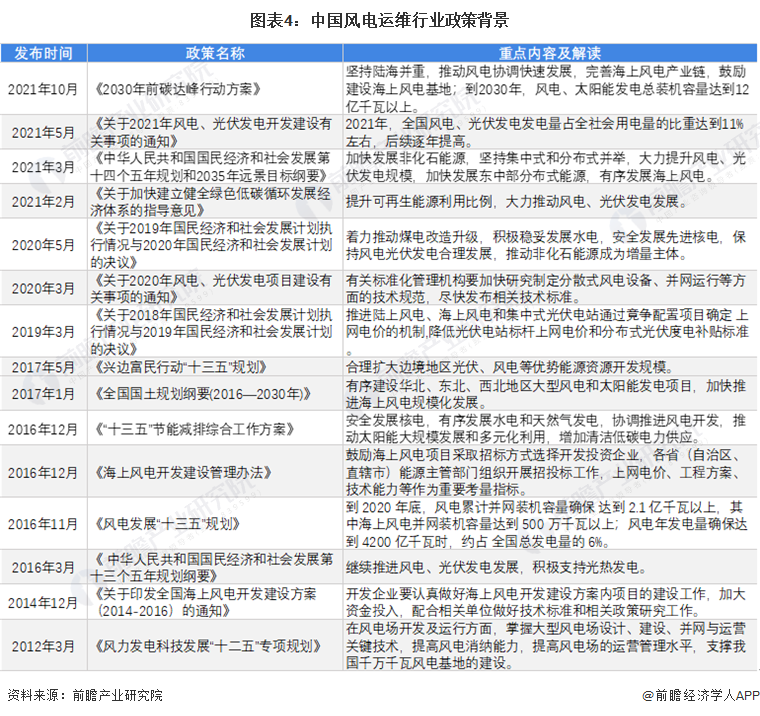

行業政策背景:海上風電運維及其智能化成為政策重點建設方向

早在2006年,國家發改委發布的《十一五規劃》就提出了要穩步發展石油替代品,加快發展風能、太陽能生物質能等可再生能源。

2011年,《國家“十二五”科學和技術發展規劃》首次提出要重點發展陸上大型風電場和海上風電場設計和運營、運維管理等關鍵技術,2020年,在《關于2020年風電、光伏發電項目建設有關事項的通知》中,國家能源局提出要完善風電并網運行方面的技術標準,2021年,海上風電建設成為政策鼓勵的重點,《2030年前碳達峰行動方案》鼓勵要建設海上風電基地,風電產業在政策推動下實現快速發展。

行業發展現狀

1、風電建設及規劃情況

——風電裝機容量

中國風電新增、累計裝機量連續多年位居全球首位,中國風電已經逐漸成為全球風電行業的領導者。根據全球風能理事會(GWEC)統計數據顯示,截止2021年末,我國風電累計裝機容量達到328.5GW,同比增長16.7%,增速快于全球,風電累計裝機容量占全球39.2%。

2021年,中國(不包括臺灣地區)新增裝機容量47.6GW,新增裝機和累計裝機兩項數據均居世界第一,新增裝機容量在全球比重為50.91%。

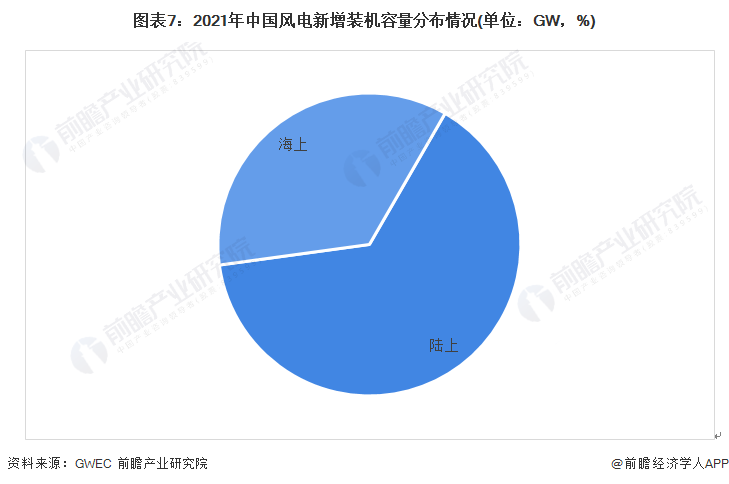

從不同風電場類型來看,2021年,全國陸上新增風電裝機容量30.7GW,海上風電新增裝機容量16.9GW,二者占總新增裝機量的比例分別為64.5%和35.5%。

——風電裝機規劃

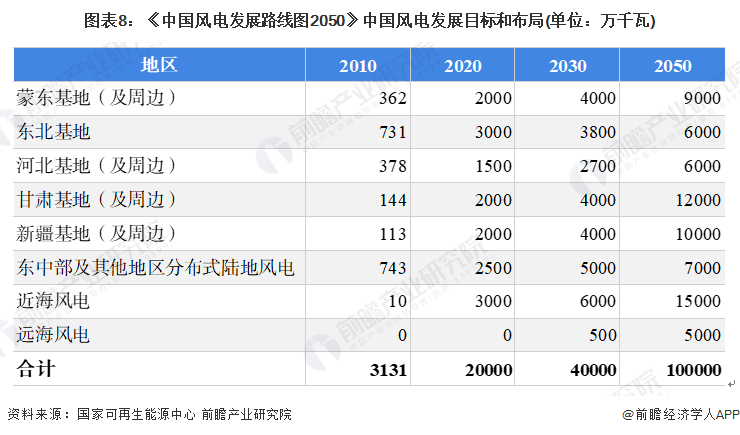

《中國風電發展路線圖2050》提出未來30年,我國陸地、近海、遠海風電都有不同程度的發展,到2030~2050年,每年新增裝機約3000萬千瓦,占全國新增裝機的一半左右。

該路線圖設定的發展目標是:到2020、2030和2050年,中國風電裝機容量將分別達到2億、4億和10億千瓦,成為中國的主要電源之一,到2050年,風電將滿足國內17%的電力需求。

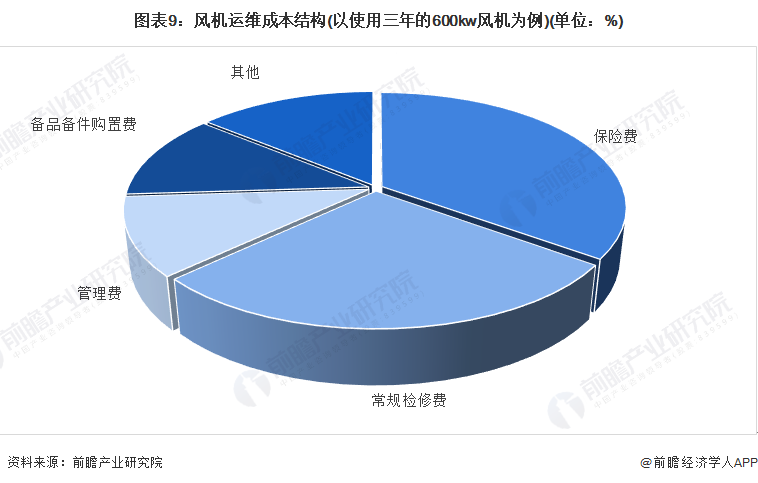

2、風電運維成本:保險費和檢修費為主要成本來源

風電運行維護成本主要包括常規檢修費用、故障維修費、備品備件購置費、保險費以及管理費用五個方面。根據德國、西班牙、英國和丹麥等風電強國經驗,在風機的使用壽命期內運行維護成本將達到1.2-1.5 c €/kWh,我國風電運維成本為每度電0.05元。丹麥的研究數據顯示,對于一個使用了三年的600kw的風機,約35%的運行維護成本來自保險費,28%為常規檢修費,11%為管理費,12%為備品備件購置費。一般情況下,保險費、常規檢修和管理費是相對穩定的,而故障維修費和備品備件購置費則難以預測,因為隨著時間的推移,風機受磨損和老化等外界因素的影響,故障維修費和備品備件購置費將增加。

3、行業市場規模:2021年市場規模突破300億元

當一個產業發展到一定規模或階段時,后服務市場將是產業發展的新的推動力。一般風機的運行壽命是20-25年,在運行15年左右后,其經濟性就會大大降低,這時,大批風機還面臨更新改造、換代升級的問題,將成為后運維服務市場的又一大需求點。近年來,我國也在大力推進風電服務業的發展,因此,另一個發展趨勢是,隨著風機制造技術的逐漸成熟,運維服務增值空間將逐漸擴大。

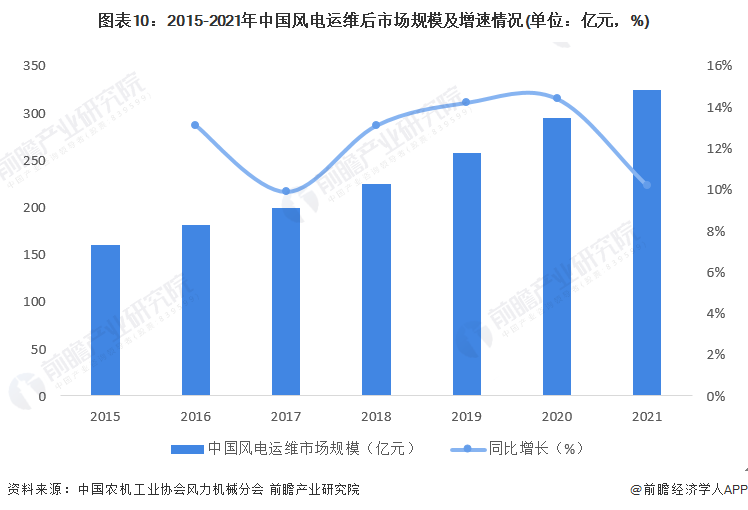

2020年8月20日,中國農機工業協會風力機械分會發布的數據顯示,2015-2020年中國風電運維后市場容量呈現逐年增長的態勢,其中2020年達到294億元,同比增長14.4%。同時,據中國農業機械工業協會風力機械分會專家測算,2021年風電后市場規模突破300億元,達到324億元。

行業競爭格局

1、區域競爭:我國風電運維企業多分布在沿海等風力資源豐富的地區

從上市企業來看,目前我國風電運維行業代表性上市公司主要分布在西北、京津冀、長三角與珠三角等風力優勢明顯或經濟發達地區,尤其以北京和廣東為代表的省市集聚較多的風電運維上市企業。

北京市風電運維行業代表上市企業有龍源電力、節能風電和東潤環能;廣東省風電運維領域的龍頭企業代表如明陽智能領跑我國風電運維行業;另外,位于新疆的金風科技在我國風電運維領域也具備較強的競爭力。

2、企業競爭:整機制造商擁有較強競爭力

目前,國內從事風電后市場運維服務的企業主要有三類:風電整機制造商運維服務、風電場開發商運維服務和第三方專業運維服務公司,三足鼎立的運維格局下,風電整機制造商占據著高端運維市場,最具發展潛力。

根據2021年中國主要風電運營商的風電在運營裝機量來看,目前,較具競爭力的風電運維企業以風電整機制造商與風電場開發商為主,例如龍源電力、三峽能源、電力電氣與金風科技等。

從業務布局來看,風電運維作為一種后市場服務,除第三方運維服務商外,大部分企業均將其作為一種產業鏈延伸業務,目前在上市公司整體的業務占比不高,根據企業的地域分布,業務布局區域差異也較大。

從業務重點領域來看,智慧運維服務是目前上市企業布局的重要方向之一,例如金風科技推出的覆蓋風電機組全生命周期智慧運維服務解決方案、運達股份也將智慧服務作為公司長期發展的重點業務板塊。

行業發展前景及趨勢:風電運維市場潛力巨大,未來有望保持高速增長

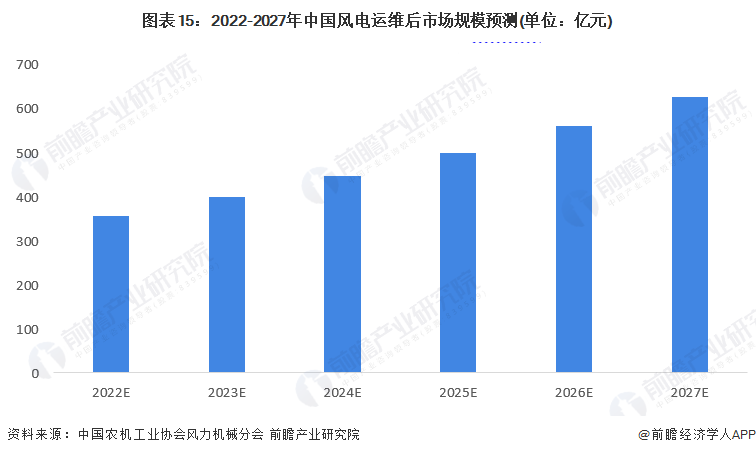

根據中國農機工業協會風力機械分會預測,2022年我國風電運維后市場規模將達到356億元。前瞻結合中國風電運維行業的發展現狀以及行業規模的年復合增長率分析,預計2022-2027年中國風電運維行業的年復合增長率將達到12%左右,到2027年中國風電運維市場規模有望達到560億元。

未來,我國風電運維市場將主要向著智慧化、中低高端市場分層、全生命周期運營化等趨勢發展,整機制造商將成為最具發展的運維市場主體。

更多行業相關數據請參考前瞻產業研究院《中國風電運維行業市場前瞻與投資戰略規劃分析報告》,同時前瞻產業研究院還提供產業大數據、產業研究、產業鏈咨詢、產業圖譜、產業規劃、園區規劃、產業招商引資、IPO募投可研、IPO業務與技術撰寫、IPO工作底稿咨詢等解決方案。

更多深度行業分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業研究員交流互動。

前瞻產業研究院 - 深度報告 REPORTS

本報告前瞻性、適時性地對風電運維行業的發展背景、供需情況、市場規模、競爭格局等行業現狀進行分析,并結合多年來風電運維行業發展軌跡及實踐經驗,對風電運維行業未來...

如在招股說明書、公司年度報告中引用本篇文章數據,請聯系前瞻產業研究院,聯系電話:400-068-7188。

前瞻經濟學人

專注于中國各行業市場分析、未來發展趨勢等。掃一掃立即關注。