預(yù)見2022:《2022年中國(guó)注射穿刺器械行業(yè)全景圖譜》(附市場(chǎng)規(guī)模、競(jìng)爭(zhēng)格局、發(fā)展前景等)

注射穿刺器械行業(yè)主要上市公司:康德萊(603987)、三鑫醫(yī)療(300453)、通化東寶(600867)、天松醫(yī)療(430588)、威高股份(01066.HK)、普華和順(01358.HK)等

本文核心數(shù)據(jù):中國(guó)注射器市場(chǎng)需求量、一次性穿刺器銷量、醫(yī)用注射穿刺產(chǎn)品市場(chǎng)規(guī)模、全國(guó)低值醫(yī)用耗材行業(yè)區(qū)域格局、中國(guó)注射穿刺器械行業(yè)企業(yè)數(shù)量區(qū)域分布、中國(guó)注射穿刺器械行業(yè)企業(yè)市場(chǎng)份額等

產(chǎn)業(yè)概況

1、定義:包含輸注類和穿刺類產(chǎn)品

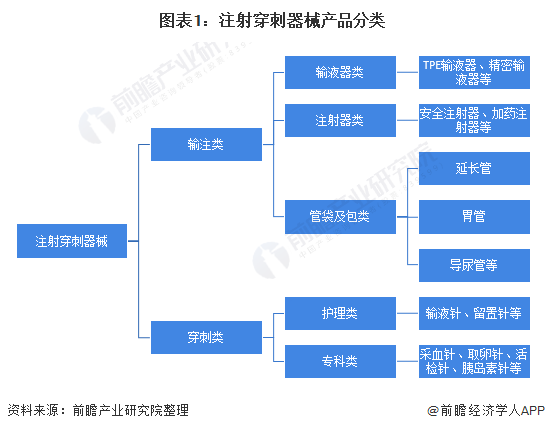

注射穿刺器械是指用于穿刺技術(shù)或?qū)⑺幬镒⑸浯倘肴梭w的治療器械,目的是輸血輸液、麻醉或血管造影等診療以及抽血化驗(yàn)等。注射穿刺器械行業(yè)分為輸注和穿刺兩大類。其中輸注類以輸液器、注射器以及其他輸注器械為主要產(chǎn)品,大多屬于一次性醫(yī)用耗材,需求量大。注射針注射器主要用于對(duì)人體肌肉、皮下、靜脈注射藥液用,是最常規(guī)的醫(yī)療器械;穿刺類產(chǎn)品品類豐富,主要指穿刺針類產(chǎn)品,包括護(hù)理類和專科類等。

2、產(chǎn)業(yè)鏈剖析

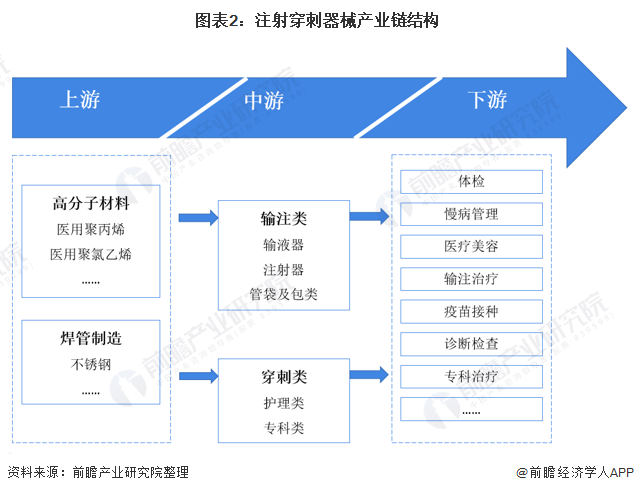

注射穿刺器械行業(yè)的上游包括高分子材料制造業(yè)和焊管制造業(yè)等。其中高分子材料制造業(yè)為主要上游供應(yīng)行業(yè),如醫(yī)用聚丙烯、醫(yī)用聚氯乙烯等。上游生產(chǎn)企業(yè)較多,競(jìng)爭(zhēng)充分,供應(yīng)穩(wěn)定,可有力保證原材料供應(yīng)。但我國(guó)高分子材料生產(chǎn)能力有限,高端產(chǎn)品進(jìn)口依賴度較大,對(duì)我國(guó)注射穿刺器械向高端方向發(fā)展有一定影響。另外,高分子材料價(jià)格受原油價(jià)格影響較大,而原油價(jià)格波動(dòng)較大,對(duì)注射穿刺器械企業(yè)的生產(chǎn)成本和最終利潤(rùn)也有影響。

注射穿刺器械行業(yè)下游主要為各級(jí)醫(yī)院及其他醫(yī)療機(jī)構(gòu)。目前注射穿刺器械主要應(yīng)用于輸注治療、疫苗接種、診斷檢查以及專科診療等領(lǐng)域。隨著國(guó)內(nèi)醫(yī)療機(jī)構(gòu)數(shù)量的增多、就診及住院人次的大量增加以及居民人均醫(yī)療支出的快速增長(zhǎng),國(guó)內(nèi)醫(yī)療機(jī)構(gòu)對(duì)注射穿刺器械的需求不斷擴(kuò)大。

注射穿刺器械產(chǎn)業(yè)鏈上游醫(yī)用高分子材料生產(chǎn)企業(yè)為本土企業(yè)、外資企業(yè)兩類,其中本土企業(yè)的典型代表有山東威高、康德萊,外資企業(yè)包括路博潤(rùn)、北歐化工、美國(guó)杜邦等。在中游,輸注器械方面,全球輸注器械主要廠商集中于美國(guó)、日本、德國(guó)和中國(guó)。國(guó)外知名且規(guī)模較大的輸注器械廠商有美國(guó)BD公司、日本泰爾茂株式會(huì)社等;國(guó)內(nèi)輸注器械行業(yè)產(chǎn)業(yè)鏈較完整的生產(chǎn)商有山東威高、三鑫醫(yī)療、江西洪達(dá)等。穿刺器械方面,國(guó)內(nèi)外競(jìng)爭(zhēng)企業(yè)眾多,國(guó)外企業(yè)有美國(guó)BD公司等,國(guó)內(nèi)企業(yè)有山東威高、江西洪達(dá)、圣光醫(yī)用制品有限公司、貝普醫(yī)療、康德萊等。下游包括華西醫(yī)院、北京協(xié)和醫(yī)院等醫(yī)療機(jī)構(gòu);以及美年大健康、愛康、慈銘體檢等體檢機(jī)構(gòu)。

產(chǎn)業(yè)發(fā)展歷程:行業(yè)由小到大到技能飛躍

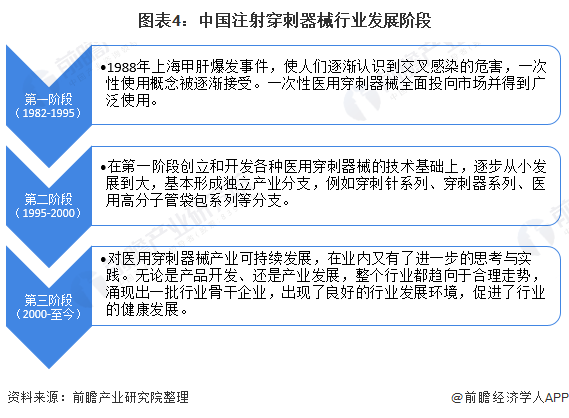

注射穿刺器械的歷史可以追溯到法國(guó)人布萊士·帕斯卡發(fā)明注射器的1650年,但真正商業(yè)化的規(guī)模量產(chǎn)始于1897年的美國(guó),當(dāng)時(shí)出售的是可以重復(fù)使用的玻璃注射器。直到上世紀(jì)50-60年代,一次性使用針頭的出現(xiàn),醫(yī)用注射穿刺器械的應(yīng)用進(jìn)入了全新的時(shí)代。

改革開放前,中國(guó)一直使用傳統(tǒng)的消毒后可反復(fù)使用的玻璃注射器。雖然這些器械經(jīng)反復(fù)消毒,但仍很難完全確保安全,尤其是中空的針頭內(nèi)部和細(xì)長(zhǎng)的管路內(nèi)壁,加上重復(fù)使用的損耗導(dǎo)致針頭鈍化、管路老化,難以保證其整體的可靠性。隨著改革開放,一次性使用注射穿刺器械作為國(guó)際上先進(jìn)的醫(yī)療器械在1982年被引入了中國(guó)。

縱觀中國(guó)的注射穿刺器械的發(fā)展歷程,可以歸納為三個(gè)階段:1)一次性醫(yī)用穿刺器械產(chǎn)品開始出現(xiàn)(起始階段);2)行業(yè)從小發(fā)展到大(技術(shù)成熟階段);3)行業(yè)從大到產(chǎn)業(yè)技能突破飛躍發(fā)展階段。

產(chǎn)業(yè)發(fā)展現(xiàn)狀

1、供給:企業(yè)加速產(chǎn)能擴(kuò)張步伐

目前我國(guó)醫(yī)用穿刺器械行業(yè)中絕大多數(shù)中小企業(yè)由于自身市場(chǎng)與生產(chǎn)規(guī)模較小,外購(gòu)穿刺針與自制穿刺器件經(jīng)組裝后出售。在年產(chǎn)能超過1億支無菌產(chǎn)品的30余家大中型企業(yè)中,國(guó)內(nèi)約10家一線廠家的無菌產(chǎn)品年產(chǎn)能超過10億支,但這些廠家大部分仍需全部或部分外購(gòu)穿刺針,行業(yè)內(nèi)具有完整產(chǎn)業(yè)鏈生產(chǎn)能力的企業(yè)數(shù)量較少。受益于規(guī)模較大的國(guó)內(nèi)存量市場(chǎng)及海外潛力市場(chǎng),目前威高股份、康德萊、三鑫醫(yī)療等已經(jīng)成功上市。從代表企業(yè)來看,疫情后國(guó)內(nèi)企業(yè)普遍加大注射穿刺產(chǎn)品產(chǎn)能擴(kuò)張步伐。

2、需求:注射器需求量爆發(fā)

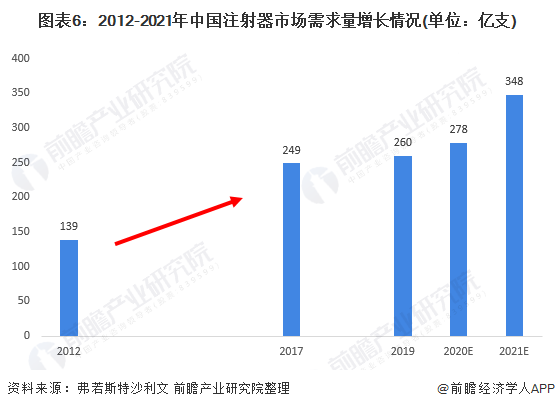

輸注治療作為臨床上最常規(guī)的治療手段,在就診及住院患者中使用非常廣泛,隨著就診人數(shù)的快速增長(zhǎng),居民接受輸注治療、疫苗接種、診斷檢查以及專科診療頻次的增加,穿刺器械作為治療領(lǐng)域中使用最廣泛、消耗量最大的醫(yī)療器械,其需求保持著較快增長(zhǎng)。拋開新冠疫苗因素,根據(jù)弗若斯特沙利文的統(tǒng)計(jì),2012年中國(guó)注射器的市場(chǎng)需求量約在139億支左右,2017年約在249億支左右,2019年中國(guó)注射器的市場(chǎng)需求量約在260億支左右。在國(guó)內(nèi)新冠疫苗接種逐步推開的因素推動(dòng)下,2021年中國(guó)注射器需求量有望達(dá)到近350億支。

根據(jù)中國(guó)醫(yī)療器械行業(yè)協(xié)會(huì)調(diào)研數(shù)據(jù)顯示,2016-2019年,中國(guó)一次性穿刺器市場(chǎng)銷量逐年增長(zhǎng),2018年、2019年銷量分別達(dá)到1440萬件和1880萬件。受疫情影響,醫(yī)療機(jī)構(gòu)診療人數(shù)有所下降,對(duì)一次性穿刺器械消耗有所下滑,初步核算,2020年中國(guó)一次性穿刺器銷量突破2000萬件。

3、市場(chǎng)規(guī)模:占低值醫(yī)用耗材市場(chǎng)超過四分之一份額

醫(yī)用注射穿刺器械屬于醫(yī)療器械中的低值醫(yī)用耗材。受疫情全球范圍蔓延的影響,2020年低值醫(yī)療耗材市場(chǎng),尤其是口罩、防護(hù)服等應(yīng)急防控耗材,短時(shí)間內(nèi)需求呈十倍以上爆發(fā)。據(jù)Eshare醫(yī)械匯測(cè)算,2020年我國(guó)低值醫(yī)用耗材市場(chǎng)規(guī)模約為970億元,同比增長(zhǎng)25.97%。其中,注射穿刺類在低值醫(yī)用耗材市場(chǎng)占比最大,2020年市場(chǎng)份額高達(dá)28%,據(jù)此可知,2020年中國(guó)醫(yī)用注射穿刺產(chǎn)品市場(chǎng)規(guī)模約為272億元。

產(chǎn)業(yè)競(jìng)爭(zhēng)格局

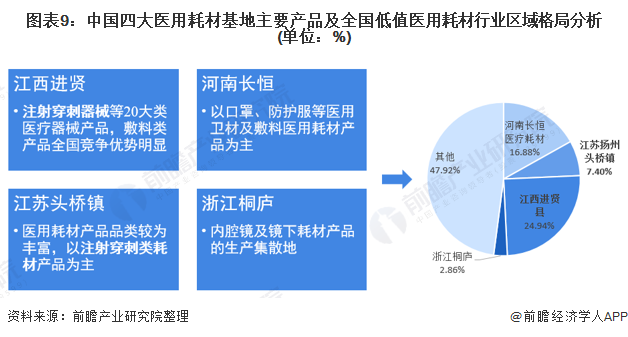

1、區(qū)域競(jìng)爭(zhēng):江蘇頭橋鎮(zhèn)和江西進(jìn)賢縣為重要基地,生產(chǎn)企業(yè)主要分布在江蘇、山東、廣東等地

注射穿刺器械屬于醫(yī)療器械中的一次性醫(yī)用耗材。隨著我國(guó)醫(yī)療器械的發(fā)展,全國(guó)形成了以河南長(zhǎng)恒“中國(guó)醫(yī)療耗材之都”、江蘇揚(yáng)州市頭橋鎮(zhèn)“中國(guó)一次性醫(yī)用耗材之鄉(xiāng)”及江西進(jìn)賢縣和浙江桐廬為代表的四大醫(yī)用耗材基地,四大基地醫(yī)用耗材規(guī)模占比為52.08%,表明我國(guó)醫(yī)用耗材的區(qū)域集中度較高。其中,江蘇頭橋鎮(zhèn)和江西進(jìn)賢縣是我國(guó)注射穿刺類耗材產(chǎn)品的重要生產(chǎn)基地。

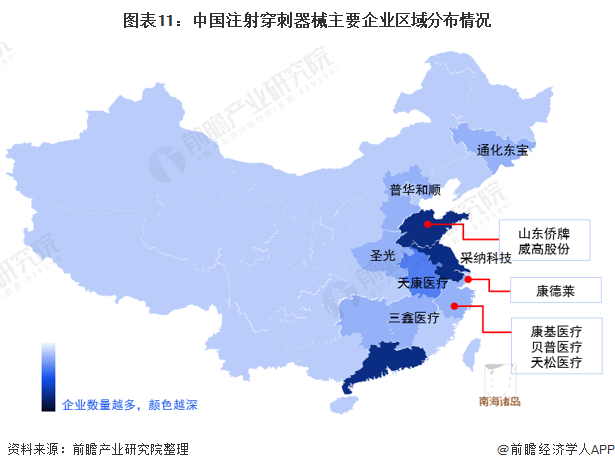

目前我國(guó)醫(yī)用穿刺器械行業(yè)內(nèi)生產(chǎn)廠家超過500家,但其中90%以上是中小企業(yè),具備規(guī)模化的大中型企業(yè)不足10%。從各地區(qū)企業(yè)數(shù)量來看,我國(guó)注射穿刺器械企業(yè)主要集中在廣東、江蘇、山東、安徽、江西等地,其中,江蘇省排名第一,注射穿刺器械企業(yè)數(shù)量占比為18%;山東和廣東緊隨其后,注射穿刺器械企業(yè)數(shù)量占比分別為14%和13%。

注:以上企業(yè)為經(jīng)營(yíng)范圍包含“注射穿刺”,且登記狀態(tài)為在業(yè)/存續(xù)的企業(yè)數(shù)量。

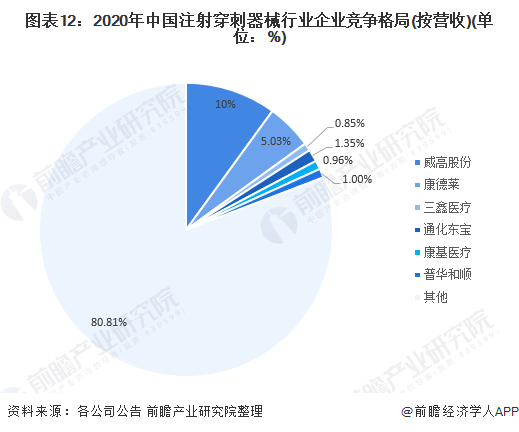

2、企業(yè)競(jìng)爭(zhēng):市場(chǎng)集中度較低

國(guó)內(nèi)市場(chǎng)中注射穿刺器械營(yíng)收份額較高的是美國(guó)BD(Becton Dickinson)、威高、康德萊等。由于輸注類產(chǎn)品壁壘較低,生產(chǎn)廠家較多,而輸注類產(chǎn)品又占據(jù)醫(yī)用注射穿刺器械行業(yè)近63%的市場(chǎng)份額,導(dǎo)致整體行業(yè)集中度較低。醫(yī)用穿刺針行業(yè)由于行業(yè)壁壘較高,市場(chǎng)中廠商數(shù)量相對(duì)較少,行業(yè)集中度較高。整體來看,我國(guó)注射穿刺類產(chǎn)品市場(chǎng)中,威高股份、康德萊為國(guó)內(nèi)穿刺器械龍頭公司,市場(chǎng)占有率分別在10%和5%左右。

注:以上市場(chǎng)份額僅統(tǒng)計(jì)國(guó)內(nèi)廠商。

從代表企業(yè)注射穿刺器械產(chǎn)品布局來看,企業(yè)業(yè)務(wù)主要布局在輸注類、護(hù)理類注射穿刺器械產(chǎn)品,部分企業(yè)在專科類、胰島素穿刺注射器械領(lǐng)域也有布局。通過對(duì)比顯示,康德萊、威高股份等行業(yè)龍頭企業(yè)注射穿刺器械產(chǎn)品布局較為完善,此外,普華和順、康基醫(yī)療也為醫(yī)用注射穿刺器械代表企業(yè),產(chǎn)品主要覆蓋高端精密輸液器、穿刺器等。

產(chǎn)業(yè)發(fā)展前景及趨勢(shì)預(yù)測(cè)

1、發(fā)展趨勢(shì)

目前,我國(guó)注射穿刺器械行業(yè)主要呈現(xiàn)三大發(fā)展趨勢(shì)。從行業(yè)市場(chǎng)集中度來看,隨著省市醫(yī)用注射穿刺器械產(chǎn)品帶量采購(gòu)興起,大企業(yè)憑借規(guī)模優(yōu)勢(shì)有望占領(lǐng)更多市場(chǎng),中小企業(yè)的生存空間將被進(jìn)一步壓縮,行業(yè)集中度呈現(xiàn)進(jìn)一步提升的趨勢(shì)。從應(yīng)用場(chǎng)景來看,從原來的輸注為主向更多場(chǎng)景延伸,臨床需求帶來的穿刺針產(chǎn)品需求主要包含多部位高端活檢針、取卵等輔助生殖用針、羊水穿刺針、消融針、麻醉針、引流針等。從技術(shù)來看,高端化、智能化、安全化將成為輸注穿刺器械產(chǎn)品的技術(shù)發(fā)展趨勢(shì)。

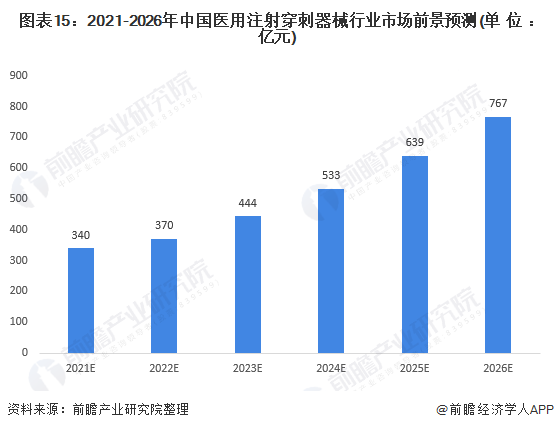

2、發(fā)展前景:新冠疫苗接種促進(jìn)行業(yè)短期增長(zhǎng)

據(jù)前瞻分析,2021年,隨著新冠疫苗的市場(chǎng)化的全面推廣,中國(guó)注射穿刺器械行業(yè)將迎來快速發(fā)展,2021年醫(yī)用注射穿刺器械市場(chǎng)規(guī)模有望達(dá)到340億元左右,2023年后,隨著新冠肺炎疫情得到較大程度的控制,中國(guó)醫(yī)用注射穿刺器械的規(guī)模增速將有所回落,預(yù)計(jì)2026年市場(chǎng)規(guī)模增長(zhǎng)至767億元,2021-2026年年均復(fù)合增長(zhǎng)率達(dá)到17.7%左右。

以上數(shù)據(jù)參考前瞻產(chǎn)業(yè)研究院《中國(guó)注射穿刺器械行業(yè)市場(chǎng)前瞻與投資戰(zhàn)略規(guī)劃分析報(bào)告》,同同時(shí)前瞻產(chǎn)業(yè)研究院還提供產(chǎn)業(yè)大數(shù)據(jù)、產(chǎn)業(yè)研究、產(chǎn)業(yè)鏈咨詢、產(chǎn)業(yè)圖譜、產(chǎn)業(yè)規(guī)劃、園區(qū)規(guī)劃、產(chǎn)業(yè)招商引資、IPO募投可研、招股說明書撰寫等解決方案。

更多深度行業(yè)分析盡在【前瞻經(jīng)濟(jì)學(xué)人APP】,還可以與500+經(jīng)濟(jì)學(xué)家/資深行業(yè)研究員交流互動(dòng)。

前瞻產(chǎn)業(yè)研究院 - 深度報(bào)告 REPORTS

本報(bào)告前瞻性、適時(shí)性地對(duì)注射穿刺器械行業(yè)的發(fā)展背景、產(chǎn)銷情況、市場(chǎng)規(guī)模、競(jìng)爭(zhēng)格局等行業(yè)現(xiàn)狀進(jìn)行分析,并結(jié)合多年來注射穿刺器械行業(yè)發(fā)展軌跡及實(shí)踐經(jīng)驗(yàn),對(duì)注射穿刺...

如在招股說明書、公司年度報(bào)告中引用本篇文章數(shù)據(jù),請(qǐng)聯(lián)系前瞻產(chǎn)業(yè)研究院,聯(lián)系電話:400-068-7188。

品牌、內(nèi)容合作請(qǐng)點(diǎn)這里:尋求合作 ››

前瞻經(jīng)濟(jì)學(xué)人

專注于中國(guó)各行業(yè)市場(chǎng)分析、未來發(fā)展趨勢(shì)等。掃一掃立即關(guān)注。

前瞻產(chǎn)業(yè)研究院

中國(guó)產(chǎn)業(yè)咨詢領(lǐng)導(dǎo)者,專業(yè)提供產(chǎn)業(yè)規(guī)劃、產(chǎn)業(yè)申報(bào)、產(chǎn)業(yè)升級(jí)轉(zhuǎn)型、產(chǎn)業(yè)園區(qū)規(guī)劃、可行性報(bào)告等領(lǐng)域解決方案,掃一掃關(guān)注。相關(guān)閱讀RELEVANT

-

預(yù)見2023:《2023年中國(guó)抗焦慮藥行業(yè)全景圖譜》(附市場(chǎng)規(guī)模、競(jìng)爭(zhēng)格局和發(fā)展前景等)

-

預(yù)見2023:《2023年中國(guó)抗癲癇藥行業(yè)全景圖譜》(附市場(chǎng)規(guī)模、競(jìng)爭(zhēng)格局和發(fā)展前景等)

-

預(yù)見2024:《2024年中國(guó)抗帕金森藥物行業(yè)全景圖譜》(附市場(chǎng)規(guī)模、競(jìng)爭(zhēng)格局和發(fā)展前景等)

-

預(yù)見2024:《2024年中國(guó)神經(jīng)系統(tǒng)藥物行業(yè)全景圖譜》(附市場(chǎng)規(guī)模、競(jìng)爭(zhēng)格局和發(fā)展前景等)

-

預(yù)見2024:《2024年中國(guó)零售產(chǎn)業(yè)全景圖譜》(附市場(chǎng)規(guī)模、競(jìng)爭(zhēng)格局和發(fā)展前景等)

-

預(yù)見2024:《2024年中國(guó)無線充電行業(yè)全景圖譜》(附市場(chǎng)規(guī)模、競(jìng)爭(zhēng)格局和發(fā)展前景等)