預(yù)見(jiàn)2019:《中國(guó)汽車(chē)保險(xiǎn)產(chǎn)業(yè)全景圖譜》(附市場(chǎng)規(guī)模、競(jìng)爭(zhēng)格局、監(jiān)管現(xiàn)狀、發(fā)展趨勢(shì))

保險(xiǎn)中介在車(chē)險(xiǎn)銷(xiāo)售渠道中地位強(qiáng)勢(shì)

中國(guó)汽車(chē)保險(xiǎn)產(chǎn)業(yè)鏈結(jié)構(gòu)由5部分主體構(gòu)成。除了產(chǎn)險(xiǎn)公司和車(chē)險(xiǎn)用戶(hù)外,汽車(chē)保險(xiǎn)產(chǎn)業(yè)鏈上游包括汽車(chē)制造商、金融公司;產(chǎn)業(yè)鏈下游則包括渠道中的專(zhuān)業(yè)、兼業(yè)代理、服務(wù)提供商(如保險(xiǎn)公估、汽車(chē)維修點(diǎn))。

保險(xiǎn)公司與上游之間通過(guò)產(chǎn)業(yè)合作連接起來(lái),與產(chǎn)業(yè)鏈下游則通過(guò)業(yè)務(wù)進(jìn)行合作。提供車(chē)險(xiǎn)的保險(xiǎn)公司,其業(yè)務(wù)主要來(lái)自于直屬展業(yè),約占50%,剩下的很大一部分則來(lái)自保險(xiǎn)中介,包括專(zhuān)業(yè)分銷(xiāo)機(jī)構(gòu)和兼業(yè)分銷(xiāo)機(jī)構(gòu)。專(zhuān)業(yè)分銷(xiāo)機(jī)構(gòu)包括保險(xiǎn)經(jīng)紀(jì)公司和代理公司;兼業(yè)分銷(xiāo)機(jī)構(gòu)則主要包括4S店和維修店。

根據(jù)國(guó)內(nèi)車(chē)險(xiǎn)三大企業(yè)中國(guó)人保、中國(guó)平安以及中國(guó)太保2018年年報(bào)的數(shù)據(jù)顯示,這三家險(xiǎn)企中介銷(xiāo)售渠道占比均超過(guò)70%,其中中國(guó)太保的中介銷(xiāo)售渠道保費(fèi)收入占比達(dá)到90.2%。由此可以看出分銷(xiāo)即中介代銷(xiāo)模式在渠道中占據(jù)強(qiáng)勢(shì)地位。

前期雙份紅利驅(qū)動(dòng)行業(yè)規(guī)模迅猛發(fā)展

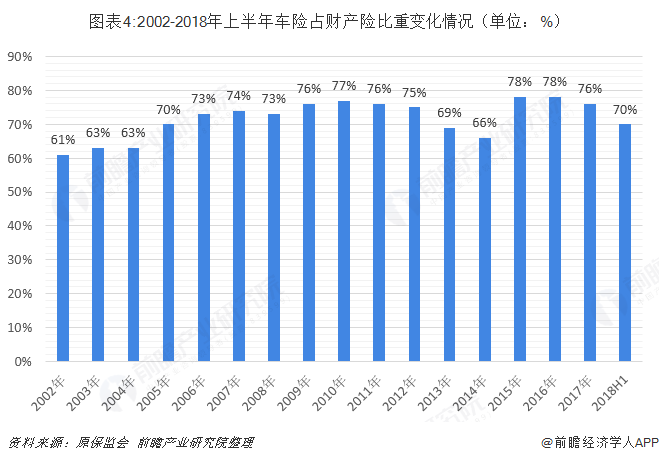

車(chē)險(xiǎn)是我國(guó)財(cái)產(chǎn)險(xiǎn)市場(chǎng)的重要組成部分。縱觀非壽險(xiǎn)市場(chǎng)發(fā)展歷史,非壽險(xiǎn)初期的發(fā)展主要由政策推動(dòng),國(guó)家機(jī)關(guān)和企業(yè)財(cái)產(chǎn)保險(xiǎn)早期一直是我國(guó)非壽險(xiǎn)保費(fèi)收入的主力險(xiǎn)種,占比近半。但1984年末,《國(guó)務(wù)院批轉(zhuǎn)<中國(guó)人民保險(xiǎn)公司關(guān)于加快發(fā)展我國(guó)保險(xiǎn)事業(yè)的報(bào)告>的通知》指出:要在全國(guó)范圍內(nèi)推行第三者責(zé)任法定保險(xiǎn),并要求農(nóng)民和聯(lián)營(yíng)運(yùn)輸?shù)臋C(jī)動(dòng)車(chē)必須投保。盡管前期三責(zé)險(xiǎn)尚未以法律形式明確,也沒(méi)有相關(guān)費(fèi)率要求,但各地實(shí)際上均執(zhí)行了國(guó)務(wù)院關(guān)于強(qiáng)制辦理三責(zé)險(xiǎn)的通知,對(duì)所有上路汽車(chē)強(qiáng)制辦理三責(zé)險(xiǎn)。

另一方面,非車(chē)險(xiǎn)在經(jīng)濟(jì)發(fā)展初期不具備自發(fā)生長(zhǎng)的條件和意愿,尤其是責(zé)任險(xiǎn)和農(nóng)險(xiǎn)對(duì)依賴(lài)于法律法規(guī)和政策支持的依賴(lài)度更高。因此,在政策支持下,車(chē)險(xiǎn)僅用了短短三年便成為我國(guó)非壽險(xiǎn)占比最高的險(xiǎn)種,并維持至今。截至 2018年上半年,車(chē)險(xiǎn)保費(fèi)在財(cái)產(chǎn)險(xiǎn)中占比約為70%。

除國(guó)家政策層面上的支持之外,汽車(chē)市場(chǎng)的消費(fèi)紅利也進(jìn)一步助推我國(guó)汽車(chē)保險(xiǎn)行業(yè)規(guī)模實(shí)現(xiàn)快速擴(kuò)容。2002-2018年,我國(guó)汽車(chē)市場(chǎng)汽車(chē)銷(xiāo)量呈快速增長(zhǎng)趨勢(shì)。2018年,我國(guó)汽車(chē)銷(xiāo)量達(dá)到了2808萬(wàn)輛。

綜上所述,1984年起,各地在國(guó)務(wù)院的強(qiáng)調(diào)下全面推行第三者責(zé)任法定保險(xiǎn),對(duì)所有上路汽車(chē)強(qiáng)制辦理三責(zé)險(xiǎn)。在“法定”三責(zé)險(xiǎn)的帶動(dòng)下,商業(yè)車(chē)險(xiǎn)隨之崛起,公車(chē)、拖拉機(jī)、私家車(chē)逐步成為車(chē)險(xiǎn)保費(fèi)增長(zhǎng)的主要驅(qū)動(dòng)。我國(guó)車(chē)險(xiǎn)自此迅速發(fā)展,保費(fèi)從2002年的 472億元持續(xù)增長(zhǎng)至2017年的 7521 億元,CAGR 高達(dá) 23%。2018年上半年,我國(guó)汽車(chē)保險(xiǎn)原保費(fèi)收入為3794億元,同比增長(zhǎng)6.0%。2002年至今,車(chē)險(xiǎn)始終是我國(guó)第一大險(xiǎn)種,在政策和機(jī)動(dòng)車(chē)消費(fèi)紅利期的雙重驅(qū)動(dòng)下實(shí)現(xiàn)長(zhǎng)效、迅猛發(fā)展。

后期汽車(chē)保有量增速放緩?fù)侠郾YM(fèi)增長(zhǎng)

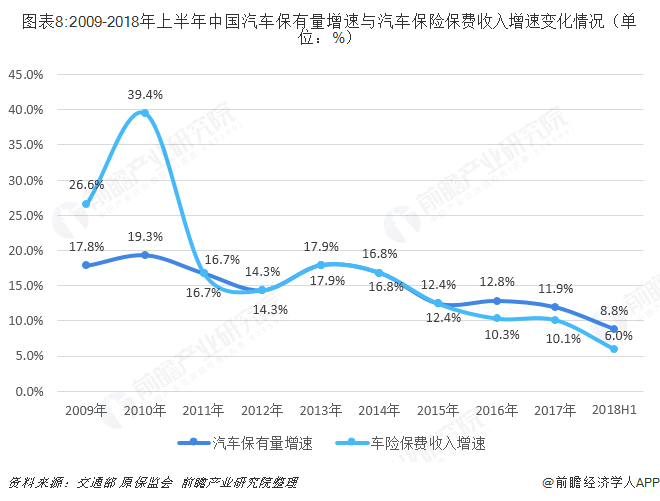

近年來(lái)隨著中國(guó)經(jīng)濟(jì)增長(zhǎng),新車(chē)銷(xiāo)售量穩(wěn)步增長(zhǎng),增速放緩。2018年上半年新車(chē)銷(xiāo)售量為 1407萬(wàn)輛,增長(zhǎng)率下降到5.57%,為近年來(lái)較低水平。二手車(chē)市場(chǎng)自 2015年以來(lái)發(fā)展迅速,2018年上半年銷(xiāo)量達(dá)660萬(wàn)輛,同比增長(zhǎng)13.01%。因汽車(chē)所有權(quán)關(guān)系轉(zhuǎn)變并不會(huì)給汽車(chē)帶來(lái)新的保費(fèi)收入,二手車(chē)增長(zhǎng)不會(huì)帶來(lái)增量汽車(chē)保險(xiǎn)需求,同時(shí)因?yàn)榍治g新車(chē)市場(chǎng),拖累保費(fèi)增長(zhǎng)。

2009-2017年我國(guó)汽車(chē)保有量增速與汽車(chē)保險(xiǎn)保費(fèi)收入增速均呈下降趨勢(shì)。2018年上半年,我國(guó)機(jī)動(dòng)車(chē)保有量增速較上年同期有所放緩,為8.8%,進(jìn)一步使得后市場(chǎng)汽車(chē)保險(xiǎn)行業(yè)的保費(fèi)收入增速有所放緩,截至2018年6月底,我國(guó)汽車(chē)保險(xiǎn)行業(yè)保費(fèi)收入增速為6.0%。

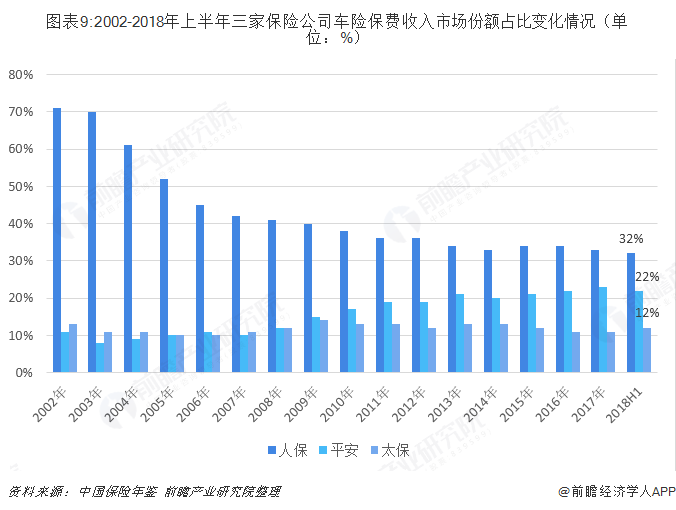

人保、平安、太保三家險(xiǎn)企市場(chǎng)份額合計(jì)近2/3

我國(guó)的保險(xiǎn)業(yè)務(wù)在1986年以前由原人保獨(dú)家壟斷,長(zhǎng)期的寡頭壟斷和保險(xiǎn)牌照的稀缺性,共同導(dǎo)致車(chē)險(xiǎn)市場(chǎng)集中度較高。2018年上半年,中國(guó)人保的汽車(chē)保險(xiǎn)原保費(fèi)收入占比為32%,中國(guó)平安占22%,中國(guó)太保占12%,三者車(chē)險(xiǎn)保費(fèi)收入份額占比合計(jì)為66%,近整個(gè)車(chē)險(xiǎn)市場(chǎng)保費(fèi)收入的2/3。

商車(chē)費(fèi)改過(guò)程使車(chē)險(xiǎn)定價(jià)不斷放開(kāi)

除車(chē)險(xiǎn)市場(chǎng)原先的長(zhǎng)期寡頭壟斷與保險(xiǎn)拍照的稀缺導(dǎo)致行業(yè)集中度不斷上升之外,商車(chē)費(fèi)改過(guò)程的不斷推進(jìn)也是一大誘因。商車(chē)費(fèi)改主要采取增加價(jià)格靈活性的方式,激勵(lì)人們安全駕駛,降低保費(fèi)價(jià)格,增加賠付率,讓利投保人,從而使得頭部險(xiǎn)企車(chē)險(xiǎn)保費(fèi)收入增加。原因?yàn)橄M(fèi)者的逆向選擇會(huì)影響商車(chē)費(fèi)改結(jié)構(gòu),以第一次費(fèi)改為例,因?qū)Σ怀鲭U(xiǎn)的激勵(lì)措施增加,投保人傾向于不上報(bào)事故,以便獲取優(yōu)惠保險(xiǎn)費(fèi)率,最終導(dǎo)致第一次商車(chē)費(fèi)改后保險(xiǎn)市場(chǎng)賠付率走低。此后兩次費(fèi)改對(duì)監(jiān)管措施和定價(jià)空間進(jìn)行進(jìn)一步的放寬。截至第三次商車(chē)費(fèi)改情況,廈門(mén)的費(fèi)率下限低至0.196,最高上限四川高至 2.81,定價(jià)空間進(jìn)一步被放開(kāi),沖擊市場(chǎng)。

商車(chē)費(fèi)改初衷尚未達(dá)成,車(chē)險(xiǎn)市場(chǎng)瀕臨承保虧損

隨著歷次車(chē)險(xiǎn)費(fèi)改的深入,2018年我國(guó)的車(chē)險(xiǎn)市場(chǎng)又進(jìn)入了一次惡性循環(huán):市場(chǎng)費(fèi)用投入加大,各主體一再下調(diào)盈利空間,價(jià)格占肆起,虧損主體增加,中小公司受損嚴(yán)重。原本監(jiān)管機(jī)構(gòu)商車(chē)費(fèi)改的初衷是將產(chǎn)品定價(jià)權(quán)交由市場(chǎng)主體,通過(guò)對(duì)保險(xiǎn)標(biāo)的及風(fēng)險(xiǎn)的認(rèn)識(shí)和判斷,能夠自主確定產(chǎn)品價(jià)格,形成市場(chǎng)化的價(jià)格機(jī)制,提升賠付率,倒逼保險(xiǎn)公司壓縮市場(chǎng)費(fèi)用,并提升自身運(yùn)營(yíng)效率。2018年我國(guó)車(chē)險(xiǎn)市場(chǎng)費(fèi)用率創(chuàng)新高達(dá)43.20%,同比上升2.51個(gè)百分點(diǎn);賠付率為56.70%,同比下降1.57個(gè)百分點(diǎn),車(chē)系市場(chǎng)瀕臨承保虧損。從市場(chǎng)表現(xiàn)來(lái)看,改革似乎還沒(méi)有達(dá)到初衷。

車(chē)險(xiǎn)費(fèi)率放開(kāi)后UBI車(chē)險(xiǎn)的市場(chǎng)潛力待釋放

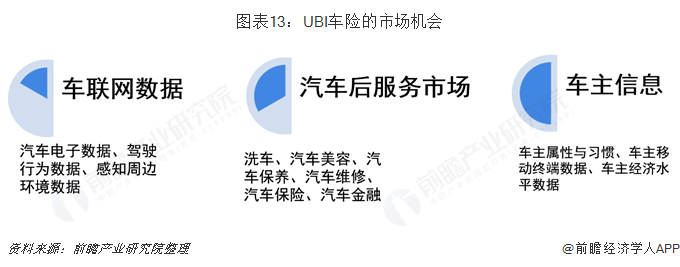

由于車(chē)險(xiǎn)費(fèi)改尚未達(dá)到初衷,使得我國(guó)車(chē)險(xiǎn)市場(chǎng)瀕臨承保虧損,尤其是中小險(xiǎn)企受損較嚴(yán)重,因此小保險(xiǎn)公司希望通過(guò)UBI破局。UBI車(chē)險(xiǎn)是一種根據(jù)駕駛?cè)说膶?shí)際駕駛時(shí)間、地點(diǎn)、里程、具體駕駛行為,來(lái)確定該繳多少車(chē)險(xiǎn)的險(xiǎn)種,因此用戶(hù)參加UBI車(chē)險(xiǎn)計(jì)劃后根據(jù)駕駛行為和習(xí)慣的數(shù)據(jù)能夠獲得一定的車(chē)險(xiǎn)優(yōu)惠折扣。長(zhǎng)期來(lái)看,UBI產(chǎn)品相較于傳統(tǒng)車(chē)險(xiǎn)具有很多優(yōu)勢(shì),是順應(yīng)時(shí)代發(fā)展規(guī)律的產(chǎn)品,它能滿足車(chē)險(xiǎn)各利益相關(guān)方的訴求,形成多贏的局面。

目前我國(guó)UBI車(chē)險(xiǎn)尚屬初步試點(diǎn)階段,車(chē)聯(lián)網(wǎng)滲透率低、智能車(chē)載裝置尚未普及,仍未走出真正的UBI車(chē)險(xiǎn)公司或UBI保險(xiǎn)產(chǎn)品。但國(guó)內(nèi)保險(xiǎn)公司積極聯(lián)合百度地圖、高德地圖等導(dǎo)航服務(wù)公司,利用他們已有的車(chē)輛的駕駛數(shù)據(jù)率先進(jìn)入U(xiǎn)BI市場(chǎng)。在過(guò)去兩年,人保就與騰訊、思維圖新針對(duì)車(chē)險(xiǎn)改革合作嘗試;平安入股凱立德挖掘車(chē)主駕駛數(shù)據(jù),嘗試差異化定價(jià);太保戰(zhàn)略投資美國(guó)UBI車(chē)險(xiǎn)服務(wù)商Metromile加速布局國(guó)內(nèi)UBI車(chē)險(xiǎn)商業(yè)版圖。從下表可以看出,近兩年來(lái)我國(guó)UBI車(chē)險(xiǎn)市場(chǎng)投融資事件僅為1件,說(shuō)明UBI車(chē)險(xiǎn)市場(chǎng)還存在著很大的投資空間。

未來(lái)UBI將是車(chē)險(xiǎn)費(fèi)率市場(chǎng)化改革的重點(diǎn),它將駕駛行為、車(chē)速、操作記錄等數(shù)據(jù)納入車(chē)險(xiǎn)成本計(jì)算模型,科學(xué)預(yù)測(cè)事故發(fā)生的頻率與數(shù)學(xué)期望,從而實(shí)現(xiàn)科學(xué)定價(jià),降低風(fēng)險(xiǎn)。與傳統(tǒng)定價(jià)機(jī)制的簡(jiǎn)單價(jià)格戰(zhàn)相比,企業(yè)可通過(guò)差異化條款設(shè)計(jì)、人工智能深度學(xué)習(xí)技術(shù)等方面展開(kāi)競(jìng)爭(zhēng),降低費(fèi)用率,提高車(chē)險(xiǎn)盈利能力。

以上數(shù)據(jù)及分析均來(lái)自于前瞻產(chǎn)業(yè)研究院《中國(guó)汽車(chē)保險(xiǎn)行業(yè)市場(chǎng)前瞻與投資戰(zhàn)略規(guī)劃分析報(bào)告》。

更多深度行業(yè)分析盡在【前瞻經(jīng)濟(jì)學(xué)人APP】,還可以與500+經(jīng)濟(jì)學(xué)家/資深行業(yè)研究員交流互動(dòng)

前瞻產(chǎn)業(yè)研究院 - 深度報(bào)告 REPORTS

本報(bào)告前瞻性、適時(shí)性地對(duì)汽車(chē)保險(xiǎn)行業(yè)的發(fā)展背景、供需情況、市場(chǎng)規(guī)模、競(jìng)爭(zhēng)格局等行業(yè)現(xiàn)狀進(jìn)行分析,并結(jié)合多年來(lái)汽車(chē)保險(xiǎn)行業(yè)發(fā)展軌跡及實(shí)踐經(jīng)驗(yàn),對(duì)汽車(chē)保險(xiǎn)行業(yè)未來(lái)...

如在招股說(shuō)明書(shū)、公司年度報(bào)告中引用本篇文章數(shù)據(jù),請(qǐng)聯(lián)系前瞻產(chǎn)業(yè)研究院,聯(lián)系電話:400-068-7188。

品牌、內(nèi)容合作請(qǐng)點(diǎn)這里:尋求合作 ››

前瞻經(jīng)濟(jì)學(xué)人

專(zhuān)注于中國(guó)各行業(yè)市場(chǎng)分析、未來(lái)發(fā)展趨勢(shì)等。掃一掃立即關(guān)注。