【行業深度】洞察2025:中國干細胞醫療行業競爭格局及企業布局(附產品布局、上市企業業績等)

行業主要上市公司:中源協和(600645);賽萊拉(831049);冠昊生物(300238)等

本文核心數據:代表企業業績

1、中國干細胞醫療主要參與者及分布情況

干細胞產業屬于典型的科研和資金密集型產業,其技術研究和產業化應用具有高投入的特征。目前整個干細胞行業競爭最為激烈的是干細胞行業的上游產業,未來隨著干細胞儲存競爭愈發激烈導致利潤率下降以及干細胞藥物開發的推進,整個干細胞行業的競爭重心將向行業中下游偏移。

從區域分布情況來看,中國干細胞醫療行業代表企業主要分布在北京及沿海地區。其中以北京、天津、廣東等地區為主,中部地區中四川等地也有所布局。

2、中國干細胞醫療企業競爭梯隊情況

根據企業業務覆蓋范圍的差異,可將中國干細胞醫療企業分為三個梯隊。位列第一梯隊的中源協和、博雅干細胞、北科生物、漢氏聯合等具有品牌積累的老牌細胞存儲機構先發優勢顯著,在干細胞市場上具有更強號召力;第二梯隊的四川新生命干細胞和齊魯細胞等干細胞企業重點布局于某一區域,地方的區域性業務優勢顯著;第三梯隊則為小型、新進入市場者或跨界轉型類企業,多擁有單一存儲業務,質量參差不齊。

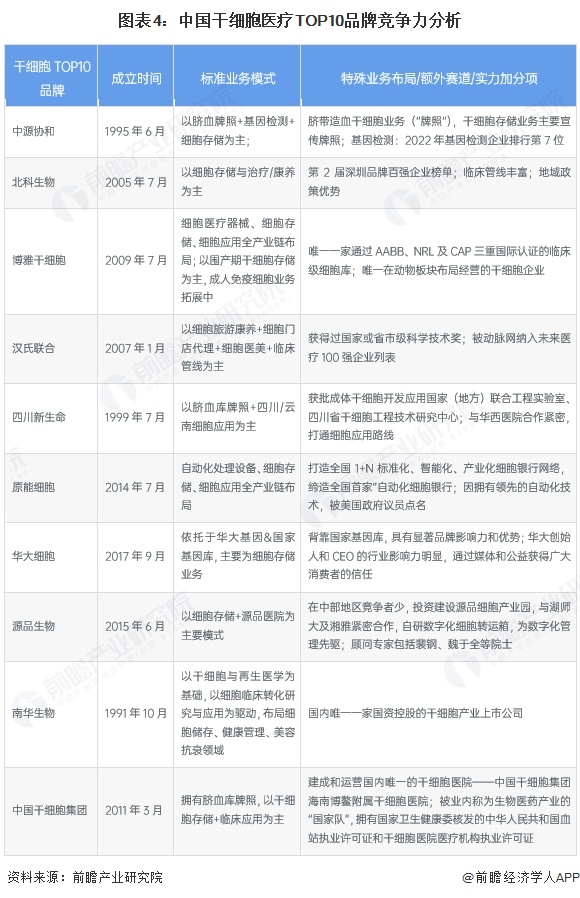

3、中國干細胞醫療頭部品牌競爭力

目前,干細胞醫療行業已形成較為明確的品牌格局,頭部企業多為老牌企業,經驗積累建立起了較高的行業技術壁壘,例如,中源協和是國內干細胞A股上市公司;北科生物較早經營細胞治療及康養業務,合作與并購的周邊企業豐富;博雅干細胞質量管理體系領先,且在新生兒圍產干細胞存儲市場占據優勢。此外,也不乏原能細胞、華大細胞等后起之秀。

注:基于品牌聲量、品牌認可度、品牌經營時間、市場占有率等多維度綜合考量篩選,排名不分先后。

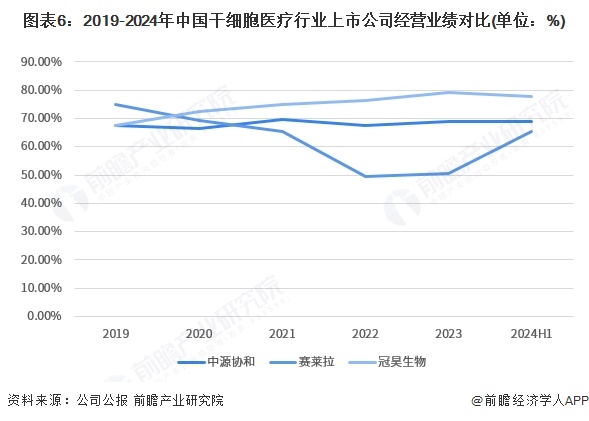

4、中國干細胞醫療代表企業毛利率水平較高

目前,我國干細胞醫療行業中主要的幾家上市企業均通過研發、生產和銷售干細胞醫療產品實現收入,且多為藥物產品。從各企業產品的產銷情況來看,2023年,受宏觀經濟和醫療行業采集等影響,中源協和、冠昊生物的大部分產品產銷率低于100%,產生一定存貨。中源協和產品的產銷率在100%左右浮動,冠昊生物產銷率相對較低,僅為92%。

從代表上市企業的毛利率情況來看,中國干細胞醫療行業整體毛利率處于較高的水平。2019-2024年上半年三家代表企業的毛利率均處于60%以上。

5、中國干細胞醫療行業競爭狀態總結

從五力模型來看,我國干細胞醫療企業積極向產業鏈上游布局,如干細胞采集和儲存業務,削弱上游供應商議價能力;下游為應用領域,干細胞醫療產品技術性強,產品還未實現普遍的產業化、商業化應用,消費者議價能力較低;目前,我國干細胞醫療行業參與者多為新成立企業,多處于融資的早期階段,雖企業數量較多,但各企業細分產品的賽道有差異,且行業仍處于初期發展階段,整體競爭強度較小;干細胞醫療作為前沿科學領域之一,其面對的是一個待開發的增量市場,這將吸引更多參與者布局該領域;干細胞醫療能帶來傳統治療手段難以替代的治療效果,是醫療行業重要的發展方向之一,被替代的威脅較小。

根據以上分析,對各方面的競爭情況進行量化,1代表最大,0代表最小,中國干細胞醫療行業的競爭情況如下圖所示:

更多本行業研究分析詳見前瞻產業研究院《中國干細胞醫療行業發展前景預測與投資戰略規劃分析報告》

同時前瞻產業研究院還提供產業新賽道研究、投資可行性研究、產業規劃、園區規劃、產業招商、產業圖譜、產業大數據、智慧招商系統、行業地位證明、IPO咨詢/募投可研、專精特新小巨人申報、十五五規劃等解決方案。如需轉載引用本篇文章內容,請注明資料來源(前瞻產業研究院)。

更多深度行業分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業研究員交流互動。更多企業數據、企業資訊、企業發展情況盡在【企查貓APP】,性價比最高功能最全的企業查詢平臺。

前瞻產業研究院 - 深度報告 REPORTS

本報告前瞻性、適時性地對干細胞醫療行業的發展背景、供需情況、市場規模、競爭格局等行業現狀進行分析,并結合多年來干細胞醫療行業發展軌跡及實踐經驗,對干細胞醫療行...

如在招股說明書、公司年度報告中引用本篇文章數據,請聯系前瞻產業研究院,聯系電話:400-068-7188。

前瞻經濟學人

專注于中國各行業市場分析、未來發展趨勢等。掃一掃立即關注。