深度解析!新能源汽車?yán)m(xù)航里程要求持續(xù)提升 高鎳三元正極材料迎巨大需求支撐

鋰電池正極材料行業(yè)上市公司:光華科技(002741)、廈門鎢業(yè)(600549)、杉杉股份(600884)、容百科技(688005)、科恒股份(300340)、當(dāng)升科技(300073)、長遠(yuǎn)鋰科(688779)、振華新材(688707)、德方納米(300769)、貝特瑞(835185)、華友鈷業(yè)(603799)、國軒高科(002704)等

本文核心數(shù)據(jù):新能源汽車?yán)m(xù)航里程分布 能量密度分布 三元材料性能指標(biāo) 產(chǎn)銷量 市場份額 成本結(jié)構(gòu)等

新能源汽車市場:高續(xù)航里程需求迅速增長 電池能量密度提升成必然趨勢

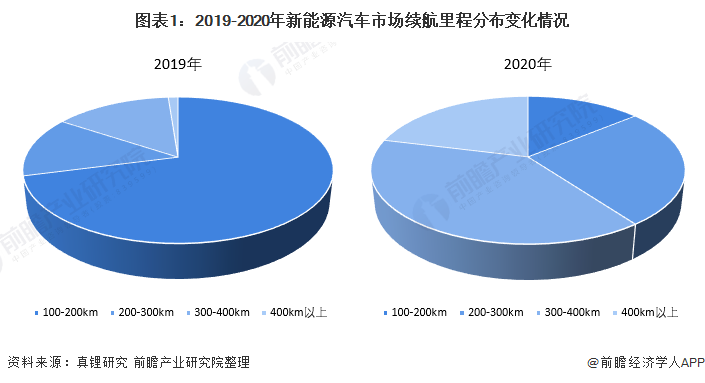

近年來,新能源汽車市場爆發(fā)式增長。隨著中高端新能源車型陸續(xù)上市,續(xù)航里程成為衡量新能源汽車效能重要的參數(shù)。根據(jù)真鋰研究數(shù)據(jù),2019年-2020年期間上市的新能源汽車中國,高續(xù)航里程的車輛占比迅速提升。2019年,續(xù)航里程在200公里以下的新能源汽車占比高達(dá)71%,而2020年迅速下降至14%;而續(xù)航里程在300公里以上的新能源汽車占比由2019年的15%左右提升至2020年的60%以上,預(yù)計(jì)未來高續(xù)航里程的汽車需求將爆發(fā)式增長。

提升新能源汽車?yán)m(xù)航里程最為有效的方法之一即提高其電池系統(tǒng)的能量密度,而正極材料作為鋰電池核心材料之一,是鋰電池電化學(xué)性能的決定性因素,對電池的能量密度及安全性能起主導(dǎo)作用。因此,在新能源汽車高續(xù)航里程需求驅(qū)動(dòng)下,鋰電池能量密度的提升成為正極材料技術(shù)發(fā)展的必然趨勢。

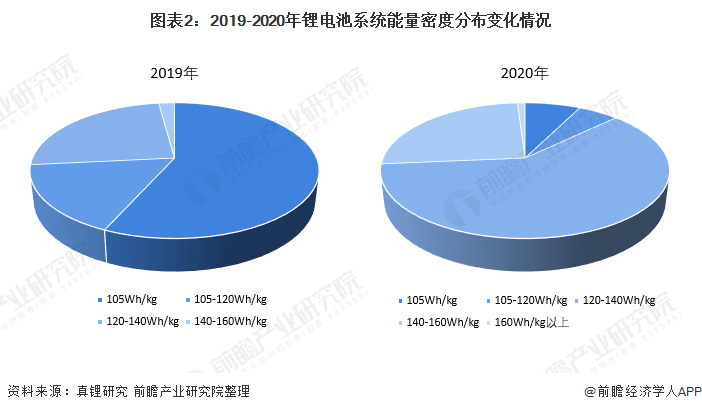

2019年,能量密度小于120Wh/kg的新能源汽車電池系統(tǒng)占據(jù)70%以上的市場,到2020年,鋰電池系統(tǒng)能量密度大于120Wh/kg的新能源汽車占比達(dá)85%以上,且已有160Wh/kg的高能量密度電池系統(tǒng)量產(chǎn)上市。

鋰電池新規(guī)要求:國家提升鋰電池能量密度標(biāo)準(zhǔn)

2021年11月18日,工信部發(fā)布《鋰離子電池行業(yè)規(guī)范條件(2021年本)》(征求意見稿)和《鋰離子電池行業(yè)規(guī)范公告管理辦法(2021年本)》(征求意見稿)。其中提出,引導(dǎo)企業(yè)減少單純擴(kuò)大產(chǎn)能的制造項(xiàng)目,加強(qiáng)技術(shù)創(chuàng)新、提高產(chǎn)品質(zhì)量、降低生產(chǎn)成本,具體對鋰電池產(chǎn)品及其相關(guān)材料的主要技術(shù)指標(biāo)標(biāo)準(zhǔn)作出如下規(guī)定:

對于電池組的能量密度要求,目前三元和磷酸鐵鋰基本不受新規(guī)限制,但對于單體能量密度的要求,主流的磷酸鐵鋰電池單體能量密度還在160Wh/kg左右,相當(dāng)一部分產(chǎn)品尚無法滿足新規(guī)要求。

新規(guī)范同時(shí)對正極材料提出新的要求:磷酸鐵鋰比容量≥150Ah/kg;三元材料比容量≥175Ah/kg。目前,三元8系及以上高鎳材料毫無疑問均達(dá)標(biāo),但三元5系及以下的量產(chǎn)比容量或有部分企業(yè)不達(dá)標(biāo),因此三元鋰電池市場也同樣面臨能量密度提升的壓力。

主流正極材料性能對比:三元材料具備高理論比容量

當(dāng)前主流的鋰電池正極材料體系主要分為鈷酸鋰、錳酸鋰、磷酸鐵鋰和三元材料等多種技術(shù)路線,作為對比,比容量、循環(huán)壽命、成本及安全性等是正極材料的核心指標(biāo)。

其中,三元材料的理論比容量高達(dá)280mAh/g,工作電壓接近3.7V,因此三元鋰電池的能量密度理論上為目前主流鋰電池中最高,作為同樣可達(dá)到高能量密度的鈷酸鋰電池因其安全性較低,目前已逐步被市場淘汰。

綜合來看,理論上三元材料有較大的能量密度提升空間,在新能源汽車高續(xù)航里程需求和鋰電池新規(guī)的推動(dòng)下,為高端新能源汽車市場的必然選擇。

三元材料市場發(fā)展現(xiàn)狀:產(chǎn)銷量均快速增長 市場份額有小幅下降

——三元材料產(chǎn)銷量

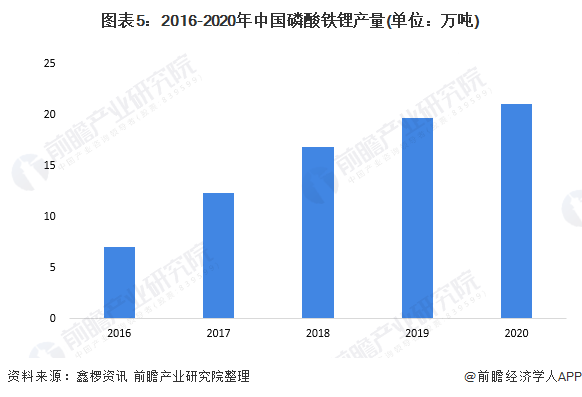

2016-2020年,我國三元材料產(chǎn)量呈上升態(tài)勢。2020年,我國三元材料產(chǎn)量為21萬噸,同比上升6.6%。

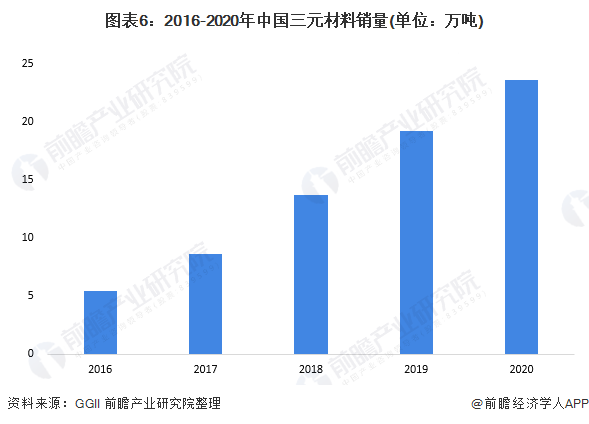

2016-2020年,我國三元材料(NCM和NCA)銷量持續(xù)上升態(tài)勢。2020年,我國三元材料銷量為23.6萬噸,同比上升22.9%。

——三元材料市場份額:三元材料占比呈小幅下降態(tài)勢

從中國鋰電池正極材料出貨量結(jié)構(gòu)來看,2019-2021年,正極材料領(lǐng)域三元材料占比略微下滑6個(gè)百分點(diǎn)至40%,磷酸鐵鋰占比上升了3個(gè)百分點(diǎn),至25%。

磷酸鐵鋰市場占比大幅提升主要是因?yàn)椋菏紫龋姿徼F鋰具有較低的成本,整體性價(jià)比較為明顯;同時(shí)2019年以來,以CATL、比亞迪、國軒高科為代表的主流電池企業(yè)分別開發(fā)出CTP、刀片、JTM技術(shù),磷酸鐵鋰電池的能量密度得到一定提升;其次,相比三元材料,磷酸鐵鋰具有更高的安全性。

三元材料市場發(fā)展趨勢:高鎳低鈷技術(shù)有望帶動(dòng)三元材料市場份額回升

——低鈷化:三元材料降低成本的路徑

事實(shí)上,三元電池雖然現(xiàn)階段成本高于磷酸鐵鋰,但憑借材料體系的創(chuàng)新,其成本仍有較大的下降空間。從長期看,三元高鎳和磷酸鐵鋰的成本差距會(huì)越來越小。根據(jù)財(cái)通證券的測算,預(yù)計(jì)2030年高鎳電池成本最終會(huì)和磷酸鐵鋰相當(dāng)。

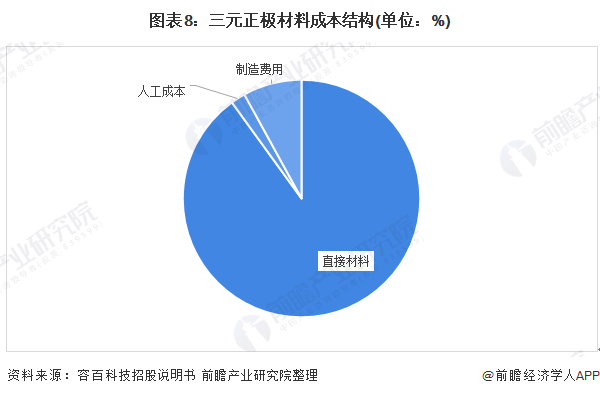

在三元正極的成本中,原材料成本對三元材料價(jià)格影響顯著,其占比超過90%,尤其是鈷的價(jià)格,一直居高不下,而且鈷材料對外依存度高達(dá)90%。目前業(yè)內(nèi)一致的方案就是采取高鎳低鈷甚至無鈷方案,例如NCM811電池正極材料的鈷含量相比NCM523的鈷含量由12.2%降至6.1%,折算到動(dòng)力電池每kWh用鈷量從0.22kg降至0.09kg,降幅高達(dá)59%,在鈷價(jià)大漲的今天,三元高鎳的材料成本優(yōu)勢越發(fā)凸顯。

——高鎳化:三元材料能量密度提升路徑

長期來看,磷酸鐵鋰材料受理論比容量(170mAh/g)的限制,電池單元能量密度的提高空間已經(jīng)越來越小。相反,三元材料正處在技術(shù)的快速迭代期,從NCM333到NCM523再到NCM811,其能量密度是逐步提升,NCM811能量密度相較于目前主流三元NCM523,能量密度提升可18%左右。

目前中鎳三元正極材料占據(jù)市場主導(dǎo)地位。根據(jù)鑫欏資訊數(shù)據(jù),2020年中鎳5系三元材料產(chǎn)量占比為53%;中高鎳6系三元材料產(chǎn)量占比為20%;高鎳8系三元材料產(chǎn)量占比為22%。

未來新能源汽車需要更高的電池容量,600公里以上高鎳是最好的選擇,800公里以上高鎳幾乎是唯一的選擇。

因此,前瞻認(rèn)為,隨著新能源汽車?yán)m(xù)航里程需求的逐步提升,三元鋰電池在新能源高端市場還具備較大的成長空間。隨著三元材料能量密度的提升及成本的降低,未來的市場占比有望得到回升,高鎳三元正極材料市場潛力巨大。

更多行業(yè)相關(guān)數(shù)據(jù)請參考前瞻產(chǎn)業(yè)研究院《中國鋰電池正極材料行業(yè)深度調(diào)研與投資戰(zhàn)略規(guī)劃分析報(bào)告》,同時(shí)前瞻產(chǎn)業(yè)研究院還提供產(chǎn)業(yè)大數(shù)據(jù)、產(chǎn)業(yè)研究、產(chǎn)業(yè)鏈咨詢、產(chǎn)業(yè)圖譜、產(chǎn)業(yè)規(guī)劃、園區(qū)規(guī)劃、產(chǎn)業(yè)招商引資、IPO募投可研、IPO業(yè)務(wù)與技術(shù)撰寫、IPO工作底稿咨詢等解決方案。

更多深度行業(yè)分析盡在【前瞻經(jīng)濟(jì)學(xué)人APP】,還可以與500+經(jīng)濟(jì)學(xué)家/資深行業(yè)研究員交流互動(dòng)。

前瞻產(chǎn)業(yè)研究院 - 深度報(bào)告 REPORTS

本報(bào)告前瞻性、適時(shí)性地對鋰電池正極材料行業(yè)的發(fā)展背景、產(chǎn)銷情況、市場規(guī)模、競爭格局等行業(yè)現(xiàn)狀進(jìn)行分析,并結(jié)合多年來鋰電池正極材料行業(yè)發(fā)展軌跡及實(shí)踐經(jīng)驗(yàn),對鋰電...

如在招股說明書、公司年度報(bào)告中引用本篇文章數(shù)據(jù),請聯(lián)系前瞻產(chǎn)業(yè)研究院,聯(lián)系電話:400-068-7188。

品牌、內(nèi)容合作請點(diǎn)這里:尋求合作 ››

前瞻經(jīng)濟(jì)學(xué)人

專注于中國各行業(yè)市場分析、未來發(fā)展趨勢等。掃一掃立即關(guān)注。

前瞻產(chǎn)業(yè)研究院

中國產(chǎn)業(yè)咨詢領(lǐng)導(dǎo)者,專業(yè)提供產(chǎn)業(yè)規(guī)劃、產(chǎn)業(yè)申報(bào)、產(chǎn)業(yè)升級(jí)轉(zhuǎn)型、產(chǎn)業(yè)園區(qū)規(guī)劃、可行性報(bào)告等領(lǐng)域解決方案,掃一掃關(guān)注。相關(guān)閱讀RELEVANT

-

2024年中國電動(dòng)汽車充電樁行業(yè)發(fā)展趨勢分析 高電壓、大電流的超充充電樁是未來發(fā)展趨勢(組圖)

-

預(yù)見2024:《2024年中國大氣污染防治設(shè)備行業(yè)全景圖譜》(附市場現(xiàn)狀、競爭格局和發(fā)展趨勢等)

-

預(yù)見2025:《2025年中國新能源汽車行業(yè)全景圖譜》(附市場現(xiàn)狀、競爭格局和發(fā)展趨勢等)

-

預(yù)見2024:《2024年中國汽車后市場行業(yè)全景圖譜》(附市場現(xiàn)狀、競爭格局和發(fā)展趨勢等)

-

預(yù)見2025:《2025年中國工業(yè)互聯(lián)網(wǎng)產(chǎn)業(yè)全景圖譜》(附市場現(xiàn)狀、競爭格局和發(fā)展趨勢等)

-

預(yù)見2023:《2023年中國內(nèi)燃機(jī)行業(yè)全景圖譜》(附市場現(xiàn)狀、競爭格局和發(fā)展趨勢等)