百億估值的新消費品牌,撐不起一個IPO

作者|遠禾 來源|格隆匯新股

近幾年,上市的新消費公司不少,IPO多次折戟的新消費公司也不少。

對廣大股民來說,少了一些講著好故事卻沒有實際價值的公司,并不算一件壞事。

但是對于一些迫切想要上市的公司來說,情況可能就不太妙了。

最近,蕉下陷入裁員風波。

最開始有傳聞是,蕉下的整個品牌部門完全裁撤,其中公關部門員工全部離職,市場部并入了銷售部門。

盡管蕉下否認了這一說法,并表示裁員屬于正常的人事調整,新成立的部門叫作“公共事務部”。

但據北京商報報道,有業內人士表示,蕉下7、8月確實有多位公關人員離職,首席營銷官果小,也于近期離職。

裁員風波背后,或許與公司利潤下滑、上市無望有關。

01

蕉下到底是個什么牌子?

官方資料顯示,蕉下想要打造的,是輕量化戶外生活方式品牌。

所謂輕量化戶外,和硬核戶外相對應,相比硬核戶外,輕量化戶外的運動強度、專業度和入門門檻都較低,覆蓋的人群也更廣,比如跑步、騎行、飛盤、露營等都屬于輕型戶外運動。

按戶外活動半徑,戶外場景被蕉下劃分為一公里生活圈、城市戶外、城郊戶外、山野戶外。

為了撐起輕量化戶外的定位,這幾年蕉下推出了不少防曬品類之外的新產品,比如褲裝、泳衣、內衣、露營裝備、速干衣、戶外鞋靴、沖鋒衣、保暖內衣等等。

但是這么多年過去了,在大多數人眼里,蕉下還是個賣防曬用品的。

這種“偏見”并不是毫無根據。

蕉下的天貓、京東旗艦店中,銷量排名前五名的產品大多為防曬衣、防曬帽、防曬口罩、冰袖等產品。

蕉下的招股書也顯示,2019—2021年,蕉下非防曬類產品收入分別為0.03億元,0.77億元,4.96億元,占總營收的比重為0.7%、9.6%、20.6%。

蕉下的另一大標簽就是,電商專供。

2013年,蕉下以一款雙層小黑傘切入市場,此后,蕉下在電商平臺上迅速崛起。

2016年,蕉下在上海正大廣場開出了第一家線下旗艦店。

此后四五年間,蕉下的線下門店擴張進展相當緩慢,一直到2019年,蕉下也僅有39家線下門店,其中自營零售門店僅有16家。

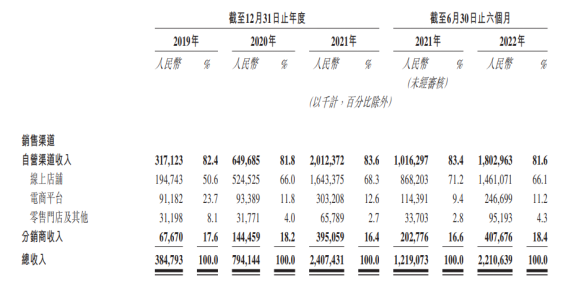

招股書數據也顯示,截至2022年上半年,蕉下的銷售渠道中,線上店鋪和電商平臺兩大線上渠道,在整體銷售中仍占到了近八成的份額。

但近幾年,蕉下線下店鋪的拓展卻明顯變快。

根據最新的數據,2023年9月中旬,蕉下在線下共有81家標準店、10家概念店和17家無人零售商店,合計108家門店。

今年,蕉下還在深圳龍崗開出了一家近1000平的輕量化戶外體驗店,除了商品陳列區,也設置了咖啡廳和模擬戶外環境的綠化區域,向消費者傳遞輕量化戶外的品牌形象。

無論是打造輕量化戶外的品牌形象,還是加速線下開店,都和一件事分不開,那就是——IPO。

在提交招股書前后,蕉下開始加速線下門店拓展,也是在提交招股書不到一年后,蕉下首次提出了輕量化戶外的品牌定位。

2022年4月,蕉下正式向港交所遞交招股說明書,沖刺“中國城市戶外第一股”。

失效后,同年10月,蕉下第二次遞交了招股書。

但此后,蕉下的IPO就再也沒有半點進展,2023年4月,蕉下二次遞交的招股書也到期失效。

難以否認的是,蕉下近幾年來飛速成長。

根據招股書的數據,2019年到2021年,蕉下的營收從3.85億元飆升至24.07億元,三年增長了五倍以上。

圖源:Wind

圖源:Wind

比業績漲得更快的是蕉下的公司估值。

2021年,蕉下的估值才1億美元左右,但一年后,蕉下估值飆升至30.26億美元,約合217億人民幣,飆升30倍。

但是蕉下真的值得這么高的估值嗎?

事實上,在2019至2021年這三年,蕉下的虧損也連年翻倍。根據招股書數據,2019年,至2021年,蕉下凈虧損分別為2321萬元、7.7萬元及54.7億元。

圖源:Wind

圖源:Wind

答案已經顯而易見了。

02

蕉下的業務,一直圍繞著兩個相當大的爭議,一是季節性,二是智商稅。

季節性相當好理解。

中國幅員遼闊,大部分地區夏冬分明,能夠使用遮陽產品的時間不會太久,然而蕉下盡管有著輕量化戶外的定位,但主營業務仍然是防曬產品,因此,品牌季節性仍相當明顯。

但,智商稅的爭議,對于蕉下來說相當致命。

由于中高端定價策略,蕉下被不少人稱為“防曬界的愛馬仕”,然而,價格能否匹配科技,甚至匹配工藝,都需要打上一個大大的問號。

比如蕉下聲稱其防曬衣采用了先進的科技材料沙態黑膠,可以做到真正的UPF值1000+,頭面肩部分的UPF值甚至做到了2000+。

但市場上其他品牌,如優衣庫、迪卡儂和蕉內等,同樣有類似產品,價格卻低得多。

研發上的薄弱這一點從招股書中也可以看出。

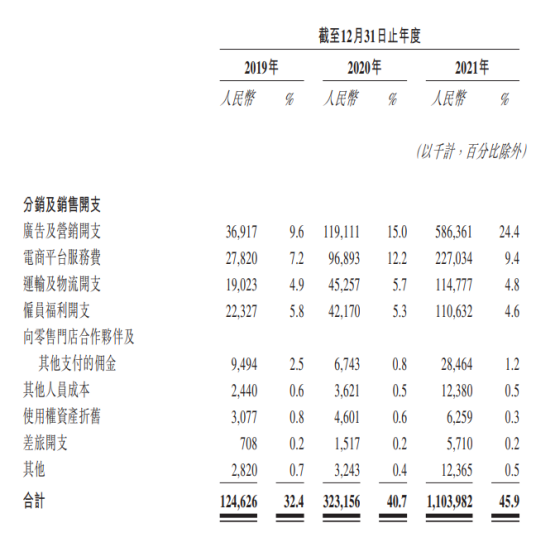

招股書數據顯示,2019年至2021年間,蕉下研發費用占總收入的比例逐年下滑,從5.3%、降至3%。

對比之下,同期的廣告與營銷費用投入卻逐漸上升。

2021年,蕉下的廣告和營銷開支達到了5.86億元,占到了總開支的24.4%。電商平臺服務費為2.27億元,占到了總開支的9.4%,僅這兩項,已經占到了蕉下總開支的三分之一。

蕉下和KOL的合作也愈發兇猛。2021年,蕉下的合作KOL有近600位,到了2022年上半年,蕉下合作的KOL已經達到了1577名,其中不乏李佳琦、羅永浩等頭部主播。

除了超高的廣告費用之外,蕉下的分銷及銷售開支一直居高不下,與蕉下的生產模式也有關系。

在產品生產上,蕉下采用的是OEM模式,即代工生產。

一直以來,蕉下都是將所有生產外包給合約制造商,并且由合約制造商自行購買原材料,進行加工后,再向公司提供成品。

OEM模式,讓蕉下能夠以更加輕資產的模式運轉,帶來了更高的毛利率,讓蕉下能更加專注于營銷,但同時,也讓蕉下的研發能力較為缺乏,同質化嚴重,難以和競爭對手拉開差距。

而華經產業研究院發布的數據顯示,自2021年起,中國防曬服飾行業的市場規模增速便開始放緩。

吃到了防曬服飾興起紅利的蕉下,終究也因創新力的缺乏,而隨著行業的飽和,陷入困境。

如果將視野放得更遠一點,蕉下的落寞和社會環境也有相當大的關系——靠著吃中產消費升級紅利興起的蕉下,也在轟轟烈烈的消費降級風潮之下,難以為繼。

從蕉下的調整就可以看出,盡管品牌部門沒有被徹底裁撤,而是變成營銷中心,但是這種調整無疑也是一種信號,也就是說,以后的一切宣傳,都是為了銷量。

靠著品牌起家卻不再做品牌了,那么接下來唯一的一條路大概就只剩打折促銷。

事實上不少蕉下線下店已經開始打折促銷,價格低于線上。而在線上,也有不少主播帶貨蕉下產品,價格遠低于正常價格。

當然,夏季馬上就要過去,清貨也實屬正常,不少代理經銷商表示手里壓貨嚴重。

但是長遠來看,當價格降下去之后,明年夏天,價格還能再次漲起來嗎?

一個主打中高端的品牌,一旦開始了打折促銷,隨之而來的就是利潤持續下行,進而帶來一系列的連鎖反應。

盡管線下收入在蕉下的整體收入占比并不高,但這種鏈條一旦開始傳動,對于品牌的打擊,將是致命的。

現如今,蕉下既面臨內部的盈利壓力,也面臨外部更加嚴酷的競爭,在前有狼后有虎的危險處境下,IPO,或許確實不再是最重要的一環。

03

伴隨著前兩年熱鬧的消費升級浪潮,大量價格高昂的新消費品牌隨著崛起,不少公司,都劍指IPO。

然而,反觀奈雪的茶,上市首日就破發,此后三年再也沒有回到每股19.8港元的發行價,三年間大跌92%,市值也僅剩二十多億港幣。

這樣的例子,并不少見。

近兩年,已經有越來越多新品牌,初一登場,就相當注重品牌營銷,飛速跑馬圈地品,目的只有一個,那就是IPO。

一旦成功上市,就可能進入套現流程。一旦受阻,品牌打造就可能崩潰,產品甩賣,一蹶不振。

希望蕉下不會是下一個,也希望這樣的公司越來越少。

編者按:本文轉載自微信公眾號:格隆匯新股,作者:遠禾

前瞻經濟學人

專注于中國各行業市場分析、未來發展趨勢等。掃一掃立即關注。