新氧“作繭”

作者|Adam 來源|卿照(ID:qingzhaomeizhuang)

曾經(jīng)被譽(yù)為“醫(yī)美電商第一股”的新氧,近兩年遭遇嚴(yán)重的“水土流失”,導(dǎo)致商業(yè)模式根基開始動(dòng)搖。特別是未能兌現(xiàn)的“預(yù)期”,致使市值自2019年5月上市初至今,蒸發(fā)了近94%。從神壇跌落至谷底的新氧,亟需破局。

一

知識(shí)付費(fèi)的超級(jí)網(wǎng)紅

新氧股份成立于2013年11月,以提供醫(yī)療美容相關(guān)資訊切入互聯(lián)網(wǎng)生態(tài),逐漸發(fā)展成為國內(nèi)醫(yī)美行業(yè)垂直社交平臺(tái);在2021年鼎盛時(shí)期,新氧APP月活躍用戶數(shù)約850萬人,平臺(tái)購買用戶總數(shù)超55萬人。

在2021年7月收購「武漢奇跡」之前,新氧屬于不折不扣的互聯(lián)網(wǎng)平臺(tái)型企業(yè),扮演者連接醫(yī)美服務(wù)商與消費(fèi)者的角色,營收主要由兩部分構(gòu)成:

(1)信息服務(wù)與其他:通過將醫(yī)美服務(wù)提供商(包括品牌商、美容院)的信息放置在其平臺(tái)矩陣上產(chǎn)生信息服務(wù)收入,本質(zhì)上是廣告收入;

(2)預(yù)訂服務(wù):來自于用戶通過新氧平臺(tái)預(yù)訂服務(wù)、購買產(chǎn)品等而收取的約10%的服務(wù)費(fèi),本質(zhì)上是交易傭金收入。

不論是阿里巴巴、騰訊、百度,亦或是京東、抖音、拼多多,互聯(lián)網(wǎng)平臺(tái)型企業(yè)的核心角色就是“連接器”,底層商業(yè)模式就是“C端免費(fèi)+B端收費(fèi)”,最基本的業(yè)務(wù)就是“廣告+抽傭”。

由于互聯(lián)網(wǎng)平臺(tái)型的企業(yè)的基本業(yè)務(wù)是廣告,那么產(chǎn)生核心價(jià)值的就在于有效流量的多寡。

新氧同樣如此。

早期通過在平臺(tái)上發(fā)布大量原創(chuàng)、可靠、專業(yè)的與醫(yī)美相關(guān)的資訊吸引用戶駐足,并且通過開放的社區(qū)生態(tài)既讓用戶有深度參與感還能獲得大量的“民間智慧”,在平臺(tái)擁有相當(dāng)量的“精準(zhǔn)”用戶沉淀之后開啟商業(yè)閉環(huán),即作為獲客渠道為醫(yī)美服務(wù)提供商們打廣告、促成交易而收費(fèi)。

從B2b2C的商業(yè)模式鏈路上看,充當(dāng)小b的新氧,更像是一位以知識(shí)付費(fèi)對(duì)B端開展業(yè)務(wù)的超級(jí)網(wǎng)紅。

二

醫(yī)美“清道夫”的內(nèi)在矛盾

新氧的互聯(lián)網(wǎng)基因和商業(yè)模式?jīng)Q定了其價(jià)值的來源——流量,其對(duì)用戶的價(jià)值主張主要有三個(gè):

(1)可靠性:為用戶提供高質(zhì)量、值得信賴的內(nèi)容和醫(yī)美服務(wù)商;

(2)透明度:向用戶提供包括定價(jià)、評(píng)審、服務(wù)商資質(zhì)等在內(nèi)的醫(yī)療美容治療的細(xì)節(jié);

(3)便利性:通過其內(nèi)容、社交生態(tài)和預(yù)訂服務(wù)等為用戶提供“一站式”服務(wù)。

在經(jīng)濟(jì)發(fā)展推動(dòng)消費(fèi)升級(jí)的大趨勢下,寬裕的經(jīng)濟(jì)讓“愛美之心”得以實(shí)現(xiàn),但醫(yī)美行業(yè)向來以暴利著稱,因此也滋生了大量的“黑醫(yī)美”。

新氧提供的專業(yè)內(nèi)容以及其開放的社區(qū)互動(dòng)實(shí)際上向潛在消費(fèi)群眾傳遞了理論與實(shí)踐、專家與草根相結(jié)合的經(jīng)驗(yàn),相當(dāng)于醫(yī)美界的“清道夫”,但是商業(yè)模式的矛盾讓其自受其類。

任何產(chǎn)品或服務(wù),最核心的競爭力之一在于用戶的轉(zhuǎn)換成本,互聯(lián)網(wǎng)平臺(tái)亦是如此(這是騰訊依靠微信作為流量載體有別于其他互聯(lián)網(wǎng)企業(yè)的重要因素)。

而新氧定位為“醫(yī)美服務(wù)提供商的獲客渠道”,但是依靠內(nèi)容和各種被輕易復(fù)制的功能(AI診斷之類的)很難讓用戶群體產(chǎn)生依賴,尤其在新的內(nèi)容時(shí)代下大量的KOL也在依靠“專業(yè)知識(shí)”兜售價(jià)值,超級(jí)網(wǎng)紅也是眾多網(wǎng)紅之一。

此外,對(duì)潛在消費(fèi)者而言,新氧最重要的價(jià)值在于輔助決策。

而對(duì)B端金主而言其產(chǎn)生的邊際價(jià)值近乎是一次性的,因?yàn)楸举|(zhì)上新氧是為商家提供極其純粹的廣告業(yè)務(wù),而成交落地之后是商家與消費(fèi)者的直面對(duì)接,從電商屬性上看,新氧無法深度參與到履約環(huán)節(jié)中去,最顯著的就是當(dāng)消費(fèi)者到店之后就與商家建立了直接關(guān)系(高消費(fèi)場景/服務(wù)更是如此,因?yàn)槠脚_(tái)是抽傭的)。

基于此,就導(dǎo)致新氧平臺(tái)上沉淀的客戶就不具備強(qiáng)黏性,疊加沒有高轉(zhuǎn)換成本的限制就導(dǎo)致新氧無法發(fā)揮網(wǎng)絡(luò)協(xié)同效應(yīng),也就導(dǎo)致作為獲客渠道的它也需要不斷花錢去買流量,在充分競爭之下流量成本也讓新氧倍感壓力:

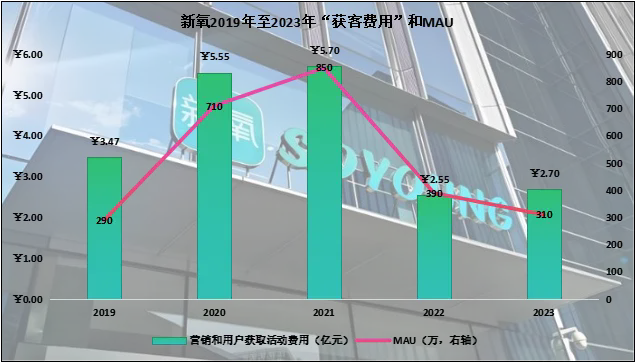

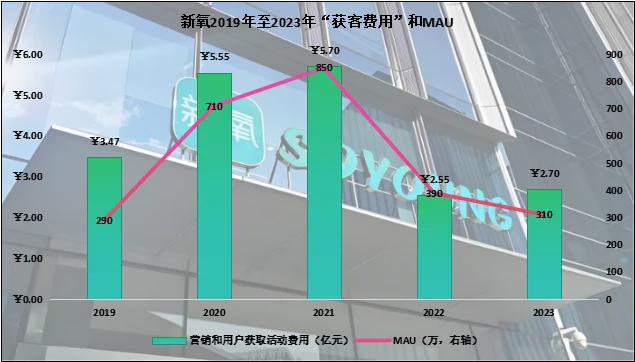

2019年至2021年期間持續(xù)投入大量的營銷費(fèi)用獲取流量,但是到2022年大幅減少支出之后平臺(tái)MAU迅速“水跌船低”,而2023年再次加碼投入?yún)s依舊止不住MAU的下滑。

重要的是要意識(shí)到,新氧平臺(tái)的MAU對(duì)自身而言是存量,對(duì)B端群體而言是增量,而服務(wù)的議價(jià)能力是后者而不是前者。

三

裁判下場踢球

新氧作為渠道的存在,其對(duì)B、C兩端的價(jià)值主張即是其生存空間,作為依靠C端而服務(wù)B端的平臺(tái)需要“一視同仁”。

從起點(diǎn)上看,作為行業(yè)先行的“清道夫”為醫(yī)美行業(yè)的健康、有序發(fā)展貢獻(xiàn)了相當(dāng)?shù)牧α浚Y(jié)合其開放的社交生態(tài),新氧就如同裁判員一般;但在任何賽事中,裁判下場踢球往往會(huì)失去公信力。

2022年8月,新氧推出“SO-Young Prime”服務(wù),通過與醫(yī)療服務(wù)提供商(及醫(yī)生)合作,以自主品牌的形式向消費(fèi)者提供包括激光、超聲波和抗衰老注射等非手術(shù)類美容項(xiàng)目,業(yè)務(wù)生態(tài)從線上走向線下。

從產(chǎn)業(yè)鏈的角度上看屬于資源整合,雖說可以利用多余的“產(chǎn)能”形成縱向一體化,但是躬身入局的新氧相當(dāng)于直接與平臺(tái)上的其他B端群體進(jìn)行正面競爭;角色的變更自然引起客戶出逃。2023年,平臺(tái)付費(fèi)的服務(wù)提供商同比大幅減少46.6%至3796個(gè)。

此外,新氧自2022年5月開始代理美容針,協(xié)同的業(yè)務(wù)卻讓新氧的生態(tài)更加復(fù)雜,因?yàn)樽鳛榇砩叹蛯?dǎo)致其與自身的定位產(chǎn)生利益沖突,資源向代理品牌的傾向便讓C端心生疑惑(產(chǎn)品是真的好?還是利益使然?)。

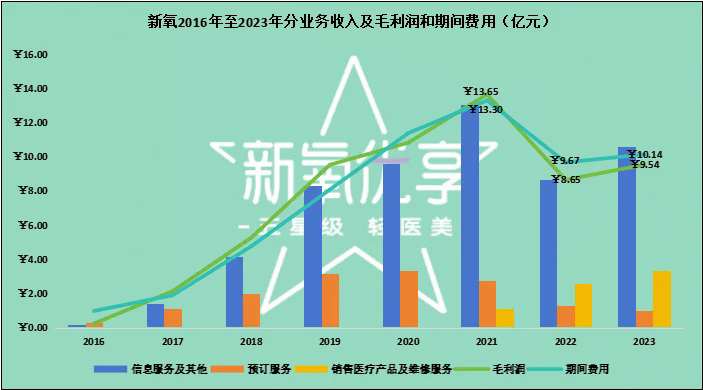

從2023年財(cái)報(bào)數(shù)據(jù)上看,總營收同比增長19.08%至14.98億元,其中“信息服務(wù)及其他”同比增長22.18%至10.63億元,但“付費(fèi)B端”數(shù)量卻減少3315家至3796家。

雖然購買用戶總數(shù)同比增加5.39萬人至45.01萬人,但靠“鈔能力”驅(qū)動(dòng)導(dǎo)致其“預(yù)訂服務(wù)”收入同比下降21.71%至1.01億元;“醫(yī)療產(chǎn)品及維修服務(wù)”受益于代理的美容針銷售增長,收入同比增長28.57%至3.33億元。

這場裁判下場踢球之舉被管理層定義為戰(zhàn)略轉(zhuǎn)型(從醫(yī)美電商平臺(tái)轉(zhuǎn)型為產(chǎn)業(yè)互聯(lián)網(wǎng)平臺(tái)),一通操作下來2023年9.54億元的毛利潤仍是不足以覆蓋10.14億元的期間費(fèi)用(銷售費(fèi)用、管理費(fèi)用和研發(fā)費(fèi)用),經(jīng)營虧損錄得-0.61億元同比收窄近半。

物是人非,曾經(jīng)作為醫(yī)美獲客渠道的新氧如今也為了流量發(fā)愁,補(bǔ)貼引流導(dǎo)致被錦波生物隔空怒斥,且投訴案例在多個(gè)消保平臺(tái)持續(xù)增加。

是為結(jié)語:面對(duì)市值的下滑,金星在2021年底擬5.3美元/股私有化新氧但計(jì)劃告吹;2022年年底,新氧就忙著市值管理(推出股份回購)避免退市。加劇流失的B、C兩端讓新氧失去了互聯(lián)網(wǎng)的核心基因(網(wǎng)絡(luò)協(xié)同),戰(zhàn)略轉(zhuǎn)型更像是從超級(jí)網(wǎng)紅轉(zhuǎn)為“醫(yī)美機(jī)構(gòu)”,兩者的商業(yè)模式和想象力天差地別。

事實(shí)上,從收購「武漢奇跡」起,新氧就開始「作繭」了。

編者按:本文轉(zhuǎn)載自微信公眾號(hào):卿照(ID:qingzhaomeizhuang),作者:Adam

如在招股說明書、公司年度報(bào)告中引用本篇文章數(shù)據(jù),請(qǐng)聯(lián)系前瞻產(chǎn)業(yè)研究院,聯(lián)系電話:400-068-7188。

品牌、內(nèi)容合作請(qǐng)點(diǎn)這里:尋求合作 ››

前瞻經(jīng)濟(jì)學(xué)人

專注于中國各行業(yè)市場分析、未來發(fā)展趨勢等。掃一掃立即關(guān)注。