預見2019:《2019年中國垃圾發電產業圖譜》(附市場規模、區域結構、競爭格局等)

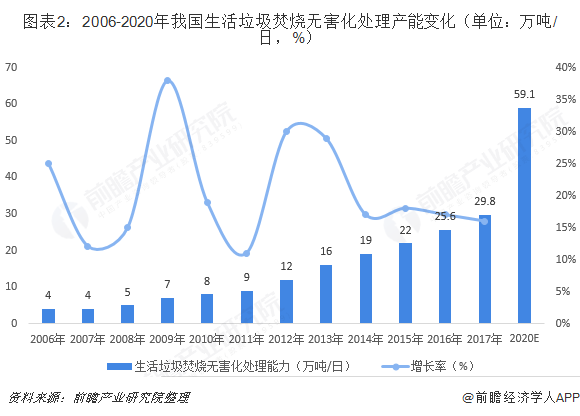

近年來我國生活垃圾焚燒無害化處理能力(僅包含設定城市)保持了較快增長,截至2017年我國城市生活垃圾焚燒產能達到29.8萬噸/日,垃圾焚燒處理能力2012-2017年處于持續高投產狀態。此外,垃圾發電行業的參與者以國企和民企為主,近年來垃圾發電國有企業競爭力不斷提高。

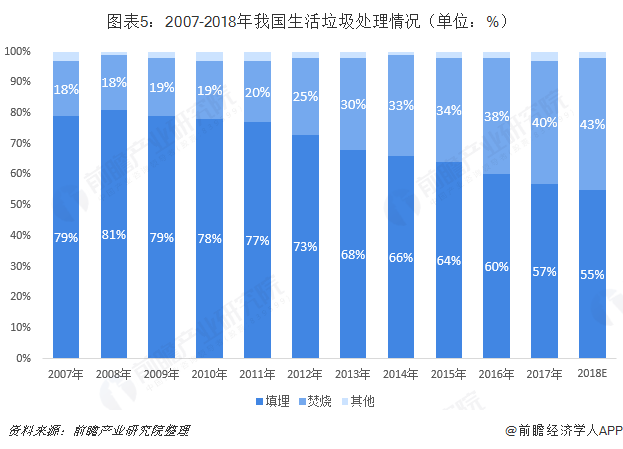

垃圾發電即垃圾焚燒發電,是生活垃圾處理的主要方式之一。目前我國生活垃圾處理市場增速放緩,整體空間有限,但垃圾焚燒發電行業仍處于快速增長的時期,其主要原因在于垃圾處理方式的結構在發生大的轉變,許多填埋處理量將逐漸被焚燒方式所替代。

根據垃圾處理流程,垃圾發電產業鏈包括上游垃圾轉運、垃圾處理設備制造,中游垃圾發電廠設計、建造以及下游垃圾發電廠運營、維護。

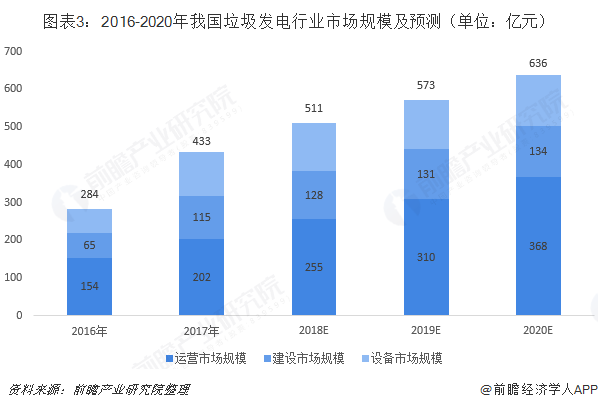

市場規模:垃圾焚燒產能持續增長,十三五規模或達兩千億

根據國家統計局數據,我國生活垃圾焚燒無害化處理能力(僅包含設定城市)近年來保持了較快增長,截至2017年我國城市生活垃圾焚燒產能達到29.8萬噸/日,垃圾焚燒處理能力2012-2017年處于持續高投產狀態,其中2012-2016年平均年新增產能約為3.2萬噸/日,2017年城市新增垃圾焚燒產能較2012-2016年平均新增產能值提升1萬噸/日,達到4.2萬噸/日。按照當前趨勢及“十三五”規劃,預計到2020年,我國垃圾焚燒產能將達到59萬噸/日。

根據國家“十三五規劃”,2020年產能達到59.1萬噸/年,截至2017年底已投運產能為35.2萬噸,假設2018-2020年平均每年增加8萬噸/年的垃圾發電產能,可于2020年完成目標,綜合考慮工程、設備以及運營市場,十三五期間垃圾焚燒總市場規模達到2438億元。

市場基礎:土地供應收縮,垃圾焚燒將取代垃圾填埋成為主流

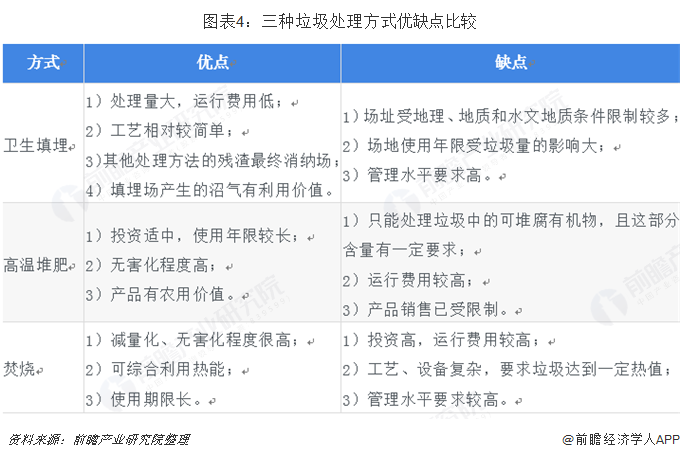

我國主要垃圾處理方式有衛生填埋、焚燒發電和堆肥等三種方式。衛生填埋是目前我國城市垃圾處理的主導方式,但存在二次污染隱患;堆肥方式在我國已逐漸退出,具有項目建設成本高、效益低、存在重金屬污染等問題,處理規模受到限制;相比之下,垃圾焚燒方式不僅污染控制標準已與國際標準(GB標準)接軌,經濟效益也遠優于衛生填埋,具有盈利模式清晰,市場化程度高,可持續等優勢,因此具有較大發展空間。

從歷史上看,填埋雖一直是主流模式,但近年來,填埋處理的垃圾占比持續下降,從2010年的78%下降至2017年的57%,2018年約下降至55%。

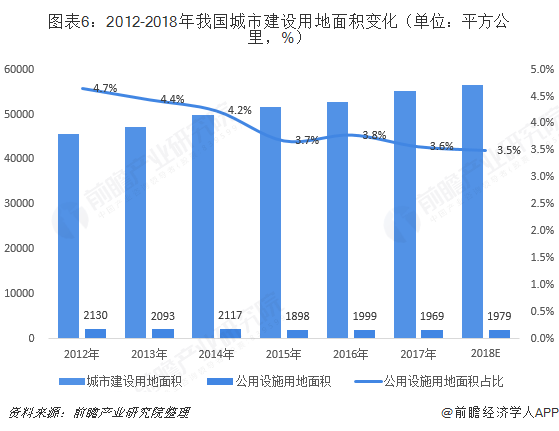

由垃圾處理占比變化可知,我國填埋處理為主的垃圾處理結構將逐步向焚燒為主轉變。一方面是由于當前我國各地城市土地價格普遍呈現上漲趨勢,造成垃圾填埋的成本走高;另一方面在于城鎮化率的推進造成城市用地緊張,基礎設施用地供給整體呈現萎縮趨勢,垃圾填埋場的用地受限。

根據2019年1月住建部公布的《2017年城鄉建設統計年鑒》,2017年全國城市建設用地面積達到55155.5平方公里,其中市政公用基礎設施用地面積為1969平方公里,占比僅為3.6%,預計2018年將進一步下降。

在城鄉土地資源均呈現質量下滑、數量緊缺的局面,垃圾填埋的處理方式將不可避免的被逐漸替換,尤其是在現有垃圾填埋場容量趨于飽和的情況下,垃圾焚燒將成為垃圾處理行業的主流。

區域結構:中西部垃圾填埋處理比重高,焚燒處理發展潛力巨大

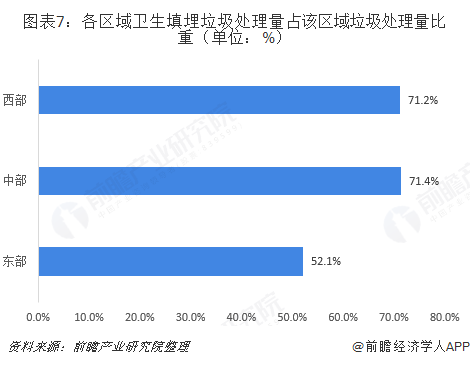

在垃圾無害化處理方面,我國各地區填埋處理占生活垃圾無害化比例保持著東低中西高的趨勢,東部、中部和西部地區的生活垃圾填埋處理占無害化比例分別為52.1%、71.4%和71.2%。

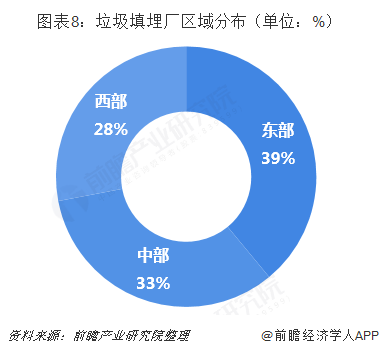

盡管東部、中部和西部地區的生活垃圾填埋處理占比相差較大,不過比較衛生填埋廠分布可以發現,東中西部地區衛生填埋場數量相差并不懸殊。在垃圾填埋場數量上,我國垃圾填埋廠分布較為均勻,整體來看東部垃圾廠比中部多40多座,比西部多70多座。按比例來看,東部占39%,中部占33%,西部占28%。而東部地區的填埋處理量占無害化比例相對中西部地區較為明顯,主要源于該地區垃圾焚燒處理占比較大。

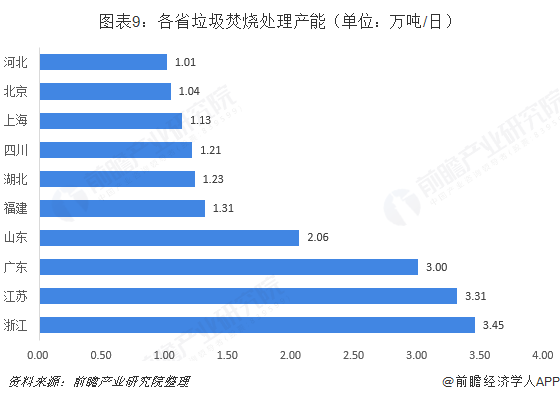

目前,國內的垃圾焚燒發電廠主要分布在經濟發達地區和一些大城市。從垃圾焚燒產能角度看,浙江、江蘇、廣東三省垃圾焚燒產能超過3萬噸/日,其中浙江省生活垃圾焚燒發電廠數量最多,垃圾焚燒處理產能最大。

目前一二線城市垃圾焚燒項目進入快速擴張階段,部分城市將逐步以焚燒取代填埋的方式。

未來一段時間,縮減填埋項目占比、進一步增加焚燒項目占比將成為一二線城市的趨勢。而三四線城市以及一些縣級市開始嘗試推進一些小的垃圾焚燒項目,預計在積累一些經驗之后開始發展較大規模的焚燒項目,這類項目一般都分為兩期甚至多期,地方政府會在一期項目運營后根據實際效果確定之后項目的建設節奏。

競爭格局:國企競爭力增強,光大國際市占率居于首位

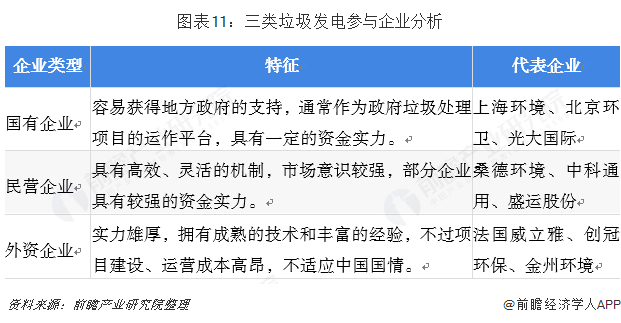

隨著垃圾發電被提到前所未有的高度,行業進入市場化全面發展階段,國有企業、外資企業、民營資本等多方投資主體積極加入市場競爭,形成了成熟清晰的商業模式。

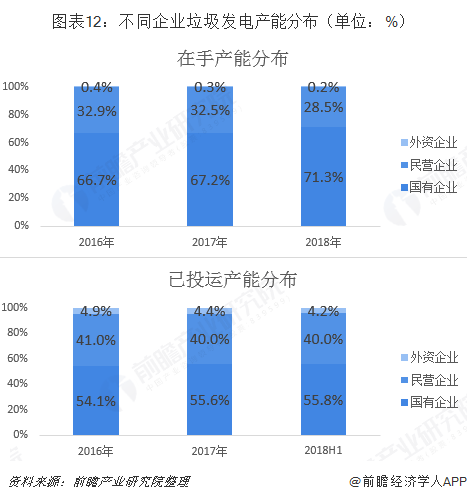

具體來看,垃圾焚燒行業的參與者以國企和民企為主,其中國企憑借融資和政府關系優勢居于首要位置。從在手產能分布角度來看,國企在手產能市占率提升明顯,由2016年的66.7%提升至2018年的71.3%。從已投運產能(E20口徑)的角度看,國企已投運產能市占率同樣提升,由2016年的54.1%提升至2018H1的55.8%。

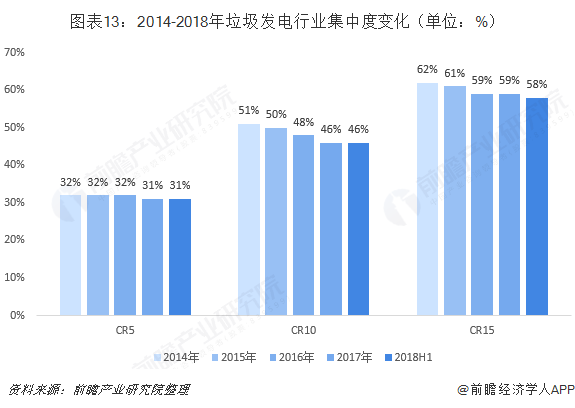

從行業整體來看,我國垃圾發電行業集中度較高,不過近年來趨于下滑。從存量已投運產能市占率看,CR5在2014年-2018H1基本維持在31%-32%,CR10由2014年的51%下降至2018H1的46%,CR15由2014年的51%下降至2018H1的46%。

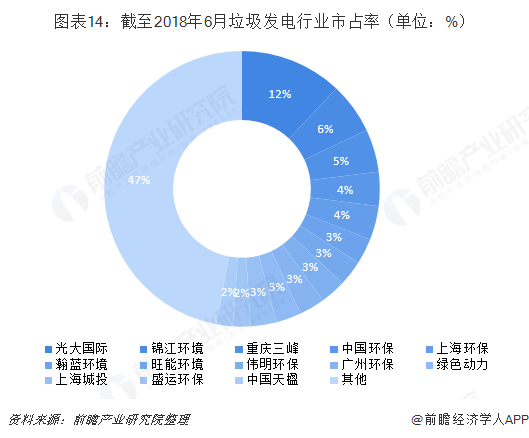

根據生活垃圾焚燒信息平臺項目統計數據,截至2018年6月,光大國際垃圾焚燒發電已投運項目為4.4萬噸/日,市占率達到12%,穩居第一,錦江環境(6%)、重慶三峰(5%)、中國環境保護集團(4%)已投運產能市場率居前。

更多數據參考前瞻產業研究院發布的《中國垃圾發電行業市場前瞻與投資戰略規劃分析報告》。

更多深度行業分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業研究員交流互動。

前瞻產業研究院 - 深度報告 REPORTS

本報告前瞻性、適時性地對垃圾發電行業的發展背景、供需情況、市場規模、競爭格局等行業現狀進行分析,并結合多年來垃圾發電行業發展軌跡及實踐經驗,對垃圾發電行業未來...

如在招股說明書、公司年度報告中引用本篇文章數據,請聯系前瞻產業研究院,聯系電話:400-068-7188。

前瞻經濟學人

專注于中國各行業市場分析、未來發展趨勢等。掃一掃立即關注。