2020年中國互聯網消費信貸市場發展現狀分析 產品同質性高、消費場景有待細化

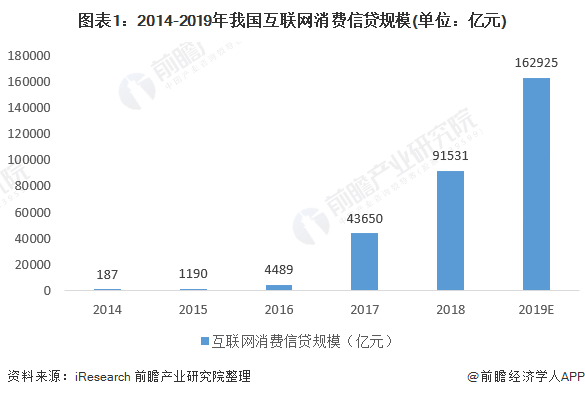

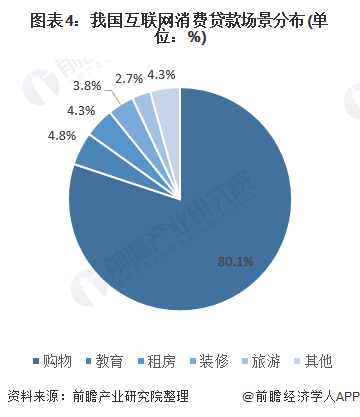

2014年到2019年我國互聯網消費信貸規模快速擴張,從187億元上升至接近16.3萬億元。在監管政策的不斷完善下,互聯網消費信貸市場也進入了規范發展的階段。但目前市場上的消費貸產品同質性仍然較高,集中于購物、旅游等消費場景,未來有待進一步細化。從互聯網消費信貸模式來看,輕資產助貸模式已經成為了互聯網巨頭消費貸款主要模式。

規模快速增長

互聯網消費貸指的是金融機構、類金融組織及互聯網企業等借助互聯網技術向消費者提供的以個人消費(一般不包括購買房屋和汽車)為目的,無擔保、無抵押的短期、小額信用類消費貸款服務,其申請、審核、放款和還款等全流程都在互聯網上完成。與傳統消費金融相比,互聯網消費金融業務資金成本更低,同時審批效率更高,在大數據和金融科技的幫助下能夠進一步減少信息不對稱問題。我國互聯網消費信貸規模從2014年的187億元上升至2018年的9.1萬億元,年復合增長率為370%,2019年我國互聯網消費信貸規模約在16.3萬億元左右。

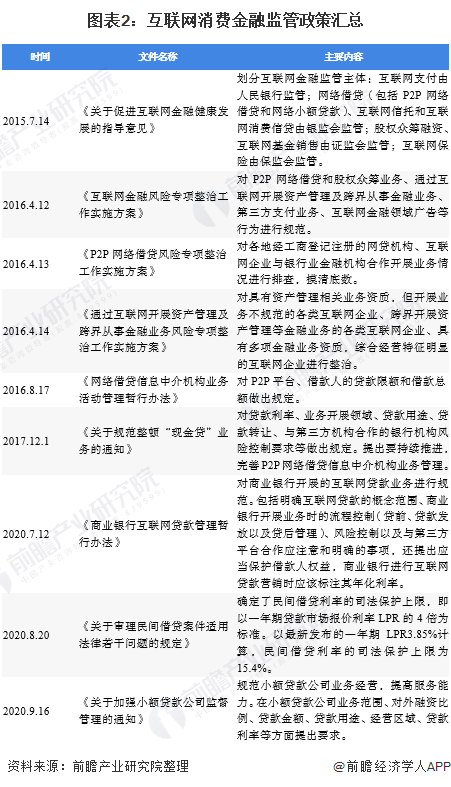

行業進入規范發展階段

2014年年初,京東金融推出的“京東白條”,正式拉開互聯網消費信貸的序幕。隨后螞蟻集團推出“螞蟻花唄”,2015年各方開始大力布局互聯網消費金融業務,互聯網消費金融業務進入發展快車道。2016年3月,在人民銀行、銀監會提出“加快推進消費信貸管理模式和產品創新”的背景下,互聯網消費金融業務迎來了發展的黃金期。但同時,在信用中介和信息中介定位不明確的問題下,市場上許多互聯網平臺的風險開始暴露。2017年下半年開始行業進入整頓期,國家出臺了一系列監管政策整頓行業發展亂象,從P2P專項整治、規范現金貸到商業銀行互聯網貸款,再到更底層的對于大數據違規行為的清理、非法放貸和民間借貸利率的規范等,我國互聯網消費信貸業務逐步進入規范健康發展階段。

產品同質化較高

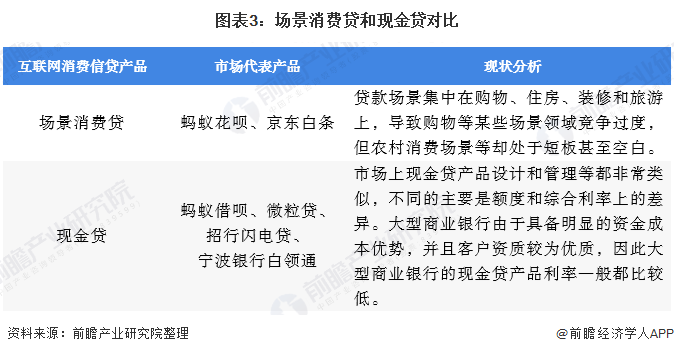

目前我國的互聯網消費信貸產品可以歸為場景消費貸和現金貸兩大類。前者依托于消費場景和消費用途來進行貸款發放,后者雖然名義用途也是消費,但實際難以追蹤,不知道資金的最終去向。大多數平臺同時具備兩種形式的消費信貸產品,但兩種產品同質化都比較嚴重,尤其是場景消費貸,集中在購物、住房、裝修和旅游等領域,競爭過度。

2017年12月央行聯合銀監會共同下發 《關于整頓“現金貸”業務的通知》指出,暫停發放無特定場景依托、無指定用途的網絡小額貸款,逐步壓縮存量業務,限期完成整改。這也就意味著對于消費金融機構而言,場景越來越重要,要提高自身的市場份額,就需要提高自身的風控水平以在場景布局更加精細化,例如開拓農村金融消費場景、藍領消費場景等。

助貸模式成為互聯網平臺主流

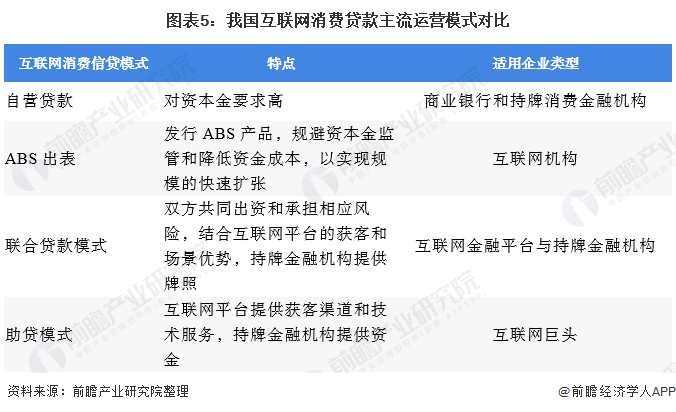

從互聯網消費信貸的運營模式來看,目前主流模式包括:自營貸款、ABS出表模式、聯合貸款和助貸模式。互聯網機構由于缺少資本金,已經完成從自營模式到ABS出表模式再到聯合貸款和助貸模式的轉變,其中助貸模式已經成為騰訊集團、螞蟻集團和京東集團等互聯網巨頭的主流模式。

從螞蟻集團的招股說明書中披露數據可以看出,2017-2020H1,公司自營微貸利息凈收入占比逐漸下降,從2017年的10.66%下降至2020年上半年的4.80%。同時,螞蟻集團的放貸模式由聯合放貸+ABS補充資金向助貸為主的輕資本的助貸模式轉變,截至2020H1末,98%的信貸余額均由合作機構發放或已完成證券化。

以上數據來源于前瞻產業研究院《中國消費金融行業市場前瞻與投資戰略規劃分析報告》,同時前瞻產業研究院還提供產業大數據、產業規劃、產業申報、產業園區規劃、產業招商引資等解決方案。

更多深度行業分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業研究員交流互動。

前瞻產業研究院 - 深度報告 REPORTS

報告通過對大量一手市場調研數據的前瞻性分析,深入而客觀地剖析中國當前消費金融行業的發展環境、行業現狀和市場需求特征,行業細分領域發展潛力,行業典型企業經營模式...

如在招股說明書、公司年度報告中引用本篇文章數據,請聯系前瞻產業研究院,聯系電話:400-068-7188。

前瞻經濟學人

專注于中國各行業市場分析、未來發展趨勢等。掃一掃立即關注。