大力投入AI,阿里刷新阿里

(圖片來源:攝圖網)

作者|貝隆行業研究 來源|格隆匯APP(ID:)

作者 | 貝隆行業研究

數據支持 | 勾股大數據(www.gogudata.com)

當下,中國資產重估行情正在資本市場持續演繹。這場AI技術的突破,在國內復制了當年ChatGPT開啟美股(持續至今的)AI牛市的“奇點時刻”。

正如多家外資投行普遍提出的觀點:“AI引發中國科技資產重估”,恰恰也反映出,市場對中國科技資產的定價邏輯或正在經歷劇變。

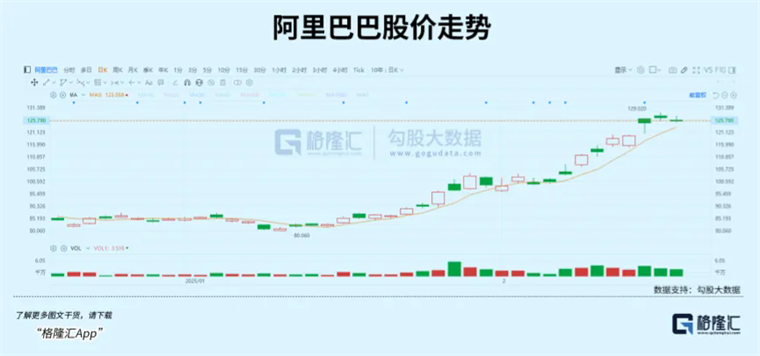

在同期恒生科技指數成份股Top10漲幅名單里,排名第五是旗艦公司阿里巴巴,錄得累計漲幅約47%。

因此,重估阿里的AI,也已成為當下中國科技資產重估敘事的焦點所在。阿里巴巴剛剛刷新的新一期財報,無疑在這一浪潮中備受矚目。

而在今晚的業績電話會上,阿里巴巴集團CEO吳泳銘表示,未來三年,阿里將圍繞AI這個戰略核心,在AI基礎設施、基礎模型平臺及AI原生應用、現有業務的AI轉型等三方面加大投入。

這不僅彰顯了阿里在AI賽道持續深耕的決心,更暗示了其在長期AI布局下所蘊含的獨特價值,值得投資者高度重視。

“我們對聚焦電商和‘AI+云’的發展戰略充滿信心,也對新技術周期帶來的商業機遇充滿期待。”吳泳銘說。

01

始終在全球頭部科技公司牌桌上

這輪行情中,阿里為何能獲得市場的看好?

在筆者看來,關鍵在于AI的邊界在認知層面被進一步拓寬。

如今,告別了單純的“拼故事”“炒作想象空間”的敘事邏輯,市場資金顯然愈發青睞那些應用場景明確、盈利模式清晰的AI公司。

與此同時,圍繞“AI+”的投資主線,云計算等算力提供商首當其沖,成為受益者。

回過頭來看,阿里的經營及其前瞻性的戰略布局,亦高度契合這一爆發浪潮的趨勢,并展現出強勁的發展潛力。

首先,從財務表現來看,阿里有著堅實的業績基礎。財報顯示,2025財年第三季度阿里實現營收2801.5億元(人民幣),預估2773.7億元;第三季度調整后EBITDA 620.5億元。

至于AI方面,阿里財報顯示,AI相關產品收入連續六個季度保持三位數增長,亮眼表現有目共睹。春節前后,以DeepSeek和阿里Qwen2.5-Max 為代表的低成本高性能大模型火出圈,進一步穩固了阿里“AI核心玩家”的地位,也讓市場重新認識到此前低估了中國AI企業的技術實力和資產價值。

尤其是,市場認知邏輯正從將阿里AI能力視為“成本中心”向“利潤引擎”轉變的關鍵過程中,阿里云最先體現出這一變化。據阿里財報,25財年第三季度,阿里云錄得營收317.42億元,同比增長13%,這一數據較24年和23財年的同期增速都明顯高出不少。更為亮眼的是,阿里云本季度經調整后EBITA增長33%至31.38億,利潤率接近10%,超出市場預期。

AI相關產品收入的連續高速增長,以及阿里云收入增速回升穩固,盈利持續保持穩定,這些都可證明阿里在 AI 領域的投入正在逐漸高效的轉化為現實的經濟效益。

在市場地位方面,阿里在AI領域長期積累,擁有豐富的技術儲備和龐大的用戶基礎,在市場中具備極高的辨識度。無論是云計算、AI模型研發,還是電商等業務場景的AI應用,阿里都處于行業領先地位。

而熱點事件的催化,更是讓阿里在AI領域的影響力如虎添翼。媒體報道Apple與阿里正在合作,為國內蘋果手機用戶提供AI服務,盡管合作細節不明,但這意味著,蘋果充分認可了阿里巴巴的通義千問大模型及阿里云面向AI的全棧技術能力。

要知道在海外市場,蘋果的合作伙伴正是OpenAI。這相當于把阿里巴巴跟OpenAI正式對標。

放在市場情緒層面,亦讓原本一直被低估的阿里通義千問大模型,迅速站到了關注的中心位置,極大地強化了市場對阿里在AI領域實力的認知。

盡管當前阿里的估值大頭仍取決于淘天業務,但從公司新一期公布業績來看,核心電商業務繼續呈現出向好態勢,至少不會成為阿里在AI和阿里云發展進程中的估值拖累。往樂觀一面去看,阿里核心電商業務甚至還能給長期AI競賽高投入提供后續源源不斷的財務支持和保障。從而給阿里股價上漲與阿里AI價值重估提供了堅實的基礎。

綜合而言,阿里憑借真實可靠的業績表現、熱點事件的催化、穩固的行業核心地位以及較高的市場辨識度,進而成為中國資本市場最具業績支撐的純正AI概念股。

在這一輪中國科技資產重估行情中,阿里無疑已經成為最大受益者,并且未來有望繼續鞏固這一地位。

02

面向未來新起點,全力投入AI

春節前后,DeepSeek的橫空出世,讓AI賽道迎來了新的變局。

如果說過去AI競爭的維度聚焦在算力軍備競賽上,如今在高性價比模型下,AI競爭的本質已經轉向“先進模型×充沛算力×場景生態”的立體博弈。

這一變革中,阿里憑借全鏈條能力布局,成為少數押中技術變革“靶心”的巨頭。

阿里與蘋果的合作事件恰恰也印證了這一點。

前者提供的阿里通義千問大模型需要蘋果全球終端場景的落地驗證,而后者則需要阿里云的高性價比算力支撐。這種雙向選擇背后,實際上也暴露了阿里在AI產業鏈中的獨特卡位——既掌握大模型的算法突破能力,又有充足算力+完整云平臺構筑算力壁壘,更有依托淘寶、菜鳥、高德等生態矩陣形成場景閉環。

從大模型來看,通義千問Qwen大模型已經成為全球最大的開源模型族群,其不僅展示了阿里在AI技術上的深厚積累,也讓阿里在AI技術的商業化落地提供有力支持,能夠不斷搶占市場先機。

為了承接AI技術的快速發展,阿里圍繞AI戰略核心,將持續投入AI和云計算的基礎設施建設、AI基礎模型平臺及AI原生應用、以及現有業務的AI升級改造。

吳泳銘在本次財報分析師電話會上提及,AI時代對于基礎設施有明確而巨大的需求,未來三年在云和AI的基礎設施投入預計將超越過去十年的總和。AI基礎大模型對于行業生產力變革具有重大意義。阿里將大幅提升AI基礎模型的研發投入,確保技術先進性和行業領先地位,并推動AI原生應用的發展。

依托淘寶、菜鳥、高德等生態矩陣,為阿里提供了豐富的應用場景。吳泳銘表示,對于電商和其他互聯網平臺業務,AI技術升級將帶來用戶價值的巨大提升機會,因此將持續提升AI應用的研發投入和算力投入,運用AI深度改造升級各業務,把握AI時代的新發展機遇。

可以說,不論是從B端基礎設施的護城河構建還是C端場景的生態閉環,AI賦能下都將讓阿里大有可為。

03

阿里還有多少價值看點?

阿里股價在過去經歷了一輪大漲,但很顯然這只是估值修復的前奏,真正的價值重構才剛剛開始。

僅從此前摩根大通的報告來看,其認為,目前市場對阿里云的估值明顯偏低,PS僅為4倍,如若對標美國SaaS公司平均6.5倍或微軟10.5倍的估值倍數,隱含漲幅分別可達14%和39%。

很顯然,當下市場還存在的預期差的根源在于,多數投資者尚未意識到兩大質變:

其一,AI貨幣化拐點來臨。

隨著Deepseek、Qwen2.5-Max等低成本高性能的模型逐漸普及,使得AI推理成本及價格大幅削減,這將直接觸發杰文斯悖論——成本下降刺激需求爆發,進而拉動成倍數的總算力需求提升,對云計算廠商構成利好。

顯然,阿里云作為底層算力供應商將享受量價齊升紅利。

這一點實際上也從去年北美云計算服務商的演繹路徑中得到確認。結合這些云廠商云業務的收入數據可以看到,隨著AI產業的推進,云業務收入增長均有所提速。

此外,不容忽視的一點是,市場以往低估了阿里“云+AI”一體化戰略的巨大潛力。

當北美云計算巨頭仍在糾結AI投入與利潤平衡時,阿里已通過“云業務反哺AI研發,AI技術拉動云需求”的正循環完成商業閉環,這種技術迭代與商業變現的同頻共振,恰恰是資本市場最樂意看到的亮點。

其二,生態裂變效應顯現。

僅從與蘋果合作來看,其不僅顯示的是對阿里技術的認可,更將催化開發者生態的虹吸效應。

試想,當數百萬iOS開發者選擇通義千問作為模型底座時,其產生的鏈式反應,將極大提升阿里生態的競爭力。單從貨幣化能力來看,顯然這一鏈接優勢也已經在此前微軟Azure+OpenAI組合中得以驗證。

對此,近期花旗研報指出,阿里巴巴被蘋果選中,印證了阿里巴巴在人工智能模型及技術能力的進步。除了許可條款之外,阿里巴巴亦可能受惠于大量應用程序開發人員的涌入,他們會在iPhone上升級或發布他們的人工智能相關應用程序,并考慮將通義千問或阿里云,作為他們的模型或云端服務選擇,這將開辟無限的人工智能或云端相關的貨幣化機會。

此外,傳統業務反哺AI戰略,也為阿里加鑄了一層更為厚實的安全墊。

市場總將阿里視為“電商公司轉型AI”,卻忽略了其現金流業務的戰略價值。每年超千億的經營性凈現金流,足以支撐AI基礎設施的長期投入,這種“現金牛+成長股”的雙重屬性在當前宏觀環境下尤為稀缺。

當前圍繞AI對阿里云業績估值和對阿里AI業務、AI賦能的價值重估仍處于邏輯和情緒階段,也就是投資者常看到的“拔估值”階段,后續還是需要持續關注阿里相關業務落地情況,以及實際業績交付表現。

未來,若能將敘事轉化為更多實打實的增量業績,那么阿里巴巴的市值,仍有希望突破當前市場所能想象到的樂觀預期位置,甚至還有望最終打破其在2020年所創下的約8000億美元市值高位。

04

結語

阿里的AI敘事本質是一場“技術突破-場景落地-現金流驗證-資本反哺”的螺旋上升進程。

當市場還在爭論AI是泡沫還是革命時,阿里在不斷投入AI,保持技術領先地位、云業務連續超預期、以及與蘋果這類頂級科技公司的合作,給出了最具象的答案。

或許正如霍華德·馬克斯在《投資最重要的事》中提到的,成功的投資不在于“買好的”,而在于“買得好”,最好的機會通常是在大多數人不愿做的事情中發掘出來的。(全文完)

編者按:本文轉載自微信公眾號:格隆匯APP(ID:),作者:貝隆行業研究

前瞻經濟學人

專注于中國各行業市場分析、未來發展趨勢等。掃一掃立即關注。