誰在唱衰生鮮行業?

作者|三七 來源|新眸(ID:xinmouls)

疫情催化下,生鮮行業得以逆勢崛起,發展進度比行業預期提前了好幾年。

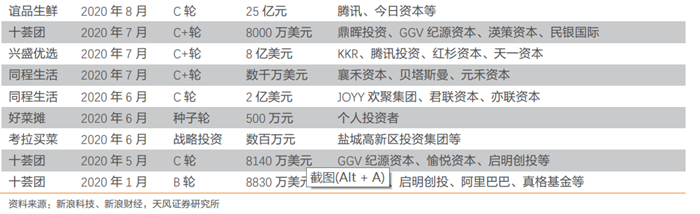

單以生鮮電商領域為例,根據Fastdata數據統計,從2011年到2020年上半年,行業總體融資規模超過1500億元。國內社區生鮮連鎖品牌康品匯剛剛完成了1億人民幣的B+輪融資,在大洋彼岸,生鮮電商Weee!也于近日完成了3億美元的D輪融資。從融資金額和頻次來看,即便在燒錢的階段,資本對于生鮮行業的未來依舊看好。

圖:生鮮電商行業融資金額(數據來源:Fastdata)

就當下的生鮮業態模式來看,有兩種模式較為普遍,第一種模式是挑水模式,即通過開設店鋪和自提點,讓消費者上門自取的模式;另一種模式被稱為自來水模式,即送貨上門。挑水模式的關鍵在于店鋪的選址、市場地域以及用戶群體畫像精準定位,自來水模式的重點則在于前置倉的配置和配送的區域性劃分。

事實上,在國內生鮮行業賽道上,已經有眾多選手將自來水模式和挑水模式相結合。

比如,成立于2014年的盒馬鮮生已經占據了多數城市的各大商圈,以一己之力開辟了“蔬果零售+餐飲店+日用品商店”的新模式,成立于2013年的誼品生鮮抓住了下沉市場,對標菜市場和社區便利店,盤活了小區周邊和大賣場生態。

為此,本文將對生鮮行業的黑馬選手誼品生鮮從供應鏈到店鋪模式展開拆解,并且嘗試回答以下幾個問題:

1、誼品生鮮為什么能夠做好下沉市場?

2、和同行相比,誼品生鮮的差異化是什么?

3、從行業側來看,誼品生鮮將面臨哪些隱憂?

01

誼品生鮮的下沉之路

在誼品生鮮發展突飛猛進之前,拼多多已經完成了對下沉市場的大齡消費者和價格導向心理人群的市場教育,拼多多通過微信的快速裂變和M2C極簡供應鏈模式,成功打開了下沉市場的電商風口,也為其他強關聯玩家鋪設好了生鮮電商的出路。

移動互聯網時代,用戶和流量成為了各家平臺需要搶占的必需品。這一點對于誼品生鮮來說,同樣不例外。但是,誼品生鮮所要面對的,不僅僅是來自于社區團購和生鮮電商的行業市場份額之爭,還有小區旁邊個體蔬果供應商店以及菜市場們的固有壓力。

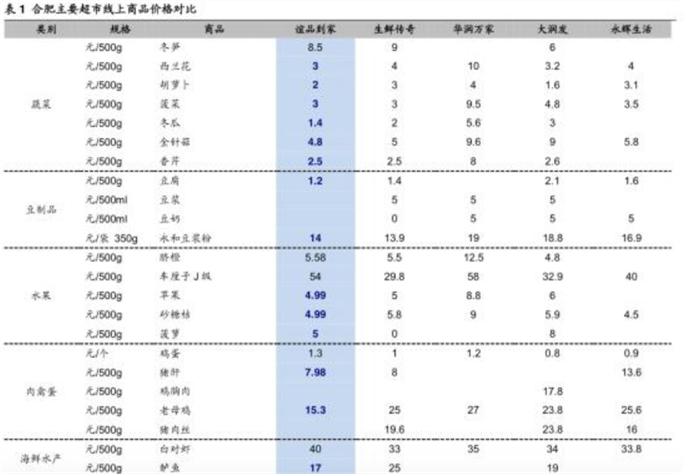

和主打冷鏈、店內就餐為主要特色的盒馬鮮生不同,誼品生鮮最主要的競爭力在于它低廉的價格優勢,抓住了用戶對于“物美價廉”的價格敏感性心理。從店內的SKU體量來說,誼品生鮮,介于社區小便利店和盒馬以及大型商超之間,也就是說,誼品生鮮在物種豐富度方面來說,其實并不具備絕對優勢。

圖:合肥主要超市線上商品價格對比(數據來源:海通證券)

價格戰該怎么打,如何能夠在價格低于一般個體蔬果供應商店的同時保持盈利?這一點,永輝超市出身的江建輝早就給出了答案:

對于任一從事商品零售賽道上的企業而言,從源頭上抓供應鏈是節省成本最好的方式。通過在源頭把握住供應鏈,再根據商品行情,買賣雙方市場進行合理定價,既降低了流量成本,履約成本和生鮮的損耗,又迎合了下沉市場消費者的價格需求。

為此,誼品生鮮通過向上游付定金,直接采購、承包了產能,然后在產地進行了分級,建立起分揀中心和加工中心。除此之外,誼品生鮮還擁有自己的養殖基地、種植基地以及海鮮批發市場,同時做toB端的批發和toC端的零售。

這種雙管齊下、一體化的運營模式幫助誼品生鮮很好地整合了供應鏈,并且保證了現金流的穩定性。即:既不會因為消費者需求變化導致庫存過剩,又能通過批發商及時準確了解信息。

這就意味著,在信息源的獲取上,誼品生鮮和傳統零售生產商打了一個錯位競爭,而前瞻性的信息流讓誼品生鮮能夠在與菜市場和商超的競爭中脫穎而出,更知道用戶想要什么樣的生鮮品類。

在物流方面,誼品在每個城市建立起了倉儲配送中心,通過自建物流體系,確保了種植、養殖、運輸和進柜臺等流程都由自己一手完成,這頗有些類似于京東物流和京東商城之間的關系。

店鋪模式方面,誼品生鮮繼承了永輝的合伙人方式。

一家誼品生鮮門店內的店員,包括了從店長、收銀員、到柜臺旁邊吆喝的賣菜大媽都可能是合伙人。這種模式的好處在于調動員工工作積極性的同時,也給各地的誼品門店帶去了不同的經營方式,放權模式使得員工具備更多自主性,銷售方式也會更加貼近于誼品生鮮的目標客群——扎根于廚房的人們。

值得注意的是,商品標準化方面,誼品也和盒馬鮮生等生鮮零售商有著顯著不同。

盒馬采用的是標準化精細化的包裝,消費者只能在包裝好的產品里進行挑選,但是在誼品生鮮,消費者可以根據自己的需要對商品進行數量上有選擇性的購買,滿足了下沉市場上消費者不想去菜市場又能獲得合心意的低價好物的需求,即讓消費者在“最后一公里”范圍內快速完成購買動作。

02

愈加激烈的紅海市場

根據波特五力競爭模型,市場內的企業往往會面對以下幾方面的壓力:

1、供應方討價還價的能力;2、購買方討價還價的能力;3、行業內競爭者的壓力;4、潛在競爭者的壓力;5、替代品的威脅。這五種壓力,也是整個生鮮行業玩家需要共同面對的。

在生鮮小業態實體化成為產業風口之后,資本的青睞和扶持讓越來越多的玩家入局。

在生鮮小業態實體化成為產業風口之后,資本的青睞和扶持讓越來越多的玩家入局。

這對于誼品生鮮來說并不是一件好事。事實上,在大量競爭者入局之前,誼品生鮮就面對來自于菜市場、大型商超、小區個體果蔬經營鋪以及社區便利店的固有威脅,誼品生鮮的主打產品:蔬菜瓜果的價格,在獨立經營,自成攤販的菜市場面前,優勢并不大,只有最后一公里的就近便利可談。

再加上,盒馬鮮生和錢大媽等注重產品細分的生鮮企業對誼品步步緊逼,且二者都牢牢占據著一、二線城市中對于生活品質有追求的客群。言下之意,無論是在海鮮零售還是黑豬肉零售領域,都站著巨頭,這也解釋了為什么誼品無法突破豬肉和海鮮銷售,至今還在果蔬區掙扎的原因。

在線上渠道方面,根據Fastdata數據顯示,2020年上半年,超過25%的消費品都是通過電商平臺完成購買,其中,線上生鮮消費的比例不足5%,生鮮電商,仍有廣闊的市場空間尚待發掘。明顯的特征是,2020年,京東到家IPO成功;叮咚買菜在北京開設了18個前置倉;美團進軍社區團購;阿里零售入局。

業內人士對新眸表示到,單純做門店經營的誼品生鮮,在未來是難以真正打開局面的。

和專注做生鮮電商的叮咚買菜相比,誼品不具備線上渠道先發優勢,和盒馬相比,誼品也不具備快速響應的能力和阿里系的自然流量。

即便誼品生鮮將更多的精力放在線下門店,但是店鋪的數量卻遠遠達不到預期標準。2019年,誼品一度宣稱到年底要完成1000家門店的開店數量,但是最終效果卻差距甚遠。目前,誼品生鮮的店鋪主要還是集中在二、三、四線城市,店鋪的輻射范圍較小,品牌的影響力依然不夠。

同為騰訊系的“生鮮+社區團購”企業興盛優選,僅在湖南就已經擁有8萬家門店,是誼品的數倍。據興盛優選官方數據顯示,2019年,興盛全年的GMV(成交總額)突破了100億元,日平均訂單量超過了700萬單。

單就門店數量來說,誼品生鮮望塵莫及。

從經營角度來看,誼品生鮮目前僅單靠蔬菜品類下沉與競品錯位競爭,考慮到市場壓力,利潤點不會太高,規模龐大的門店經營開支是固定的,即便合伙人機制綁定店員模式能維持一定的穩態,但品類拓展不開,沒有足夠的市場份額,后續的持續性經營壓力依舊存在。

因而,誼品生鮮雖然踏上了騰訊的列車,擁有資本的保駕護航,但在未來,誼品如果不提升自身的運營能力,真正建立起品牌核心護城河,被資本拋棄也未嘗沒有可能,到那時,誼品走的,可能就是云廚的舊故事了。

03

生鮮行業路在何方?

從目前的生鮮行業的發展態勢來說,生鮮行業的路有兩條:一條在于差異化的經營策略,一條是更加細分的賽道,即單品往全品類的拓展。

更加細分的賽道就如同錢大媽那樣,以豬肉打響市場品牌,先從某一細分賽道做起,然后逐漸擴散品類SKU,最終變成一個綜合類的生鮮品牌。但是這種精細化運營的方式,所面對的客戶群體,是較為高端的客戶群體,這一部分人群對于生活品質的追求遠遠高于對價格的敏感。

因而,這種模式并不適合于現在主打下沉市場的誼品生鮮。

不過,差異化的道路或許是當下生鮮行業中玩家可以嘗試的。

其一,可以通過不同的地域進行不同的選品,設立不同的品類SKU。這一點,采用合伙人制度的誼品生鮮具備著較大的優勢;

其二,玩家可以采用自建物流體系和倉儲管理系統的模式,來確保店內在售商品的新鮮程度,這種是重資本的游戲,需要經歷一段時間的深耕期;

其三,和電商SaaS合作,建立獨立自建站是當前大部分生鮮企業的選擇,從而保障了線上線下企業品牌力的雙重輻射;

其四,通過搭建自有供應鏈來確保品質,降低價格,同時可以通過消費者市場行情的變化來及時準確靈敏的反應市場信息,及時對供應鏈做出調整,形成優質閉環,這種對于資源整合的效率是極高的。

在供應鏈方面,中國的生鮮電商想要做好,并不容易。由于無法預判的天氣情況和消費者市場的變化,意味著供應鏈需要具備一定程度上的抗風險能力,而加重供應鏈的投入就變成了重資產模式,極有可能會拖垮企業的資金鏈,這些都是需要注意的問題。

中國生鮮行業,仍在路上,只不過,誼品生鮮很幸運,率先抓住了下沉市場的缺口。

編者按:本文轉載自微信公眾號:新眸(ID:xinmouls),作者:三七

前瞻經濟學人

專注于中國各行業市場分析、未來發展趨勢等。掃一掃立即關注。