干貨!20221年中國肽類藥物行業(yè)龍頭企業(yè)分析——翰宇藥業(yè):行業(yè)中的“佼佼者”

肽類藥物行業(yè)主要公司:翰宇藥業(yè)(300199.SZ)、雙鷺藥業(yè)(002038.SZ)、雙成藥業(yè)(002693.SZ)、華潤雙鶴(600062.SH)、悅康藥業(yè)(688658.SH)、辰欣藥業(yè)(603367.SH)、復星醫(yī)藥(600196.SH)、哈三聯(002900.SZ)、皇隆制藥(834298)、普利制藥(300630.SZ)、吉林敖東(000623.SZ)、金絲利(873430)、諾泰生物(688076.SH)、龍津藥業(yè)(002750.SZ)、海辰藥業(yè)(300584.SZ)、大佛藥業(yè)(836649)、信立泰(002294.SZ)、海特生物(300683.SZ)、圣諾生物(688117.SH)、安科生物(300009.SZ)、凱萊英(002821.SZ)等

本文核心數據:翰宇藥業(yè)業(yè)務布局、翰宇藥業(yè)平臺建設、藥明康研發(fā)現狀、翰宇藥業(yè)營收、翰宇藥業(yè)毛利率

1、中國肽類藥物行業(yè)龍頭企業(yè)全方位對比

近年來,整個醫(yī)藥治療領域已對肽進行研究,反映其在廣泛適應癥中的潛在效用,尤其是對于代謝病、腫瘤疾病和炎癥性肌肉骨骼疾病等慢性病。同時,肽已用于生產肽類疫苗,其被視為傳統疫苗的替代品,試圖解決接種異質多組分制劑疫苗可能產生的副作用問題。

天然肽通常不適合直接用作簡便療法,因為其具有內在不足,包括化學及物理穩(wěn)定性較差以及循環(huán)血漿半衰期較短。在天然肽用作藥物時上述問題必須加以解決。該等不足部分已通過緩釋制劑成功解決,例如將肽嵌入微球以提高肽的穩(wěn)定性并緩慢釋放肽。根據弗若斯特沙利文的資料,截至2020年底,全球市場約有80種獲批肽類藥物,約440種處于進行中的臨床試驗,另有400-600種正在進行臨床前研究。在此背景下,中國的肽類藥物市場規(guī)模從2016年的63億美元上升至2020年的85億美元,年復合增速達到了8%,遠遠超過了全球增速。

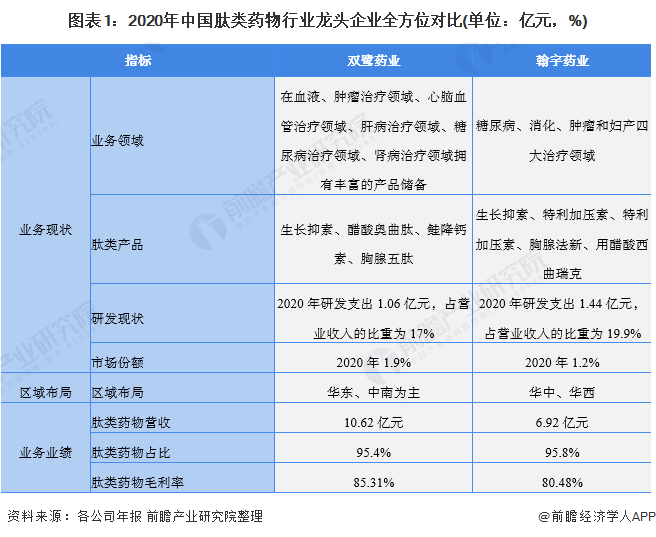

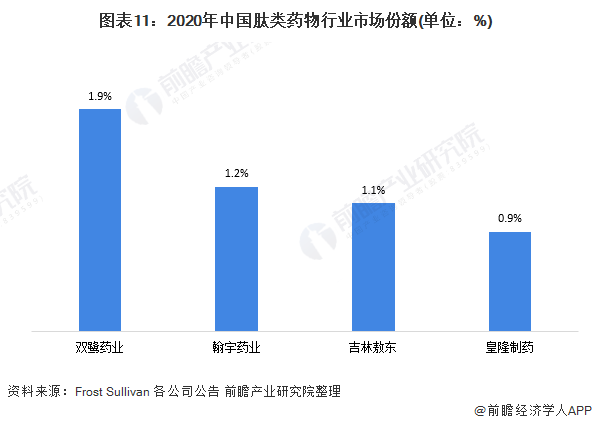

從比重來看,近年來我國肽類藥物在全球范圍內的比重呈現波動上升態(tài)勢,從2016年的11.1%波動上升至2020年的13.5%。根據弗若斯特沙利文數據顯示,預計中國的肽類藥物市場由2020年的85億美元增至2025年的182億美元,復合年增長率為16.3%,并進一步增至2030年的328億美元,2025年至2030年的復合年增長率為12.5%。目前,我國肽類藥物市場龍頭企業(yè)分別為雙鷺藥業(yè)和翰宇藥業(yè),2020年,兩家企業(yè)市場規(guī)模在肽類藥物行業(yè)市場占比達3.1%。兩家龍頭企業(yè)全方位對比如下:

2、翰宇藥業(yè):肽類藥物業(yè)務發(fā)展歷程

深圳翰宇藥業(yè)股份有限公司成立于2003年4月,是專業(yè)從事多肽藥物研發(fā)、生產和銷售的“國家高新技術企業(yè)”;同年公司組建了國內第一個多肽產品研究開發(fā)中心。2004年,公司的部分多肽進入規(guī)模化生產和銷售;2007年,公司的多肽藥物出口基地被列為“國家高技術產業(yè)化示范工程”;2011年,公司首次公開發(fā)行股票并在創(chuàng)業(yè)板上市,成為我國合成多肽第一股;2020年,公司在在泰國、俄羅斯提交了注冊申請;同時在歐盟國家、美國等地區(qū)收到了公司藥品的上市許可。2021年上半年公司取得2項多肽注射劑一致性評價批件。

3、翰宇藥業(yè):肽類藥物業(yè)務布局及現狀

——業(yè)務布局:業(yè)務覆蓋多個領域

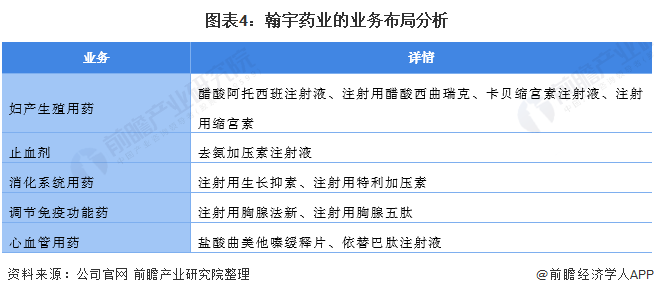

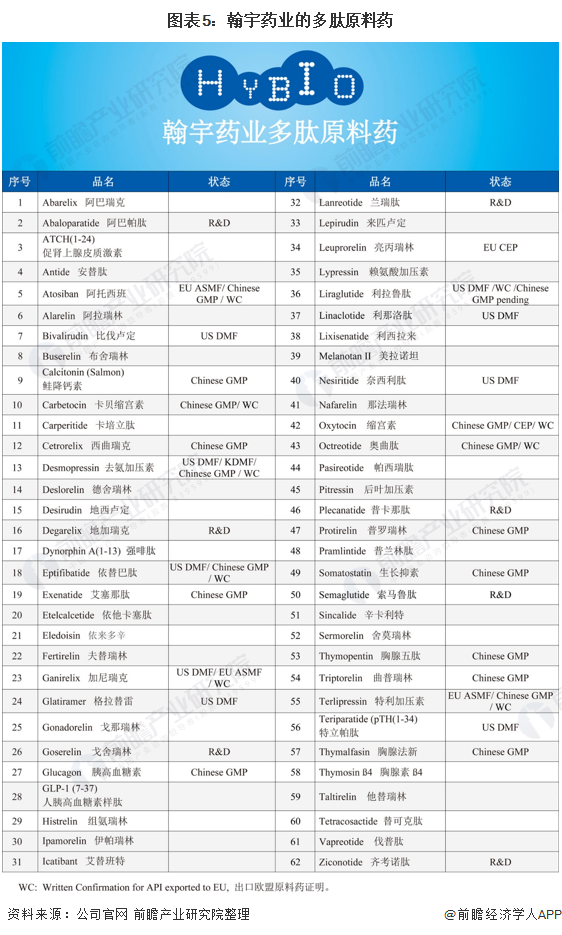

翰宇藥業(yè)是一家專業(yè)從事多肽藥物研發(fā)、生產和銷售的國家級高新技術企業(yè),憑借在多肽領域的研發(fā)優(yōu)勢、過硬產品質量以及國際標準生產基地的投入,在國內和國際市場擁有較高的認可度。公司擁有目前國際上先進的全自動多肽合成系統、全自動純化系統,以及小容量注射劑、凍干粉針劑、硬膠囊和顆粒劑等生產線,主營產品包括特色原料藥、制劑、客戶定制肽、固體制劑、藥品組合包裝類產品和醫(yī)療器械產品六大系列。報告期內,公司始終堅持以多肽藥品為基礎與核心,積極深化在糖尿病、消化、腫瘤和婦產四大治療領域的戰(zhàn)略布局,大力推進合作,積極探索創(chuàng)新商業(yè)模式。未來,公司還將繼續(xù)優(yōu)化升級產品結構,提高公司戰(zhàn)略韌性,形成在多肽特色原料藥、多肽制劑、高端制劑等領域的技術、產品、營銷和人才優(yōu)勢,取得行業(yè)領先的競爭地位。

——分公司布局:遍布全球

翰宇藥業(yè)下設坪山分公司、武漢子公司、香港子公司、甘肅成紀子公司、云南子公司、德國子公司等分支機構。

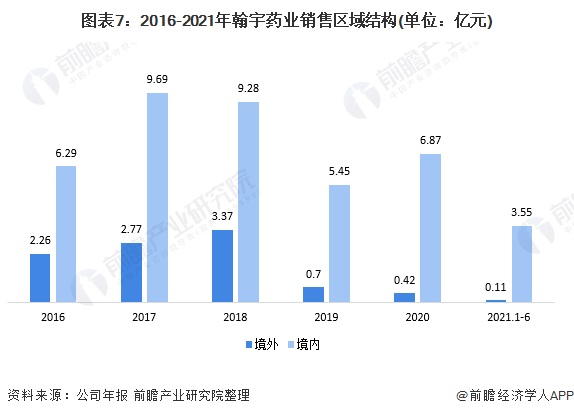

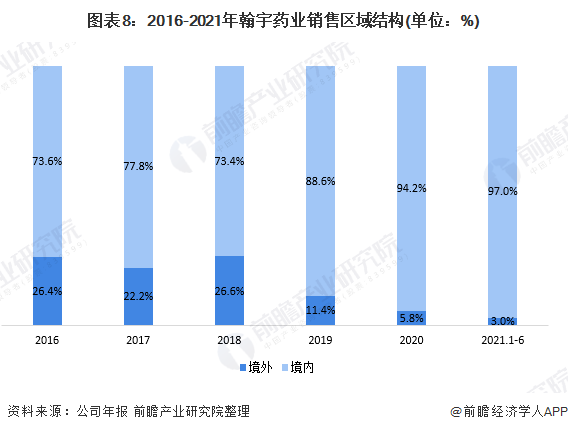

——區(qū)域布局:以境內為主

近年來,公司的境內外收入均呈現波動態(tài)勢;其中,公司的境外收入呈現逐年上升態(tài)勢,從2016年的2.26億元波動至2020年的0.42億元;比重從2016年的26.4%波動至2020年的5.8%。境內收入從2016年的6.29億元波動上升至2020年的6.87億元;比重從2016年的73.6%波動上升至2020年的94.2%。2021年上半年,公司境外收入0.11億元,占比達到了3%;境內收入3.55億元,占比達到了97%。

具體來看,翰宇藥業(yè)的國內銷售結構較為均衡;但值得注意的是,華中區(qū)近年來銷售收入呈現波動態(tài)勢,但從整體占比來看,華中區(qū)的銷售占比近年來呈現逐年上升態(tài)勢。而曾作為頂梁柱的華東地區(qū),在2019年已被華中、華西超越,但在2020年將差距拉小。

——市場份額:市場份額中國第二

肽類藥物以慢病治療為主,目前,國際上的肽類藥物主要分布在7大疾病治療領域,包括罕見病、腫瘤、糖尿病、胃腸道、骨科、免疫、心血管疾病等,其中罕見病、腫瘤和糖尿病是拉動肽類藥物市場的“三駕馬車”,其余四個領域也不乏重磅品種上市,代表性品種包括利拉魯肽、度拉糖肽、索瑪魯肽、亮丙瑞林、特立帕肽、奧曲肽、艾塞那肽等。目前,國內銷售額較大的肽類藥物主要是抗腫瘤和免疫調節(jié)類產品,而在歐美發(fā)達國家,腫瘤、糖尿病、罕見病是拉動肽類藥物市場的“三架馬車”,銷售額較大的品種均為有著明確臨床獲益的治療性藥物,例如降糖藥利拉魯肽及度拉糖肽、抗腫瘤藥亮丙瑞林及戈舍瑞林、抗骨質疏松藥特立帕肽、治療復發(fā)性多發(fā)性硬化癥的格拉替雷等。與發(fā)達國家相比,我國治療糖尿病、罕見病等疾病的肽類藥物市場份額還相對較少,尚有巨大增長空間。

根據Frost&Sullivan的數據,2020年,我國肽類藥物市場規(guī)模約為85億美元。依據各公司企業(yè)年報所公布的數據對肽類藥物行業(yè)市場份額進行測算分析,分析結果如下:2020年,雙鷺藥業(yè)的市場份額達到了1.91%;其次是翰宇藥業(yè),達到了1.25%;再者是吉林敖東,達到了1.1%。

注:根據各公司2020年肽類藥物業(yè)務的收入測算而來,不包括無法區(qū)分肽類藥物業(yè)務的企業(yè)。

——研發(fā)現狀:研發(fā)支出呈現倒V態(tài)勢

近年來,公司的研發(fā)支出呈現波動態(tài)勢;從2018年的0.95億元波動上升至2020年的1.44億元;研發(fā)支出占營業(yè)收入的比重呈現波動上升,從2018年的7.5%上升至2020年的19.9%。2021年上半年,公司的研發(fā)支出達到了0.46億元,占營業(yè)收入的比重為12.6%。

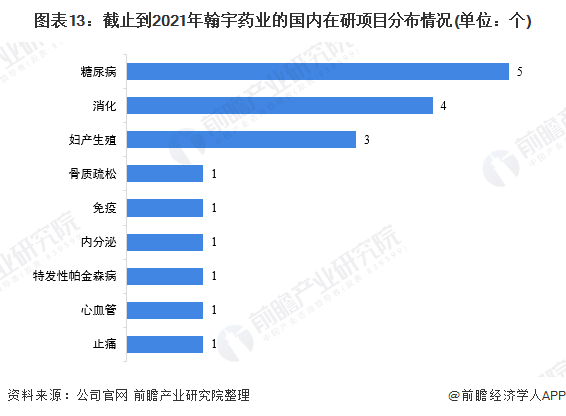

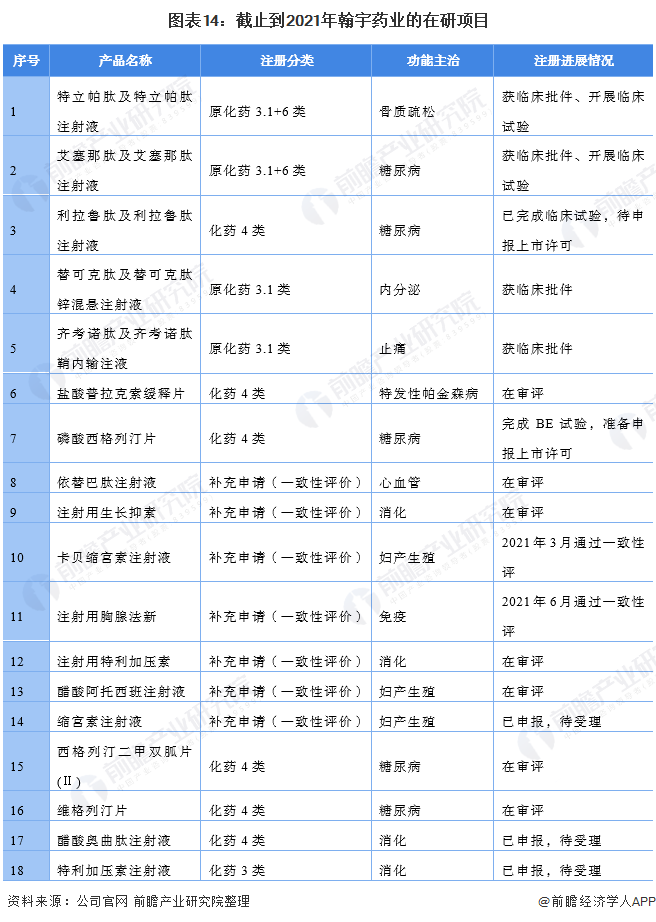

——在研項目:重點關注糖尿病、消化和婦產生殖

截止到2021年6月底,在境內范圍內,公司共有18項在研藥品;分別分布在糖尿病、消化、婦產生殖、骨質疏松、免疫、內分泌、特發(fā)性帕金森病、心血管和止痛方面。其中,在糖尿病領域公司共有5個項目處于在研,4個項目屬于消化領域,婦產生殖領域有3個在研項目。

公司在研品種項目國內注冊進展如下:

注:截止時間為2021年6月底。

4、翰宇藥業(yè):肽類藥物業(yè)務經營業(yè)績

——業(yè)務營收:肽類藥物業(yè)務營收波動變化

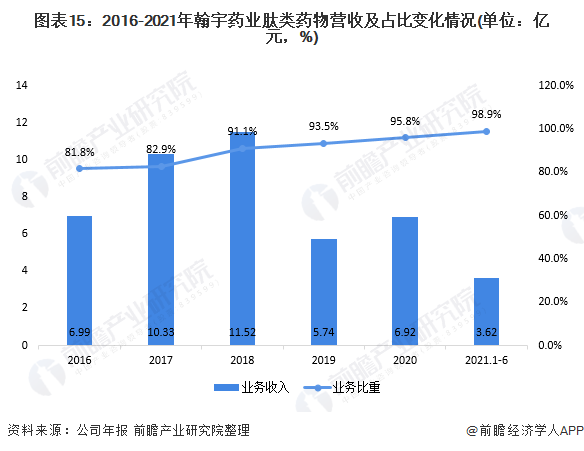

從營業(yè)收入角度來看,翰宇藥業(yè)的肽類藥物從2016年的6.99億元波動至2020年的6.92億元,但占總營業(yè)收入的比重卻呈現逐年上升態(tài)勢,說明公司專注于肽類藥物業(yè)務。

——毛利率:盈利狀況較為可觀

從毛利率上看,2016-2020年,翰宇藥業(yè)毛利率整體呈現出波動下降的變化趨勢,但仍保持在較高水平;2020年,翰宇藥業(yè)肽類藥物毛利率仍達80.48%,企業(yè)盈利狀況較為可觀。

5、翰宇藥業(yè):肽類藥物業(yè)務發(fā)展規(guī)劃

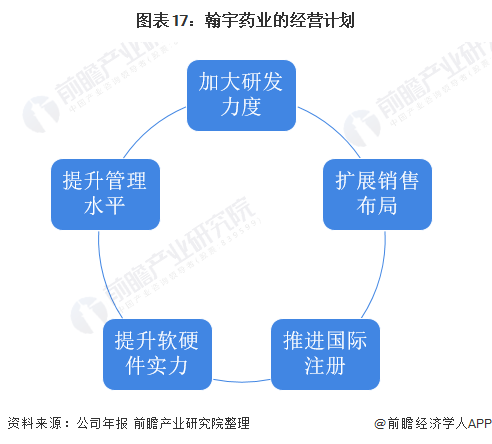

面對行業(yè)、政策趨勢,業(yè)務經營、企業(yè)管理、產品開發(fā)等風險,公司積極強化核心競爭力,加強研發(fā)項目管理工作,持續(xù)加大研發(fā)力度,集中推進核心藥物的上市進展,積極拓展國內銷售布局,強化風險應對能力。公司穩(wěn)步推進國際注冊工作,在持續(xù)開發(fā)非規(guī)范市場的同時,加強美歐等規(guī)范市場注冊與市場拓展工作,提升國際市場競爭實力。此外,公司不斷提升研發(fā)軟硬件實力,并注重知識產權和核心技術的整理和保護,進一步強化在研發(fā)方面的核心競爭力。公司還不斷提升集團化管理水平,塑造競爭優(yōu)勢,為企業(yè)的長期穩(wěn)定發(fā)展提供活力。

以上數據參考前瞻產業(yè)研究院《中國醫(yī)藥行業(yè)市場前瞻與投資戰(zhàn)略規(guī)劃分析報告》,同時前瞻產業(yè)研究院還提供產業(yè)大數據、產業(yè)研究、產業(yè)鏈咨詢、產業(yè)圖譜、產業(yè)規(guī)劃、園區(qū)規(guī)劃、產業(yè)招商引資、IPO募投可研、招股說明書撰寫等解決方案。

更多深度行業(yè)分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業(yè)研究員交流互動。

前瞻產業(yè)研究院 - 深度報告 REPORTS

本報告前瞻性、適時性地對醫(yī)藥行業(yè)的發(fā)展背景、供需情況、市場規(guī)模、競爭格局等行業(yè)現狀進行分析,并結合多年來醫(yī)藥行業(yè)發(fā)展軌跡及實踐經驗,對醫(yī)藥行業(yè)未來的發(fā)展前景做...

如在招股說明書、公司年度報告中引用本篇文章數據,請聯系前瞻產業(yè)研究院,聯系電話:400-068-7188。

品牌、內容合作請點這里:尋求合作 ››

前瞻經濟學人

專注于中國各行業(yè)市場分析、未來發(fā)展趨勢等。掃一掃立即關注。