再擔保為化解我國小微企業“融資難”帶來福音

發展融資擔保業是解決小微企業融資難等問題的重要舉措。2014年底,李克強總理表示要有針對性地加大政策扶持力度,大力發展政府支持的融資擔保和再擔保機構。2015年,工信部要求各地要加快組建國有及國有控股的省級再擔保機構,發揮再擔保機構行業"穩定器"的作用,為轄區內擔保機構提供服務。政策加碼無疑對擔保業是一個十足的利好,而最終的目的是再擔保為破解我國小微企業"融資難"帶來福音。

根據前瞻產業研究院發布的《2015-2020年中國再擔保行業趨勢前瞻與發展戰略規劃分析報告》對中小企業融資需求缺口預測結果表明,2020年,我國中小企業融資新增貸款需求在18.48萬億元,而與目前的年新增僅3.50萬億相比,兩者缺口巨大,這將為未來我國中小企業融資擔保提供了廣闊的發展空間,中小企業融資擔保市場容量巨大。

圖表1:2016-2020年中國中小企業融資擔保市場容量預測(單位:萬億元)

資料來源:前瞻產業研究院整理

然而,隨著擔保行業的發展,深層次矛盾和問題逐步顯現,如骨干擔保機構擔保放大倍數已達極限,一般商業擔保機構參與中小企業融資支持的動力不足、行業整體放大倍數較低等。再擔保公司的合作對象是擔保機構,擔保機構的對象是企業,即再擔保公司通過擔保公司實現業務運作。由于擔保機構的額度有限,再擔保能提高體系內的擔保機構的放大倍數,充分發揮杠桿效應,有效緩解中小企業融資難、擔保資源利用不充分等問題,因此大量中小微企業依托再擔保機構突破融資瓶頸。

再擔保對我國高新技術產業發展同樣舉足輕重

融資難也是我國高新技術產業發展的瓶頸,尤其對于眾多科技型中小企業來說,更是事關生死。能否解決科技型中小企業融資難題,對我國經濟可持續發展、科技成果產業化影響重大。支持高科技企業融資的風險投資涉及投資天使、孵化器、中介機構以及眾多的中小企業,這是一個很長的鏈條,需要一個信用增強機制。

事實上,高科技企業融資鏈條中,可能涉及創業風險投資企業、創業風險投資管理企業和以高新技術創業服務中心為主的綜合性孵化器、專業技術型孵化器、大學科技園、軟件科技園、留學人員創業園、國際企業孵化器以及商業天使、其他與技術創業相關的機構,他們都需要一個系統化的信用擔保體系。再擔保作為我國實務界創建的擔保業風險管理手段,對于加強高科技企業融資中擔保機構的風險管理既是一種金融創新,也是市場自我演化和完善的結果。

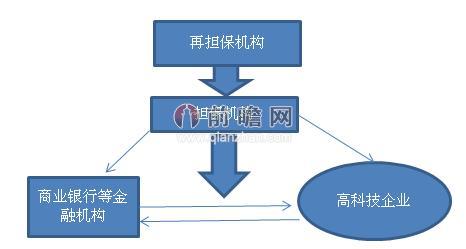

在高科技企業融資過程中,擔保機構和再擔保機構主要是起到信用增強的作用。其信用增強的作用,主要是通過幫助金融機構分散風險來實現,擔保和再擔保機制提高了金融機構的抗風險能力,其具體路徑如下圖所示:

圖表2:再擔保在高科技企業融資中的作用

資料來源:前瞻產業研究院整理

| 相關推薦 |

擔保報告 擔保報告

最新行業動態,解密市場盈利點,把握行業競爭主動權 詳細>> |

| P2P行業發展現狀分析 聯手險企探索去 |

| 八部委發文要求集中清理非融資性擔保公司 |

| P2P平臺是未來擔保行業發展方向 |

如在招股說明書、公司年度報告中引用本篇文章數據,請聯系前瞻產業研究院,聯系電話:400-068-7188。

前瞻經濟學人

專注于中國各行業市場分析、未來發展趨勢等。掃一掃立即關注。