預見2023:《2023年中國畜禽養殖行業全景圖譜》(附市場現狀、競爭格局和發展趨勢)

行業主要上市公司:牧原股份(002714)、溫氏股份(300498)、圣農發展(002299)、益生股份(002458)、正邦科技(002157)、羅牛山(000735)、仙壇股份(002746)、民和股份(002234)、新五豐(600975)等

本文核心數據:畜禽肉類產量;畜禽肉類存量;畜禽肉類消費量

行業發展概況

——定義:行業特性明顯

畜禽養殖業是指利用畜禽等已經被人類馴化的動物,通過人工飼養、繁殖,使其將牧草和飼料等植物能轉變為動物能,以取得禽、畜肉產品、蛋、奶、羊毛、羊絨等畜禽產品的生產部門。畜禽養殖業是農業的重要組成部分。

畜禽養殖行業具有顯著的行業特性,分別是周期性、地域性和季節性。畜禽動物具有一定的生命周期,同時畜禽養殖業也具有一定的周期性與季節性。根據禽畜動物的生理特性,一般在每年春季開始引進、繁育子代,年底子代即成長完全可進入流通市場。此外,禽畜產品價格具有一定的周期性和季節性。畜禽養殖行業的生產經營具有一定區域性,不同區域所經營的品種存在差異。

——產業鏈剖析

畜禽養殖行業的上游行業主要包括玉米、豆粕以及工業飼料等畜禽養殖所必須的飼料行業,以及畜禽苗種和疫苗等,上游行業的原材料價格對畜禽養殖產生較大影響。

畜禽養殖行業下游產業主要通過對畜禽進行屠宰和產品加工之后,使用冷鏈將產品運輸至終端消費場所。其中以畜禽屠宰及加工為主的肉制品行業和以冷鏈物流為主的肉制品運輸行業在下游行業產業鏈中扮演重要角色。

畜禽養殖行業的上游為飼料生產、疫苗、禽苗種等,代表企業有海大集團、新希望、生物股份、中牧股份等;中游為畜禽養殖行業,代表企業有牧原股份、溫氏股份、圣農發展、益生股份等;下游主要為屠宰、產品加工、冷鏈運輸和批發銷售等,有雙匯發展、雨潤食品、龍大食品等企業。

行業發展歷程

中國畜禽養殖業發展歷程可分為快速恢復階段、產量擴充階段、轉型發展階段、生態健康養殖階段。目前,畜禽養殖業發展呈現出健康養殖和環境友好型養殖的特征;發展目標由側重數量轉變為數量與質量并重,并且更加注重發展質量;生產模式由分散經營轉變為發展適度規模經營;養殖方式由耗糧型為主轉向發展節糧型養殖;監督管理由以堵為主轉向疏堵結合;畜牧業生產經營呈現出知識密集、資本集約、綠色生產、優質高效的特征,尤其注重對生態養殖布局的調整和畜禽污染的整治。

行業發展現狀

——供給:豬和羊年末存量較多

從牛、豬、羊年底只數統計情況來看,我國豬和羊年底存量相對較多,牛的年底數量維持在10000萬頭一下,2021年,牛的年底數量有9817.2萬頭,為近年來數量最多的一年。豬在2021年底有44922.4萬頭,羊有31969.3萬頭,均較上年末數量有一定增長。

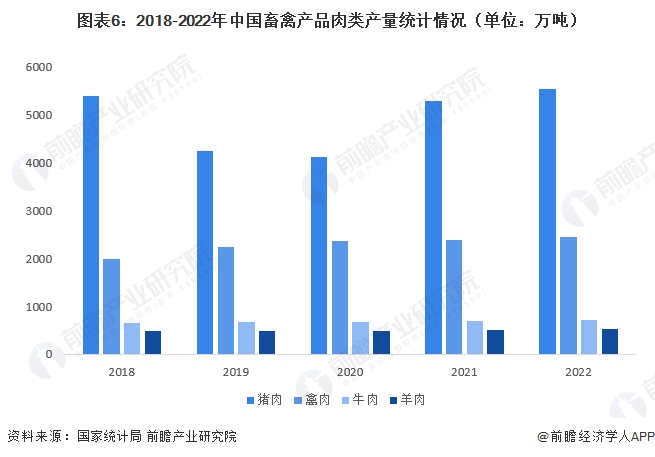

從中國畜禽產品肉類產量統計情況來看,2018-2022年,中國畜禽產品肉類產量總體呈增長趨勢。2022年,全年豬牛羊禽肉產量9227萬噸,比上年增長3.8%;其中,豬肉產量5541萬噸,增長4.6%;牛肉產量718萬噸,增長3.0%;羊肉產量525萬噸,增長2.0%;禽肉產量2443萬噸,增長2.6%。

——需求:豬肉和禽肉消費量更高

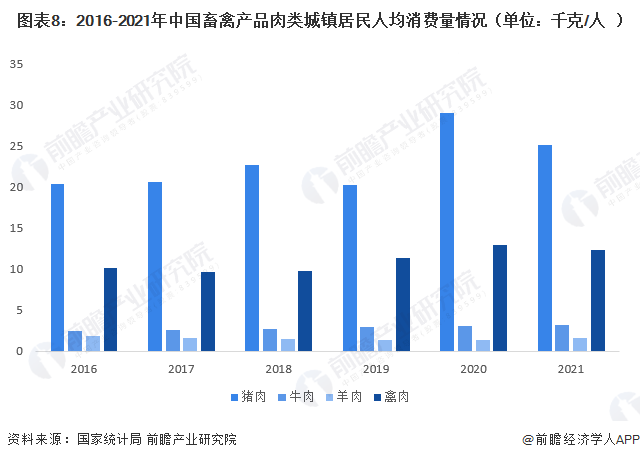

從我國居民人均畜禽產品消費量來看,我國畜禽產品消費主要為豬肉和禽肉,人均消費量大于牛羊肉消費量。2021年,豬肉人均消費量為25.2千克,禽肉為12.3千克,牛肉和羊肉分別為2.5千克和1.4千克。隨著我國城鎮化進程不斷推進,未來我國牛羊肉消費量將呈增長趨勢,肉類消費結構更加平衡。

從我國城鎮居民人均畜禽產品消費量來看,豬肉和禽肉依舊是消費量最高的兩種肉類,而較全國人均肉類消費量,城鎮居民在牛羊肉的消費量更高,且牛肉的人均消費量高出水平更為明顯。

從我國農村居民人均畜禽產品消費量來看,農村居民對豬肉和禽肉的人均消費量高于全國整體水平,而牛羊肉人均消費量則低于全國水平。農村居民消費水平不高,因此消費更傾向于價格相對更低的豬肉和禽肉。

行業競爭格局

——整體格局:豬肉、禽肉是產銷較高的產品

在畜牧業肉類產品中,中國的畜種結構與世界畜種結構類似,按照比重從高到低排序都是豬肉、禽肉、牛肉、羊肉。但是,在中國肉類總產量中豬肉產量占有50%以上的比重,遠高于其他畜種的比重。世界食草家畜牛肉和羊肉產量的比重約為29%,而中國的比重還不到15%。

據國家統計局統計數據顯示,2022年前三季度,豬牛羊禽肉產量穩定增長,全國豬牛羊禽肉產量6711萬噸,比上年同期增加283萬噸,增長4.4%。受生豬出欄增加帶動,豬肉產量也持續增加,前三季度全國豬肉產量4150萬噸,同比增長5.9%。全國牛肉產量485萬噸,比上年同期增長3.6%;羊肉產量346萬噸,增長1.5%;禽肉產量1730萬噸,增長1.7%。

——企業格局:養殖環節集中度提高

中國畜禽養殖行業的市場化程度高、競爭充分,行業集中程度相對較低,大量散養戶存在“價高進入,價賤退出”的現象,影響市場供給量的長期穩定性,導致行業供需匹配呈現出較大的周期性波動,從而造成產品價格的較大波動。

從一體化經營的全產業鏈覆蓋角度而言,相對于國外,國內的行業集中度有待提高,但是養殖環節和屠宰加工環節的行業集中度總體呈逐步上升的趨勢。

以畜禽養殖中規模化養殖程度最高的生豬養殖為例,從生豬出欄量來看,中國13家生豬養殖上市企業中牧原股份、正邦科技、溫氏股份、新希望和大北農位于前五名,生豬出欄量分別為4026.3萬頭、1492.7萬頭、1321.7萬頭、980.0萬頭以及430.8萬頭。

生豬出欄量增速角度看,牧原股份、大北農、傲農生物、巨星農牧、羅牛山同比增速均超過100%,同比增幅分別為122.3%、132.8%、141.1%、192.1%、156.2%。

從預期出欄量完成度看,牧原股份、溫氏股份較好完成年初制定生豬出欄目標。

行業前景和趨勢

近年來,我國城鄉居民畜禽肉類消費量逐漸增加,我國人口眾多,城鄉居民收入增加必將進一步加快對畜禽肉制品的消費,從而拉動畜禽規模養殖業的發展。行業產業結構升級,朝著規模化、標準化、產業化、智能化的方向發展,粗放式散戶將淘汰出局,規模企業將大幅提升畜禽肉制品供給占比,產業化進程大大加快。2021年8月,農業農村部等部門發布《關于促進生豬產業持續健康發展的意見》指出,用5-10年時間,基本形成產出高效、產品安全、資源節約、環境友好、調控有效的生豬產業高質量發展新格局,產業競爭力大幅提升,疫病防控能力明顯增強,政策保障體系基本完善,市場周期性波動得到有效緩解,豬肉供應安全保障能力持續增強,自給率保持在95%左右。由此可見,未來幾年,中國生豬出欄量將進一步提升,國家肉類自給率提升,將拉動中國畜禽養殖行業市場規模繼續擴大。

更多本行業研究分析詳見前瞻產業研究院《中國畜禽養殖業發展前景預測與商業模式分析報告》。

同時前瞻產業研究院還提供產業大數據、產業研究報告、產業規劃、園區規劃、產業招商、產業圖譜、智慧招商系統、IPO募投可研、IPO業務與技術撰寫、專精特新小巨人申報、十五五規劃等解決方案。

更多深度行業分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業研究員交流互動。

前瞻產業研究院 - 深度報告 REPORTS

本報告前瞻性、適時性地對畜禽養殖行業的發展背景、供需情況、市場規模、競爭格局等行業現狀進行分析,并結合多年來畜禽養殖行業發展軌跡及實踐經驗,對畜禽養殖行業未來...

如在招股說明書、公司年度報告中引用本篇文章數據,請聯系前瞻產業研究院,聯系電話:400-068-7188。

前瞻經濟學人

專注于中國各行業市場分析、未來發展趨勢等。掃一掃立即關注。