收藏!2021年1-5月中國(guó)傳統(tǒng)行業(yè)投融資數(shù)據(jù)解讀 IPO融資企業(yè)較多

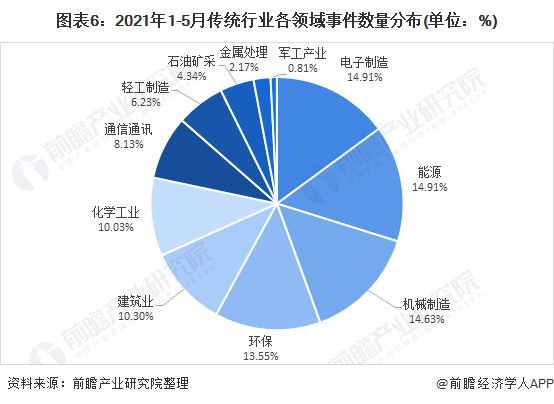

2021年1-5月,傳統(tǒng)行業(yè)投融資事件共發(fā)生369起,融資金額在億級(jí)和十億級(jí)的事件共138起。在傳統(tǒng)行業(yè)中,電子制造、機(jī)械制造、能源和環(huán)保這四大領(lǐng)域最為熱門,其中,機(jī)械制造和電子制造在2021年1-5月均發(fā)生55起投融資事件。

傳統(tǒng)行業(yè)相關(guān)公司:華燦光電(300323)、魯西化工(000830)、九豐能源(605090)、中國(guó)鐵物(000927)等。

本文核心數(shù)據(jù):投融資數(shù)量、投融資區(qū)域分布、投融資金額、投融資輪次

投融資事件數(shù)量:合計(jì)達(dá)369起

2021年1-5月傳統(tǒng)行業(yè)共發(fā)生369起投融資事件。按照月度來看,2021年1-5月的投融資事件數(shù)量分別為107起、48起、87起、62起和65起。

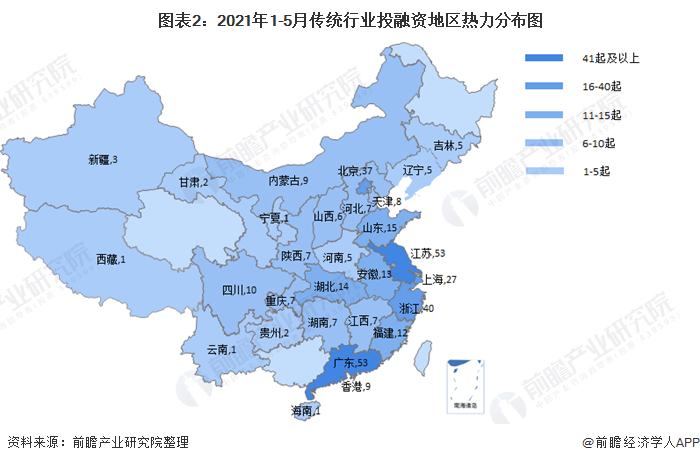

投融資區(qū)域分布:廣東和江蘇兩地均超50起

從地理區(qū)域分布來看,傳統(tǒng)行業(yè)投融資事件大多發(fā)生在華東和華南地區(qū),華東地區(qū)共發(fā)生107起,華南地區(qū)共發(fā)生63起;其中江蘇和廣東均發(fā)生53起投融資事件。

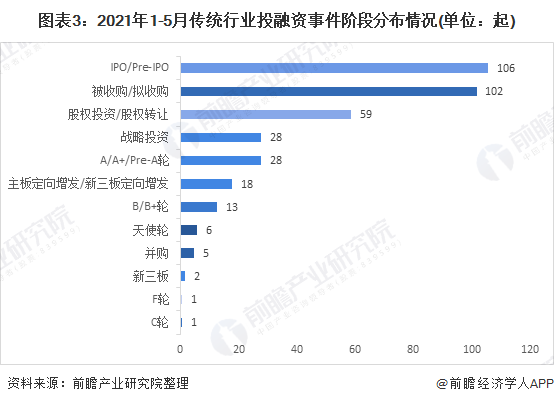

投融資階段:IPO/Pre-IPO和被收購(gòu)/擬收購(gòu)事件最多

從投融資階段來看,處于IPO/Pre-IPO階段的企業(yè)最多,共106家企業(yè);其次是處于被收購(gòu)/擬收購(gòu)階段,共102家企業(yè);而處于股權(quán)投資及股權(quán)轉(zhuǎn)讓的企業(yè)共有59家。

這表明傳統(tǒng)行業(yè)的企業(yè)更偏向于上市融資的融資渠道,且行業(yè)已成熟且企業(yè)較為飽和,在競(jìng)爭(zhēng)不斷加大的情況下,行業(yè)內(nèi)部趨向于通過收購(gòu)和股權(quán)投資、轉(zhuǎn)讓的方式進(jìn)行整體的資源整合。

投融資金額:傳統(tǒng)行業(yè)融資金額較大

——億元級(jí)以上的事件高達(dá)138起

從金額來看,2021年1-5月傳統(tǒng)行業(yè)投融資事件金額在億元級(jí)的事件高達(dá)101件,占總事件數(shù)量的27.37%;雖億元級(jí)的投資事件較多,但投融資金額在十億級(jí)僅有27起;投融資金額在千萬(wàn)級(jí)和百萬(wàn)級(jí)的分別有69起和8起。

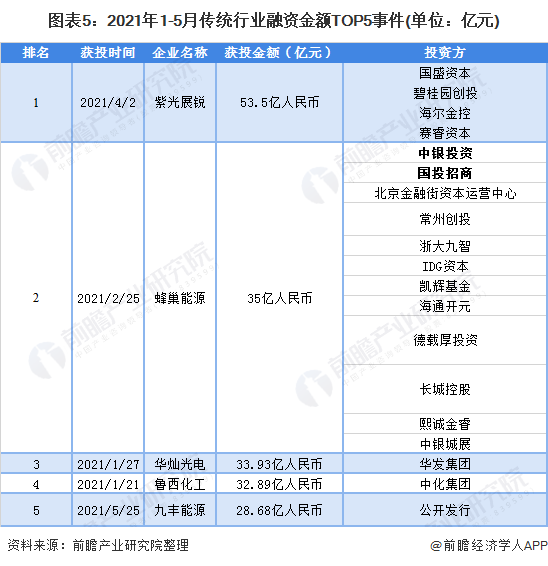

——融資金額Top5事件案例

2021年1-5月,傳統(tǒng)行業(yè)融資金額Top5的事件中,融資金額最高的為53.5億元,由國(guó)盛資本、碧桂園創(chuàng)投、海爾金控和賽睿資本共同投資;具體事件如下:

投融資熱門領(lǐng)域: 機(jī)械制造、電子制造、能源和環(huán)保

——事件數(shù)量占比均超過13%

所有細(xì)分領(lǐng)域中,機(jī)械制造、電子制造、能源和環(huán)保領(lǐng)域?yàn)檩^熱門的四大領(lǐng)域,分別發(fā)生55起、55起、54起和50起,分別占總數(shù)的14.91%、14.91%、14.63%和13.55%。

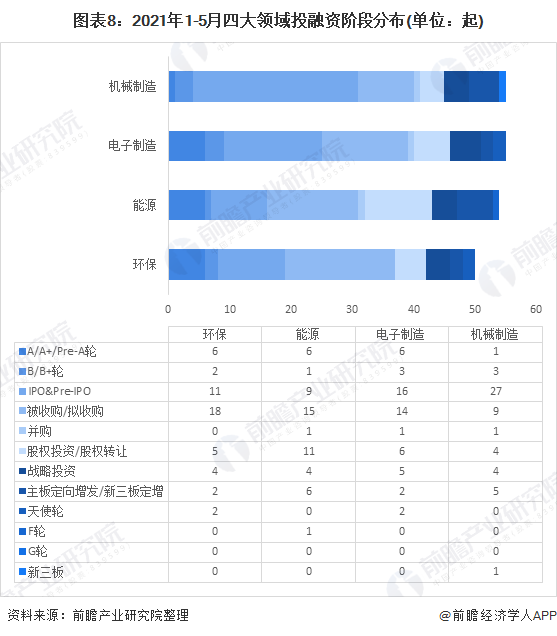

——IPO/Pre-IPO階段的事件占該階段總數(shù)的59%

2021年1-5月四大領(lǐng)域的投融資數(shù)量共214起,共占總數(shù)的58%左右。其中,處于IPO&Pre-IPO階段的投融資事件共63起,占整個(gè)傳統(tǒng)行業(yè)中處于IPO/Pre-IPO階段數(shù)量的59%;被收購(gòu)/擬收購(gòu)階段的事件共63起,占總數(shù)的55%;處于A/A+/Pre-A輪的投資事件數(shù)量為19起,占該階段總數(shù)的68%。

——機(jī)械制造近半數(shù)企業(yè)處于IPO/Pre-IPO

從四大領(lǐng)域的輪次對(duì)比來看,機(jī)械制造企業(yè)處于IPO階段的企業(yè)最多,共27家,占機(jī)械制造領(lǐng)域總投融資事件數(shù)量的49.09%,從側(cè)面說明2021年1-5月,機(jī)械制造領(lǐng)域有將近一半的企業(yè)通過IPO/Pre-IPO進(jìn)行融資活動(dòng)。

——能源領(lǐng)域獲較最高融資額

從2021年1-5月四大領(lǐng)域的融資金額來看,在事件數(shù)量相當(dāng)?shù)那闆r下,能源領(lǐng)域的融資金額較大,億元級(jí)以上的投融資事件共27起,占50%;機(jī)械制造領(lǐng)域雖投融資事件數(shù)量最多,但其億元級(jí)及以上的事件較少,僅10起,占18.18%;電子制造和環(huán)保領(lǐng)域投融資事件的金額在億元級(jí)以上的數(shù)量分別為17起和19起,分別占30.91%和38.00%;其中,環(huán)保領(lǐng)域暫無十億元級(jí)金額的投資事件。

機(jī)械制造、電子制造、能源和環(huán)保領(lǐng)域的最高融資金額分別為15.46億元、33.93億元、35億元和13.83億元,整體傳統(tǒng)行業(yè)中最高的融資金額并不在四大領(lǐng)域內(nèi),而是在通信通訊領(lǐng)域。

以上數(shù)據(jù)來源于前瞻產(chǎn)業(yè)研究院《中國(guó)包裝機(jī)械制造行業(yè)市場(chǎng)需求預(yù)測(cè)與投資戰(zhàn)略規(guī)劃分析報(bào)告》、《中國(guó)電子信息制造業(yè)發(fā)展前景預(yù)測(cè)與投資戰(zhàn)略規(guī)劃分析報(bào)告》、《中國(guó)環(huán)保行業(yè)發(fā)展前景與投資預(yù)測(cè)分析報(bào)告》、《中國(guó)綠色能源(清潔能源)產(chǎn)業(yè)市場(chǎng)前瞻報(bào)告》等,同時(shí)前瞻產(chǎn)業(yè)研究院提供產(chǎn)業(yè)大數(shù)據(jù)、產(chǎn)業(yè)規(guī)劃、產(chǎn)業(yè)申報(bào)、產(chǎn)業(yè)園區(qū)規(guī)劃、產(chǎn)業(yè)招商引資、IPO募投可研、招股說明書撰寫等解決方案。

更多深度行業(yè)分析盡在【前瞻經(jīng)濟(jì)學(xué)人APP】,還可以與500+經(jīng)濟(jì)學(xué)家/資深行業(yè)研究員交流互動(dòng)。

前瞻產(chǎn)業(yè)研究院 - 深度報(bào)告 REPORTS

本報(bào)告前瞻性、適時(shí)性地對(duì)電子信息制造業(yè)的發(fā)展背景、供需情況、市場(chǎng)規(guī)模、競(jìng)爭(zhēng)格局等行業(yè)現(xiàn)狀進(jìn)行分析,并結(jié)合多年來電子信息制造業(yè)發(fā)展軌跡及實(shí)踐經(jīng)驗(yàn),對(duì)電子信息制造...

如在招股說明書、公司年度報(bào)告中引用本篇文章數(shù)據(jù),請(qǐng)聯(lián)系前瞻產(chǎn)業(yè)研究院,聯(lián)系電話:400-068-7188。

品牌、內(nèi)容合作請(qǐng)點(diǎn)這里:尋求合作 ››

前瞻經(jīng)濟(jì)學(xué)人

專注于中國(guó)各行業(yè)市場(chǎng)分析、未來發(fā)展趨勢(shì)等。掃一掃立即關(guān)注。